Die Riester-Rente ist eine vom Staat durch Zulagen sowie Möglichkeiten des Sonderausgabenabzugs in Höhe von mehreren Milliarden Euro jährlich aus Steuermitteln geförderte, privat finanzierte Rente in Deutschland. Sie wurde im Zuge des rentenpolitischen Paradigmenwechsels der damaligen rot-grünen Bundesregierung Anfang des neuen Jahrtausends eingeführt und soll (auf freiwilliger Basis) die (zwangsweise für alle) durch Kürzung der umlagefinanzierten gesetzlichen Rentenversicherung gerissenen Sicherungslücken kompensieren. In den vergangenen Jahren sind durch immer wiederkehrende kritische Berichterstattung über Sinn und Unsinn der Riester-Rente die Akzeptanz und Resonanzboden geschrumpft worden. Und seit der Finanzkrise und der seitdem anhaltenden Niedrig-, Null- und Negativzinspolitik der EZB wird zunehmend deutlicher erkennbar, dass das kein besonders attraktives Geschäft mehr ist – selbst für viele Versicherer und Banken, die bislang und immer noch an der staatlichen Subventionierung ihrer Produkte über Abschluss- und Vertriebskosten ordentlich verdient haben. Und das bei überschaubaren Sicherheiten für die Riester-Kunden. So verlangt beispielsweise das Altersvorsorgeverträge-Zertifizierungsgesetz, dessen Anforderungen die Riester-Verträge erfüllen müssen, dass zu Beginn der Auszahlungsphase mindestens die Summe der eingezahlten Beiträge (Eigenleistung + staatliche Zulage) garantiert werden muss. Nun wird das Geld zu einem späteren Zeitpunkt, der bei jüngeren Sparern Jahrzehnte später sein kann, auch weniger wert sein, so dass die Kaufkraft der garantierten Leistungen unterhalb der zuvor entrichteten Beiträge liegen wird.

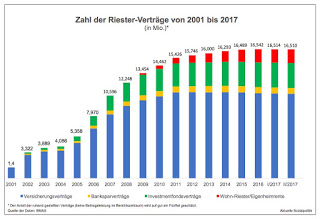

Das Geschäft der Finanzindustrie mit dieser aus Steuermitteln gepamperten Altersvorsorge-Variante ist merklich eingebrochen und bei vielen Menschen ist angekommen, dass das hochproblematische Produkte sind. Man erkennt das nicht nur, wenn man einen Blick wirft auf die Statistik der Zahl der Riester-Verträge insgesamt, die offensichtlich den Sättigungspunkt erreicht hat und zum Sinkflug ansetzt, sondern auch bei Berücksichtigung der Tatsache, dass selbst nach offiziellen Schätzungen des BMAS (mindestens) ein Fünftel aller Riester-Verträge „ruhend“ gestellt, also die Sparer zahlen keine Beiträge mehr ein.

Man kann der Politik wahrlich nicht vorwerfen, dass sie keine Anstrengungen unternimmt, um den schleichenden Tod der Riester-Rente zu stoppen: Man dopt das totgesagte Pferd, natürlich wieder mit Steuermitteln und weiteren Anreizen zur Aufhübschung des Produkts, zuletzt geschehen durch das „Betriebsrentenstärkungsgesetz“ der sozialdemokratischen Arbeitsministerin Andrea Nahles (vgl. dazu den Beitrag Die halbierte Betriebsrentenreform, eine „kommunikative Herausforderung“ gegenüber den Arbeitnehmern und das von vielen totgesagte Pferd Riester wird erneut gedopt vom 3. Juni 2017):

- Die staatliche Förderung für die Riester-Rente steigt. Die Grundzulage wurde von 154 Euro im Jahr auf 175 Euro angehoben.

- Von weitreichender Bedeutung ist diese Komponente: Betriebliche und private Riester-Renten werden künftig nicht mehr voll auf die Grundsicherung im Alter (Mindestrente auf Niveau von Hartz-IV) und bei Erwerbsminderung angerechnet. Künftig können die Betroffenen aus diesen Renten bis zu 202 Euro monatlich anrechnungsfrei behalten. Der Betrag wird mit den Regelsätzen dynamisiert. Das ist ein massiver Eingriff in die bisherige Architektur mit einer expliziten Besserstellung (nur) der Riester-Renten gegenüber allen anderen Einkommensarten (vgl. dazu ausführlicher den Beitrag Solche und andere Rentner. Zur partikularen Privilegierung der kapitalgedeckten Altersvorsorge in der Grundsicherung und den damit verbundenen offenen Fragen vom 10. Juni 2017).

Aber allen staatlichen Wiederbelebungsversuchen zum Trotz – nicht nur auf der Nachfrageseite gibt es Ernüchterung, Enttäuschung und Rückzug, das gleiche wird auch von der Angebotsseite berichtet: Mehrere Versicherer stellen Riester-Neugeschäft ein, so ist beispielsweise ein Artikel das überschrieben: »Sieben Versicherer nahmen demnach zum 1. Januar 2017 Riester-Verträge ganz oder teilweise aus dem Programm. Anderen Gesellschaften haben ihr maximales Eintrittsalter herabgesetzt, so dass ältere Sparer keinen Vertrag mehr erhalten.«

Aber auch hier gibt es offensichtlich noch Steigerungspotenzial: Privatbank kündigt Riester-Verträge, berichtet das Wirtschaftsmagazin Capital. Man kann das durchaus als Tabubruch und Vorstoßversuch in eine neue Dimension der Abwicklung schlecht gewordener Risiken verstehen: »Eigentlich sind Riester-Verträge unkündbar. Die Hamburger Privatbank Donner & Reuschel kündigt trotzdem. Zwei Bundesministerien wollen notfalls dagegen vorgehen.«

Sowohl das Bundesarbeitsministerium wie auch das Bundesfinanzministerium erklärten, »Versicherungen und Banken dürften Riester-Policen nur unter äußerst strengen Bedingungen kündigen. Notfalls müsse der Gesetzgeber einschreiten.« Wie stellt sich der Sachverhalt dar?

Die »Hamburger Privatbank Donner & Reuschel, eine Tochter des Versicherungskonzerns Signal Iduna, (hat) in den vergangenen Monaten gut 130 Kunden mit einem Riester-Sparplan nahegelegt, in eine andere Riester-Versicherung des Iduna-Konzerns zu wechseln. Kunden, die dieses Angebot ablehnten, kündigte die Bank außerordentlich. Es dürfte das erste Mal überhaupt sein, dass ein Riester-Anbieter versucht, solche Verträge zu beenden. Wegen der hohen staatlichen Zuschüsse und der besonderen Vorsorgefunktion von Riester-Renten hatte der Gesetzgeber solche Kündigungen komplett ausschließen wollen.«

Und wie begründet der Anbieter seinen eigentlich nicht zulässigen Schritt? Er hat offensichtlich in das BGB geschaut und meint, mit dem § 313 BGB einen Hebel gefunden zu haben, um die offensichtlich unliebsam gewordenen Kunden loswerden zu können. Im Absatz 1 dieses Paragrafen findet man diesen Hinweis:

»Haben sich Umstände, die zur Grundlage des Vertrags geworden sind, nach Vertragsschluss schwerwiegend verändert und hätten die Parteien den Vertrag nicht oder mit anderem Inhalt geschlossen, wenn sie diese Veränderung vorausgesehen hätten, so kann Anpassung des Vertrags verlangt werden, soweit einem Teil unter Berücksichtigung aller Umstände des Einzelfalls, insbesondere der vertraglichen oder gesetzlichen Risikoverteilung, das Festhalten am unveränderten Vertrag nicht zugemutet werden kann.«

Absatz 3 ermöglicht dann den Rücktritt bzw. die Kündigung, wenn eine Anpassung nicht möglich ist.

Und was sind im Fall der Signal Iduna-Tochter die geforderten „schwerwiegend veränderten Umstände“? Man glaubt es nicht: Donner & Reuschel konnte die alten Verträge nach eigenen Angaben nicht weiterführen, weil die IT des Geldhauses umgestellt worden ist. Bei den Kündigungen beruft sich die Bank deshalb auf eine „Störung der Geschäftsgrundlage“, kann man dem Capital-Artikel entnehmen.

Diese „Begründung“ muss man als putzig bezeichnen. „Wenn Donner & Reuschel damit durchkommt, könnten andere Riester-Anbieter das Vorgehen kopieren und sich einfach auf eine neue IT berufen, um Kunden zu kündigen“, wird Benjamin Wick vom Marktwächter Finanzen der Verbraucherzentrale Baden-Württemberg in dem Artikel zitiert. Und was sagen die Ministerien?

»Arbeits- und Finanzministerium erklärten in einer gemeinsamen Stellungnahme, für eine außerordentliche Kündigung reiche es nicht, sich auf eine IT-Umstellung zu berufen. „Sollte dies von der Rechtsprechung anders gesehen werden, müssten die entsprechenden gesetzlichen Regelungen gegebenenfalls ergänzt werden“, teilen die Ministerien mit.«

In dem Artikel gibt es aber den Hinweis auf die eigentliche „Störung der Geschäftsgrundlage“ aus Sicht der Bank: »Wegen der anhaltend niedrigen Zinsen sind Riester-Verträge für Finanzhäuser derzeit besonders unattraktiv.«

So ist das. Denn eine schwerwiegende Veränderung der Umstände, unter denen die Verträge geschlossen wurden, kann man aus Sicht der Anbieter wenn, dann beim Zins erkennen. Die Problemgemengelage äußerst niedriger Marktzinsen für die erforderlichen sicheren Anlagen, den anfallenden Kosten und das verbunden mit der Beitragsgarantie besteht für alle Anbieter und das (zunehmend) seit Jahren. Bislang hat das nicht dazu geführt, dass die Anbieter Verträge kündigen, aber das kann sich ändern, wenn die Dammbruch-Aktion der Privatbank erfolgreich wäre.

Dabei werden die Sparer bereits seit längerem schon massiv getroffen von einseitigen Anpassungsmaßnahmen der Anbieter an die veränderte Zinslandschaft. Dazu beispielsweise der Beitrag Die Renten sind nicht sicher von Herbert Fromme: »Anbieter kürzen immer öfter ihre Zusagen oder sogar laufende Renten. An die hohen Vertriebskosten gehen die Versicherer dagegen nur zögernd heran.«

Er illustriert das am Beispiel des Frank G. aus München, Kunde bei der Allianz Lebensversicherung. Man müsse den Rentenfaktor senken, teilt ihm sein Versicherungsunternehmen mit.

Der Rentenfaktor »bestimmt, wie hoch die Privatrente von Frank G. einst ausfallen wird. Pro 10.000 Euro angespartem Geld zu Beginn der Rentenauszahlung sind das künftig 38 Euro, nicht mehr 44 Euro im Monat. Wenn G. insgesamt 100.000 Euro angespart hat, bis er in Rente geht, zahlt die Allianz ihm garantiert 380 Euro im Monat. Bis Ende 2016 gingen Versicherer und Kunde noch von 440 Euro aus. Dazu kommt möglicherweise noch eine Überschussbeteiligung, die aber nicht garantiert ist und immer seltener wird.«

Seine zukünftige Privatrente wird um fast 14 Prozent gekürzt – und dass das überhaupt möglich ist, sei ihm bei Vertragsabschluss nicht klar gewesen. So geht es vielen anderen sicher auch. Und wenn jetzt der eine oder andere einwenden möchte, dass das eben ein bedauerlicher Einzelfall sei, dann lohnt es sich, weiterzulesen:

»Hunderttausende von Kunden der Lebensversicherer erhalten solche und ähnliche Schreiben. Meistens geht es dabei um die Absenkung künftiger Privatrentenansprüche. Die Generali geht noch einen Schritt weiter. Sie kürzt ab dem 2. Halbjahr 2017 bei 27 000 Kunden die laufenden Renten.«

Die Lebensversicherer argumentieren mit den niedrigen Zinsen und das kann man durchaus nachvollziehen. Fromme schaut weiter und kritisiert: »Aber sie wären glaubwürdiger, wenn sie auch ihr Geschäftsgebaren anpassen würden. Immer noch tun viele Versicherer so, als ob die niedrigen Zinsen nur dann wichtig sind, wenn es um die Ansprüche der Kunden geht. Beim eigenen Vertriebsaufwand tun sie wenig.« 2016 gaben die Gesellschaften sieben Milliarden Euro für Vertriebskosten aus, das meiste davon für Provisionen. Aufgebracht werden diese Mittel allein von den Kunden.

»Die private Lebens- und Rentenversicherung ist für die Altersvorsorge gerade angesichts niedriger Zinsen viel zu teuer. 2016 haben die Kunden 86,6 Milliarden Euro an Beiträgen gezahlt. Davon gehen acht Prozent für die Vertriebskosten drauf, stehen also nicht für die Altersversorgung zur Verfügung.«

In der Gesamtschau wird das ganze Gebäude der privaten Altersvorsorge immer löchriger – vor allem für die Kunden und der Grad der Unkalkulierbarkeit nimmt stetig zu. Keine wirklich überzeugenden Argumente für eine Stärkung der Bedeutung der privaten Altersvorsorge im Konzert der unterschiedlichen Alterssicherungskomponenten. Natürlich ist es naheliegend, hier ein Systemproblem zu identifizieren, das im Kontext der politisch bewusst gerissenen Sicherungslücken in der tragenden Säule der umlagefinanzierten gesetzlichen Rentenversicherung zu diskutieren wäre. Aber selbst in der Großen Koalition mit einer sozialdemokratischen Bundesrentenministerin, die zwischenzeitlich zur Oppositionsführerin im neuen Bundestag mutiert ist, wurde die Kapitaldeckung im Alterssicherungssystem beispielsweise mit der Reform der betrieblichen Altersvorsorge und der Infusionen in das Gefäßsystem der Riester-Rente weiter vorangetrieben – nicht nur, aber auch, um den Versicherungen, Banken und anderen Finanzakteuren neue Einnahmequellen zu erschließen. Das gehört dann eben auch systematisch diskutiert und kritisiert.

Und an die Adresse derjenigen, die sich mit Blick auf die Null- und Negativzinsen baldige Erlösung erhoffen von der EZB, sei hier aus der Pressemitteilung vom 26.10.2017 der Herren des Geldes über die weitere Ausgestaltung der Geldpolitik der Zentralbank im noch laufenden und im kommenden Jahr zitiert:

»The interest rate on the main refinancing operations and the interest rates on the marginal lending facility and the deposit facility will remain unchanged at 0.00%, 0.25% and -0.40% respectively. The Governing Council continues to expect the key ECB interest rates to remain at their present levels for an extended period of time.«

Eine „extended period of time“ kann in diesem Kontext sehr lange dauern.