Man hatte sich schon so daran gewöhnt – die gesetzliche Rentenversicherung als Dinosaurier des deutschen Sozialstaats, seit Mitte der 1990er Jahre sturmreif geschossen von interessierten Kreisen, die sich dann mit dem rentenpolitischen Paradigmenwechsel Anfang der 2000er Jahr auch faktisch durchsetzen konnten. Mittlerweile ist die Gehirnwäsche so weit vorangeschritten, dass eine spontane Umfrage unter jungen und mittelalten Menschen sicher eindeutige Werte für die Position ergeben würde, dass man in Zukunft nichts mehr erwarten sollte aus der gesetzlichen Rente.

Und dann wird man in Nullzinszeiten und einem flächendeckenden Anlagenotstand für die normalen Sparer, was die Idee eines Ausweichens auf rentierliche private Altersvorsorgeprodukte zu einem mehr als frustrierenden Unterfangen werden lässt, mit solchen Meldungen über die angeblich alte Tante gesetzliche Rentenversicherung konfrontiert: »Wegen hoher Erträge nutzen offenbar immer mehr Wohlhabende die gesetzliche Rentenversicherung zur Geldanlage. Für die Versichertengemeinschaft ist das nicht unproblematisch, findet die Linke«, berichtet Rainer Woratschka in seinem Artikel Rentenversicherung: Mehr Rente durch Zusatzeinzahlungen – Linke empört. Eine Anfrage der Linken an die Bundesregierung habe ergeben, dass sich in der gesetzlichen Rentenversicherung in der aktuellen Niedrigzinsphase immer mehr Wohlhabende mit freiwilligen Beiträgen „satte Gewinne“ sicherten, so wird der Bundestagsabgeordnete Ralph Lenkert zitiert.

Nun ist das, worum es hier geht, nicht neu. Bereits im Oktober des vergangenen Jahres konnte man unter der Überschrift Gesetzliche Rentenversicherung: Durch freiwillige Zuzahlungen zur Rendite lesen: »Wer zusätzlich in die gesetzliche Rentenkasse einzahlt, bekommt auf seinen Einsatz eine beachtliche Rendite – plus Inflationsschutz und Staatsgarantie. Bloß weiß das kaum jemand«, so Andreas Oswald damals. Er sprach von einem „ganz legalen Trick“, eine Bezeichnung, der irgendwie doch eine unseriöse Note in den Kleidern hängt.

»Rechtlich ist es möglich, mit 63 Jahren vorzeitig in Rente zu gehen. Normalerweise führt das zu einer Minderung der Rente. Um das auszugleichen, können Arbeitnehmer einen bestimmten Betrag freiwillig in die Rentenkasse einzahlen. Wenn der Arbeitnehmer dann zum 63. Geburtstag seine Lebensplanung ändert und doch bis zum regulären Rentenbeginn mit 65 oder 66 Jahren weiterarbeitet, wirken sich die zusätzlich gezahlten Beträge entsprechend rentensteigernd aus. Und die Rendite dieses Vorgehens ist enorm: Sie enthält zusätzlich einen impliziten Inflationsausgleich und schlägt vergleichbare Anlagemöglichkeiten um Längen … Der Gesetzgeber hat mit dieser Regelung eine Möglichkeit geschaffen, die Arbeitnehmern eine staatlich gesicherte profitable Anlageform bietet.«

Es ist in solchen Fällen immer aufschlussreich, die Sache mit einem Beispiel (und gerundeten Werten) zu illustrieren, was auch Oswald versucht hat:

»Ein lediger Angestellter bekäme bei einer Rente mit 63 eine geminderte Rente von 1.750 Euro monatlich. Um die Minderung von 205 Euro auszugleichen, verlangt die gesetzliche Rentenversicherung von ihm die Einzahlung von 51.000 Euro. Auf diese 51.000 Euro bezahlt ihm die Rentenkasse pro Jahr 12 mal 205 Euro, das sind 2.460 Euro. Das sind 4,82 Prozent von 51.000 Euro.«

Wenn man von diesen Werten ausgeht, wird rechnerisch schnell ersichtlich, dass man im Grunde mehr als 20 Jahre lang Rente beziehen muss, um aus der Anlage des einmaligen Betrags eine Rendite erwirtschaften zu können. Wenn man vor den 20 Jahren verstirbt, dann hat man draufgezahlt, wer hingegen lange lebt, der profitiert. Die Verzinsung gibt es aber auch bei vergleichbaren privaten Rentenversicherungen nur bis zum Tod. Aber nicht vergessen werden sollte dieser höchst relevante Unterschied zwischen gesetzlicher und privater Rente:

»Anders bei Verheirateten, da wirkt sich die Rentensteigerung auch für Hinterbliebene aus. Wenn jemand einen sehr viel jüngeren Partner hat, wird es teuer für die Rentenkasse: Denn der Hinterbliebene kann noch viele Jahre länger erheblich profitieren.«

Und bereits damals wurde auf die Pole-Position der gesetzlichen Rentenversicherung im unmittelbaren Vergleich der Alternativen hingewiesen: »Die Stiftung Warentest hat Beispiele verglichen und kam zu dem Schluss, dass selbst günstige Rürup-Versicherungen etwa 20 Prozent weniger im Monat auszahlen als die gesetzliche Rentenversicherung. Hier würde es deutlich länger dauern, bis sich die Investition lohnt. Private Rentenversicherungen könnten zwar Überschüsse erwirtschaften, das ist aber schwierig, vor allem angesichts der niedrigen Zinsen, die die Kapitalmärkte hergeben.«

Man muss sich in einem Zwischenfazit verdeutlichen, um was es hier geht: Wir bewegen uns im Feld der Spekulation. Man spekuliert zum einen auf ein langes Leben (nach dem Renteneintritt) und zum anderen offensichtlich auf die Sicherheit der gesetzlichen, umlagefinanzierten Rentenversicherung. Und eine dritte Spekulationsdimension sollte nicht unerwähnt bleiben: Man muss bei dieser Anlageform davon ausgehen, dass die Renten in den vor uns liegenden Jahren nicht gesenkt werden, um entsprechende Auszahlungsgegenwerte realisieren zu können.

Allein die erste Annahme für ein gewinnträchtiges Geschäft – ein langes Leben nach dem Renteneintritt – führt im Zusammenspiel mit der ebenfalls nicht banalen Voraussetzung, dass man heute über größere Geldbeträge verfügen muss, um sich das kaufen zu können – dazu, dass dieses Anlagemodell sicher keine Option für Niedriglöhner oder die meisten Durchschnittsverdiener ist.

Dem einen oder anderen wird vor diesem Hintergrund die folgende Formulierung des linken Bundestagsabgeordneten Ralph Lenkert in der aktuellen Berichterstattung verständlicher: „Mit dieser speziellen Form der Geldanlage bereichern sich vor allem westdeutsche Männer auf Kosten der Versichertengemeinschaft“, so wird er zitiert.

Ein Blick in die Daten, um welche Größenordnungen es hier geht: Nach Angaben der Bundesregierung »haben im Jahr 2015 von den insgesamt 287.359 freiwillig Rentenversicherten 5.045 Personen den Höchstbetrag von derzeit 1.187,45 Euro im Monat eingezahlt. Von diesen „Sparern“ sind nur sieben Prozent Ostdeutsche und nur 86 Frauen. Im Durchschnitt betrug der Monatsbeitrag der freiwilligen Einzahler knapp 128 Euro … Zwischen 2010 und 2015 stieg die Zahl der freiwillig Versicherten, die den Höchstbeitrag einzahlten, von 1586 auf 5045 Personen. Allein von 2014 auf 2015 gab es einen Anstieg um rund 33 Prozent. Zahlen für 2016 liegen noch nicht vor. Es steht aber zu vermuten, dass die Zahl weiter stark steigt.«

Und der eine oder andere wird jetzt sicher erstaunt sein, dass beispielsweise auch Beamte von diesem Modell profitieren (können). Haben die nicht ihr eigenes Alterssicherungssystem mit den Pensionen und demzufolge in der gesetzlichen Rentenversicherung nichts zu suchen? Grundsätzlich ist das auch so. Aber dazu Rainer Woratschka in seinem Artikel:

»Seit 2010 können Beamte und berufsständisch Versicherte, beispielsweise Anwälte, Ärzte oder Architekten, auch ohne vorherige Erfüllung der fünfjährigen Wartezeit freiwillige Beiträge für die Rentenkasse leisten, um sich so den Anspruch auf eine Regelaltersrente zu sichern. Dank hoher Rentenanpassungen verzinsen sich diese Beiträge seit Jahren besser als vergleichbar sichere Geldanlagen.«

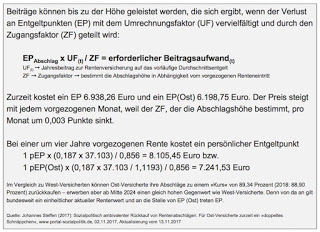

Der Rentenexperte Johannes Steffen hat sich dem Thema und seinen Untiefen in diesem Hintergrund-Artikel angenommen: Sozialpolitisch ambivalenter Rückkauf von Rentenabschlägen. Für Ost-Versicherte zurzeit ein »doppeltes Schnäppchen«. Grundlage für die Zahlung zusätzlicher Beiträge zum Ausgleich von Rentenabschlägen ist § 187a SGB VI (Zahlung von Beiträgen bei vorzeitiger Inanspruchnahme einer Rente wegen Alters).

Vor dem Hintergrund der bereits zitierten Zahlen der Bundesregierung über die mit 7 Prozent kaum vorhandene Inanspruchnahme der Option in Ostdeutschland ist dieser von Steffen herausgearbeitete Aspekt besonders relevant: Mit Blick auf die Ost-Versicherten spricht Steffen in seinem Papier von einem „doppelten Schnäppchen“ für diese Personengruppe: »Zum einen ist der „Kurs“ für den Ausgleich von Abschlägen im Osten derzeit günstiger als im Westen und zum anderen können aktuell im Osten Pflichtversicherte – vor allem mittleren und jüngeren Alters – mehr Rentenpunkte zurückkaufen als sie infolge der Abschlagsregelung voraussichtlich verlieren.« Stellt sich die Frage, ab wann man das machen kann mit dem Rückkauf der zu erwartenden Abschläge. Dazu Steffen: »Beitragszahlungen nach § 187a SGB VI können Versicherte seit Juli bereits ab vollendetem 50. Lebensjahr leisten – bei Vorliegen eines berechtigten Interesses aber auch schon (weit) früher; ein berechtigtes Interesse liegt wegen des derzeit günstigen »Kurses« für den Rückkauf bei Ost-Versicherten zweifellos vor. So kann selbst ein heute erst vierzigjähriger Versicherter, der 2040 mit 63 Jahren eine um vier Jahre vorgezogene Altersrente beanspruchen will, die günstigen Konditionen für sich beanspruchen.«

An dieser Stelle muss das nächste Fass aufgemacht werden: »Je größer aber der Zeitraum zwischen Beitragszahlung und Rentenbeginn ausfällt, umso mehr greift ein weiterer Effekt Platz: Die Überkompensation der Abschläge.« Das bedeutet: Wer heute die maximal möglichen Beiträge leistet, kauft also mehr Entgeltpunkte zurück als bei dem unterstellten weiteren Erwerbseinkommensverlauf tatsächlich als Abschlag anfallen können.

Welche Schlussfolgerungen ergeben sich daraus? Dazu bilanziert Johannes Steffen zutreffend:

»Sozialpolitisch ist die in Ost wie West faktisch weit vor Rentenbeginn gegebene Möglichkeit zur Zahlung zusätzlicher Beiträge eine fragwürdige Angelegenheit. Vor dem Hintergrund perspektivisch steigender Beitragssätze müssen die zusätzlich erworbenen Anwartschaften später von allen Versicherten finanziert werden. Der Gewinn des Einzelnen ist Ergebnis einer vergleichsweise risikoarmen Spekulation gegen das pflichtversicherte Kollektiv. Für Versicherte mit entsprechendem Finanzpolster wird die Äquivalenz zwischen Beitrag und Leistung damit zu einem Teil individuell gestaltbar und zeitlich »verzerrt«. Um diesen instrumentell bedingten »Spekulations-Gewinn« zu begrenzen, sollte die Möglichkeit zur Zahlung zusätzlicher Beiträge nach § 187a SGB VI ausnahmslos auf rentennahe Altersgruppen begrenzt werden.«

Auch Rainer Woratschka hat in seinem Artikel auf diese Problematik hingewiesen: »Experten verweisen darauf, dass diese Einzahler der Versichertengemeinschaft schadeten. Sie warnen vor einer zusätzlichen Belastung späterer Generationen, die dann auch noch für die Zusatzrenten freiwillig Versicherter aufkommen müssten. Zudem können freiwillige Einzahler ihre Beitragszahlungen einstellen wenn sich für sie das Beitrags-Leistungs-Verhältnis beziehungsweise die Beitragsrendite verschlechtere. Diese Möglichkeit hätten Pflichtversicherte, die später per Umlage für die Zusatzrenten der freiwillig Versicherten aufkommen müssten, nicht.«

Vor diesem Hintergrund erscheint die von ihm zitierte Stellungnahme der Deutschen Rentenversicherung – nun ja – „unterkomplex“, denn die »findet die freiwilligen Einzahlungen „fair und nicht zu beanstanden“. Schließlich orientierten sich die späteren Renten allein an den zuvor geleisteten Beiträgen, sagte ein Sprecher.« Wenn es denn so einfach wäre. Ist es aber nicht.

Foto: © Stefan Sell