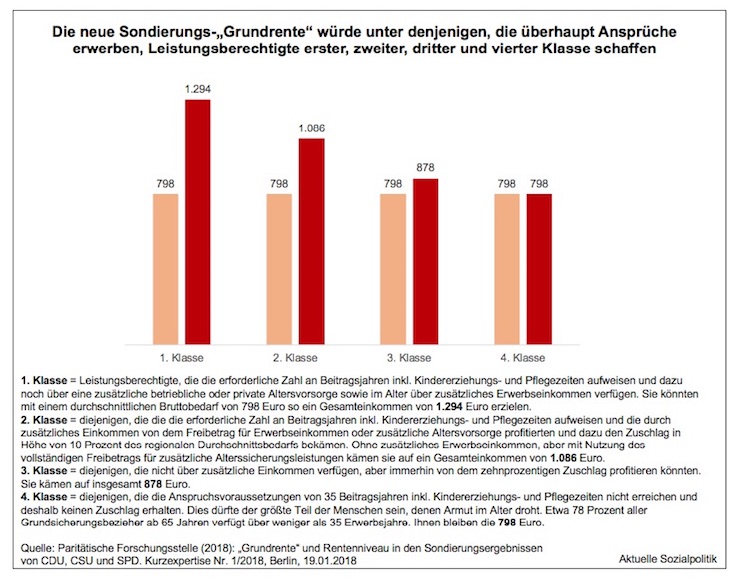

Über ein Vorhaben im Bereich der Alterssicherung – folgt man dem Ergebnispapier der Sondierungsgespräche für eine mögliche neue Große Koalition – wurde hier bereits in dem Überblicksbeitrag Umrisse einer GroKo neu. Teil 2: Die Rente vom 14. Januar 2018 berichtet: »Die Lebensleistung von Menschen, die jahrzehntelang gearbeitet, Kinder erzogen und Angehörige gepflegt haben, soll honoriert und ihnen ein regelmäßiges Alterseinkommen 10 % oberhalb des regionalen Grundsicherungsbedarfs zugesichert werden. Berechtigt sind Versicherte, die 35 Jahre an Beitragszeiten oder Zeiten der Kindererziehung bzw. Pflegezeiten aufweisen. Voraussetzung für den Bezug der „Grundrente“ ist eine Bedürftigkeitsprüfung entsprechend der Grundsicherung. Dabei wollen wir klarstellen, dass die Bezieher von Grundsicherung im Alter in ihrem selbst genutzten Haus oder ihrer Wohnung im Regelfall weiterhin wohnen können. Die Abwicklung der „Grundrente“ erfolgt durch die Rentenversicherung. Bei der Bedürftigkeitsprüfung arbeitet die Rentenversicherung mit den Grundsicherungsämtern zusammen.« Die „Grundrente“ soll also mit einer GroKo neu kommen (jetzt aber wirklich, sie war als „solidarische Lebensleistungsrente“ bereits im Koalitionsvertrag vom Dezember 2013 enthalten und ist in der vergangenen Legislaturperiode schlichtweg nicht umgesetzt worden).

Rentenversicherung

Umrisse einer GroKo neu. Teil 2: Die Rente

Wie sieht es aus mit den Ergebnissen der Sondierung von Union und SPD vom 12.01.2018 zum großen Themenfeld der Alterssicherung, speziell der gesetzlichen Rente als der wichtigsten Form der Absicherung im Alter? Auch wenn es jetzt dem einen oder anderen weh tun mag – wir werden hier mit einem Fall der Rosstäuscherei konfrontiert, den man als solchen erkennen sollte. Als Rosstäuscherei bezeichnet man gemeinhin das Verhalten eines Händlers, der Kunden mit verschiedenen Tricks über den gesundheitlichen Zustand, Alter und Wert des Pferdes täuscht. Im Ergebnispapier der Sondierer findet man diese Verabredung: »Vertrauen in die langfristige Stabilität der gesetzlichen Rentenversicherung ist ein hohes Gut in unserem Sozialstaat. Deshalb werden wir die gesetzliche Rente auf heutigem Niveau von 48 % bis zum Jahr 2025 gesetzlich absichern. Dafür werden wir in 2018 die Rentenformel ändern.« Da wird was angepackt, der vielbeschworene Sinkflug des Rentenniveaus wird endlich gestoppt. Eine gute Nachricht. Ein echter sozialpolitischer Hengst sozusagen. Schauen wir uns den Gaul mal etwas genauer an.

Überraschung über die (nicht wirklich) „überraschend“ positive Finanzentwicklung der Rentenversicherung und einige vorsichtige Hinweise auf das, was getan werden sollte

Am 7. Dezember 2017 fand in Berlin die Sitzung der Bundesvertreterversammlung der Deutschen Rentenversicherung Bund statt. Hört sich technokratisch an, meint aber das Treffen des obersten Gremiums der Selbstverwaltung der Gesetzlichen Rentenversicherung und betrifft mehr als 54 Mio. Versicherte und mehr als 20 Mio. Rentner in unserem Land.

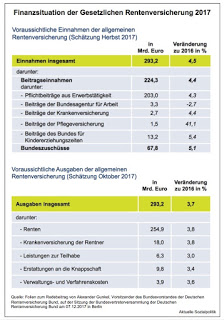

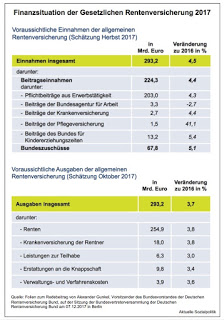

Rentenversicherung überraschend im Plus, zeigt sich das Handelsblatt überrascht, hatte man doch offensichtlich die „Rote-Zahlen-Prognosen“ der Vergangenheit für bare Münze genommen: »Manchmal geschehen Wunder – auch bei der Rente: Jahrelang sind Experten davon ausgegangen, dass die Rente mit 63 und die Mütterrente die Rentenversicherung ins Minus treiben. Doch bei den Prognosen wurde eines übersehen.« Was da „übersehen“ wurde, kann man bereits seit einigen Jahren auf dem Arbeitsmarkt beobachten – die (für die Sozialversicherungen) „gute Lohn- und Beschäftigungsentwicklung“ wirft alle negativen Prognosen über den Haufen. Die wurden in die Welt gesetzt, weil die 2014 eingeführte Rente ab 63 sowie die „Mütterrente“ die Rentenversicherung mit rund zehn Milliarden Euro im Jahr belasten. „Nach allen Prognosen müsste sie als Folge längst rote Zahlen schreiben“, behauptet Peter Thelen in seinem Artikel. Und nun das: „Bereits das sechste Jahr in Folge haben sich die Einnahmen aufgrund der anhaltend starken Zunahme der Beschäftigung und steigender Löhne besser entwickelt als erwartet. Gleichzeitig sind die Rentenausgaben niedriger als noch im Frühjahr geschätzt“, so wird Alexander Gunkel zitiert. Der Arbeitgeber-Vertreter ist zur Zeit Vorsitzender des Bundesvorstandes der Deutschen Rentenversicherung Bund.

Die Beitragseinnahmen lagen im Zeitraum von Januar bis November um 4,3 Prozent über den Vorjahreswerten. Die gute Einnahmenentwicklung hat Folgen:

»Die Nachhaltigkeitsrücklage lag im November bei 32,9 Milliarden Euro oder 1,59 Monatsausgaben. Dabei soll es auch im Dezember bleiben. Statt wie erwartet zu sinken dürfte die Rücklage daher zum Jahresende um 500 Millionen Euro über dem Niveau der Vorjahres (32,4 Milliarden Euro) liegen.«

Und für die Beitragszahler kommt diese frohe Botschaft: »Für die Versicherten bedeutet das, dass ihr Rentenbeitrag zum 1. Januar um 0,1 Prozentpunkte auf 18,6 Prozent gesenkt werden kann, so Gunkel.« Und dann kommt schon wieder eine dieser Prognosen: Er bleibe nach den Vorausberechnungen bis 2022 konstant und werde dann 2023 auf 18,7 Prozent erhöht werden müssen – also auf den Stand von heute zurück.

Und manche geben nicht auf, noch tiefer in die Glaskugel zu schauen, sicher auch, um keinesfalls zu gute Gefühle aufkommen zu lassen, wofür man dann Hiobsbotschaften benötigt. Also versucht Arbeitgeber-Vertreter Gunkel mit seiner Rede, Wasser in den Rentenversicherungsfinanzwein zu gießen:

»Die langfristige Perspektive sollte dennoch nicht aus den Augen verloren werden. Die geburtenstarken Jahrgänge stehen derzeit noch überwiegend im aktiven Arbeitsleben und bescheren den Sozialkassen ein Zwischenhoch. Diese erfreuliche Situation wird sich jedoch in ihr Gegenteil verkehren, wenn diese stark besetzten Jahrgänge in Rente gehen und damit als Beitragszahler ausfallen und zu Leistungsempfängern werden. Zudem haben die Leistungsausweitungen aus dem Rentenpaket 2014 ihre volle Ausgabenwirkung noch nicht entfaltet, und es wurden mit dem Rentenüberleitungs-Abschlussgesetz und dem Erwerbsminderungs-Leistungsverbesserungsgesetz zwei weitere gesetzliche Regelungen auf den Weg gebracht, deren finanzielle Belastungen für die Rentenversicherung sich erst in den nächsten Jahren bemerkbar machen werden.«

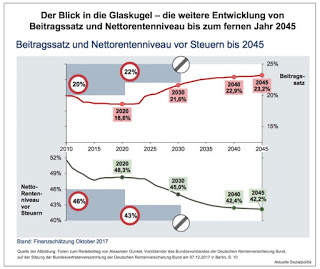

Und der angesprochene tiefe Blick in die Glaskugel fördert dann solche sehr konkreten Werte zu Tage, über die Peter Thelen in seinem Artikel berichtet: »Bis 2030 ist dann aber doch ein Anstieg des Beitragssatzes auf 21,6 Prozent zu erwarten. Grund sind die geburtenstarken Jahrgänge, die ab 2024 verstärkt in Rente gehen. „Die vom Gesetzgeber vorgegebenen Grenzen für den Beitragssatz – 20 Prozent im Jahr 2020 und 22 Prozent im Jahr 2030 – werden damit aber aller Voraussicht nach eingehalten“, so Gunkel weiter. Auf längere Sicht würden diese Werte jedoch deutlich überschritten. Auf Basis der Annahmen der Bundesregierung ist mit einer Erhöhung auf 23,2 Prozent bis zum Jahr 2045 zu rechnen.«

Selbst und gerade wenn man sich intensiver mit dem komplexen Rechenwerk der Rentenversicherung beschäftigt, ist man dann doch immer wieder erstaunt, über die so genau daherkommende Vorausberechnung der Beitragssatz- und sonstigen Entwicklungen bis zu einem Zukunftspunkt wie 2045. Nicht, dass hier grundsätzliche gegen solche Rechenversuche polemisiert werden soll, aber wie bei den Bevölkerungsvorausberechnungen der Statistiker in der Demografie-Debatte sollte mittlerweile a) Demut eingekehrt sein und b) als Lernresultat mindestens in zwei oder drei möglichen Szenarien gerechnet werden, die c) unterschiedliche (mögliche) Rahmenbedingungen abbilden, die eintreten könnten. Noch nicht einmal auf kurze Sicht sind verlässliche Prognosen möglich bzw. müssen Korrekturen gemacht werden. Beispiel Beitragseinnahmenentwicklung: Gunkel erläutert in seiner Rede, dass die Bundesregierung noch im Herbst 2016 »für das laufende Jahr 2017 von einem Anstieg der Zahl der Beitragszahler um 1,2 Prozent ausgegangen. In ihrer aktuellen Herbstprojektion hat sie ihre damalige Einschätzung um 0,5 Prozentpunkte auf 1,7 Prozent korrigiert.« Und 0,5-Prozentpunkte bedeutet bei einer Zahl an Arbeitnehmern im zweistelligen Millionenbereich eine ganz erhebliche Differenz, in diesem Fall zugunsten der Einnahmenseite der Rentenversicherung.

»Dieser starke Zuwachs an Beitragszahlern ist ein Grund für die hohen Beitragseinnahmen des laufenden Jahres. Daneben sorgt … die gestiegene Anzahl der unter Dreijährigen in der Bevölkerung für höhere Beitragseinahmen aus Kindererziehungszeiten.« Und das soll anhalten: »Auch für die kommenden beiden Jahre hat die Bundesregierung im Rahmen ihrer Herbstprojektion ihre Wirtschaftsannahmen kräftig erhöht. In den Jahren 2018 und 2019 rechnet sie mit einem Anstieg der Pro-Kopf-Löhne um 2,6 bzw. 2,8 Prozent … Die Zahl der Beitragszahler erhöht sich nach der aktu- ellen Projektion im Jahr 2018 um 1,3 Prozent und im Jahr 2019 um 1,0 Prozent.«

Und der angesprochene Blick in die Glaskugel wird noch vertieft. Alexander Gunkel »möchte … einen Blick in die fernere Zukunft wagen« – und damit natürlich auch politische Botschaften transportieren. »Die vom Gesetzgeber vorgegebenen Grenzen für den Beitragssatz – 20 Prozent in 2020 und 22 Prozent in 2030 – und das Nettorentenniveau vor Steuern – 46 Prozent in 2020 und 43 Prozent in 2030 – werden aller Voraussicht nach eingehalten. Für das Jahr 2030 werden ein Beitragssatz von 21,6 Prozent und ein Rentenniveau vor Steuern von 45,0 Prozent erwartet. Längerfristig betrachtet werden diese Werte jedoch deutlich über- bzw. unterschritten. Bis zum Jahr 2045 ergeben sich auf Basis der Annahmen der Bundesregierung ein Anstieg des Beitragssatzes auf 23,2 Prozent und ein Rückgang des Nettorentenniveaus auf 42,2 Prozent.«

Mit Blick auf das (nicht nur) politisch höchst umstrittene Thema „Rentenniveau“ (wobei man aufpassen sollte, worüber man hier spricht – vgl. dazu genauer den Beitrag Das große Durcheinander um Rentenniveau, Niveau der Renten, Rente als Wahlkampfthema. Und eine rechnerische Gewissheit mit fatalen Folgen vom 8. Oktober 2016) kann man den Ausführungen eine für eine mögliche Jetzt-doch-GroKo „beruhigende“ Botschaft entnehmen (hinsichtlich der Perspektive, auch die nächsten vier Jahre irgendwie so weiterzumachen wie bisher). Das fasst Thelen so zusammen: Das Rentenniveau »wird wegen der guten Beschäftigungsentwicklung in den kommenden Jahren stabil bleiben und bis 2030 nicht unter die gesetzliche Untergrenze von 43 Prozent fallen. Für das Jahr 2030 würden hier 45 Prozent erwartet, so Gunkel. Das ist nur ein Prozentpunkt weniger, als die SPD in der vergangenen Legislaturperiode durch das Rentenkonzept von Bundesarbeitsministerin Andrea Nahles dauerhaft sicherstellen wollte.«

Aber die SPD hat doch in ihrem Wahlprogramm eine Stabilisierung auf heutigem Niveau gefordert, wird der eine oder andere fragend einwerfen. Dieses wäre für die nächsten Jahre auch ohne kostspielige neue Eingriffe ins Rentenrecht erreichbar, zumindest bis zum Ende der laufenden Legislaturperiode. Aber: Bis 2045 würde aber nach der aktuellen Prognose das Niveau ohne Änderungen des Rentenrechts auf 42,2 Prozent sinken. Für Thelen resultiert daraus mit Blick auf die demnächst beginnenden Verhandlungen über eine Reanimation der Großen Koalition:

»Denkbar ist daher, dass man sich bei Koalitionsverhandlungen mit der SPD nur auf eine mittelfristige Stabilisierung des Niveaus verständigen und über die langfristige Entwicklung eine Rentenkommission entscheiden lassen wird.«

Und sonst? Was sagt beispielsweise die Präsidentin der Deutschen Rentenversicherung Bund, Gundula Roßbach, zu den rentenpolitischen Herausforderungen? Auch sie muss konstatieren: »Insgesamt ist die Entwicklung der Rentenversicherung in den vergangenen 10 Jahren deutlich positiver verlaufen als zuvor erwartet«, was uns erneut sensibilisieren sollte, was Prognosen angeht.

Sie beginnt ihren aktuellen rentenpolitischen Ausflug mit einem Punkt, bei dessen Bewertung die deutsche Rentenversicherung eine klare und eindeutige Position hat – es geht um die sogenannte „Mütterrente“:

»Die Forderung, für Geburten vor 1992 ein weiteres Jahr Kindererziehungszeit rentenrechtlich anzurechnen. Im Rahmen der „Mütterrente“ aus dem Rentenpaket von 2014 ist hier bekanntlich die Kindererziehungszeit für Geburten vor 1992 bereits von zuvor einem auf zwei Jahre ausgedehnt worden. Insbesondere die CSU drängt in ihrem „Bayern-Plan“ nun darauf, für diesen Personenkreis ein weiteres Jahr Kindererziehungszeit anzuerkennen und Geburten vor 1992 insoweit mit jenen ab 1992 gleichzustellen.«

Das würde weitere zusätzliche Ausgaben von rund 7 Mrd. Euro jährlich bedeuten. Unabhängig davon, ob man so eine Ausweitung begrüßt oder ablehnt:

»Völlig unstrittig ist jedoch aus Sicht der Rentenversicherung, dass diese Mehrausgaben keinesfalls den Beitragszahlern aufgebürdet werden dürfen. Es handelt sich dabei eindeutig um Leistungen, für deren Erwerb keine Beiträge gezahlt wurden und die daher sachgerecht auch nicht aus Beitragsmitteln zu finanzieren sind. Wir haben schon bei der Mütterrente des Jahres 2014 immer wieder auf diese Fehlfinanzierung hingewiesen.«

Es geht also um die klare Forderung nach einer Steuerfinanzierung dieser Leistungen.

Und dann spricht sie auch die seit langem höchst umstrittene, zugleich als drängende sozialpolitische Frage verhandelte Alterssicherung der Selbständigen an. Es sei inzwischen weitgehend unstrittig, dass bei Selbständigen das Risiko einer späteren Altersarmut deutlich höher ist als bei sozialversicherungspflichtig Beschäftigten. Der Wille zur Einbeziehung aller Selbständigen in obligatorische Alterssicherungssysteme sei deshalb fast schon allgemeiner Konsens, meint Frau Roßbach. Nur zwischen theoretischer Einsicht und praktischem Tun klaffen bekanntlich oftmals und in der Sozialpolitik ganz besonders große Lücken. Und sie weist darauf hin, dass bei allem Konsens über die Art und Weise der Umsetzung Differenzen bestehen – eine Versicherungspflicht, der die Selbständigen in einem Sicherungssystem ihrer Wahl nachkommen können, oder aber eine Pflichtversicherung in der gesetzlichen Rentenversicherung markieren hier die beiden Pole der Debatte.

Keine wirkliche Überraschung – Frau Roßbach plädiert für eine Einbeziehung der bislang nicht obligatorisch gesicherten Selbständigen in die gesetzliche Rentenversicherung.

Aber auch hier – das führt sie dann nicht weiter aus – darf man gespannt sein, wie eine solche Einbeziehung praktisch ausgestaltet werden kann, damit die betroffenen auch wirklich Leistungen erwirtschaften können, mit denen sie vor der Altersarmut geschützt werden können. Das nun ist bekanntlich schon bei langjährigen Pflichtversicherten, die das Pech hatten, unterdurchschnittlich entlohnt zu werden, schon nach einem sehr langen Erwerbsarbeitsleben immer weniger bis gar nicht der Fall (vgl. hierzu auch den Beitrag Zwangsläufig, weil systembedingt: Geringverdiener und viele Frauen bleiben im deutschen Rentensystem auf der Strecke vom 5. Dezember 2017), so dass man gespannt sein darf auf die Antwort, wie hoch denn die Beiträge sein müssen, damit das anvisierte sozialpolitisch nachvollziehbare und anstrebenswerte Ziel erreicht werden kann. Man muss und sollte das auch im Kontext der Diskussion sehen, dass gerade für die armen Selbständigen derzeit intensiv und aus sozialpolitischer Sicht auch dringend erforderlich über angemessene Beiträge für die Absicherung in der Krankenversicherung gestritten wird (vgl. hierzu weiterführend den Beitrag Wie lange noch warten? Überforderte Solo-Selbständige und die Diskussion über eine Absenkung des Mindestbeitrags an die Krankenkassen vom 24. Oktober 2017). Beiträge für die Krankenversicherung, Beiträge für eine möglichst angemessene Alterssicherung – man muss das zusammen denken und verhandeln.

Und die Präsidentin der Rentenversicherung spricht auch ein weiteres „sehr komplexes Thema“ an – die Frage nach sinnvollen Mindestsicherungsleistungen in jenen Fällen, in denen trotz langjähriger Beitragszahlung die gesetzliche Rente sehr niedrig ausfällt. Und durchaus richtig ist ihr Hinweis, dass wir es mit zwei Zielsetzungen zu tun haben: »Einerseits werden entsprechende Maßnahmen als Instrument zur Vermeidung von Altersarmut diskutiert, andererseits sollen sie die Legitimation der Rentenversicherung stärken.«

Hinsichtlich einer angestrebten Vermeidung von Altersarmut stellt Roßbach die Zielgenauigkeit von in der Rentenversicherung angesiedelte Mindestsicherungsleistungen in Frage. Ihre Argumentation:

»Da im Rentenrecht der Haushaltszusammenhang keine Rolle spielt, werden Mindestsicherungsleistungen in der Rentenversicherung in vielen Fällen Personen begünstigen, die – etwa aufgrund entsprechend hoher Einkünfte ihrer Ehepartner – weit davon entfernt sind, Grundsicherungsleistungen beanspruchen zu müssen. In anderen Fällen wird es zwar eine Erhöhung der gesetzlichen Rente geben, die aber dennoch nicht ausreicht, den individuellen Grundsicherungsbedarf zu decken, so dass die Betroffenen trotz der höheren Rente im Grundsicherungsbezug bleiben. Und schließlich sollte man auch eines nicht vergessen: Ein Viertel der aktuellen Grundsicherungsempfänger bezieht überhaupt keine gesetzliche Rente; hier kann keine Veränderung im Rentenrecht die Menschen aus der Altersarmut holen.«

Grundsätzlich spricht sie damit ein Problem an, über das man sich bewusst sein muss: Die auch in der politischen und Medien-Diskussion oftmals dominierende Fokussierung auf die einzelne Rente berücksichtigt erst einmal nicht den Haushaltskontext, in dem sich die betroffenen Menschen bewegen. Also eine an sich mickrige Rente bedeutet natürlich nicht automatisch, dass die Menschen altersarm sein müssen, wenn man berücksichtigt, dass sie (möglicherweise) mit einem anderen zusammenleben oder noch andere Alterseinkommensquellen vorhanden sind. Aber natürlich kann auch ein vor Armut schützender Haushaltskontext von einem Moment auf den anderen zerbröseln, was gerade viele Frauen schmerzhaft zu spüren bekommen.

Aber da ist ja noch die zweite, die Rentenversicherung im engeren Sinne betreffende Zielsetzung: »Mindestleistungen in der Rentenversicherung werden teilweise … auch gefordert, damit die Versicherten trotz Beitragszahlung im Alter nicht schlechter gestellt sein sollen als Personen, die keine Beiträge gezahlt hat. Zielsetzung ist dann also nicht die Bekämpfung von Altersarmut, sondern der Erhalt der Legitimation und der Akzeptanz der Rentenversicherung. Das ist zweifellos ein für die Rentenversicherung elementar wichtiges Ziel.«

Aber auch hier streut Roßbach Zweifel an einer möglichen Umsetzung in der Rentenversicherung – und sie verbindet das mit dem Aufzeigen möglicher neuer Gerechtigkeitsprobleme, die man sich dann durch die Umsetzung in Form von Mindestsicherungsleistungen schafft:

»In vielen der derzeit diskutierten Vorschläge sollen Mindestsicherungselemente innerhalb der Rentenversicherung an bestimmte Voraussetzungen geknüpft werden, etwa an das Vorliegen einer bestimmten Anzahl von Beitragsjahren. Das bedeutet aber, dass Versicherte, die eine ausreichende Zahl von Beitragsjahren mit einer Teilzeitbeschäftigung und entsprechend geringen Beiträgen erfüllen, durch die Mindestleistung unter Umständen eine höhere Rente erhalten als Versicherte, denen ein Beitragsjahr fehlt, die aber immer Vollzeit gearbeitet und damit letztlich weitaus mehr Beiträge gezahlt haben.«

Man sollte solche „Schnittstellen-Probleme“, die sich in der Realität ergeben würden, nicht unterschätzen. Davon zu trennen ist aber diese rhetorische Frage der Rentenversicherungspräsidentin:

»Halten die Menschen es für gerecht, dass durch solche Regelungen Versicherte mit deutlich höheren Beitragszahlungen eine geringere Rente bekommen als Versicherte mit viel geringeren Beitragszahlungen?«

Hier nun muss man ihr zurufen: Ja, wenn man den Menschen erklären würde, dass in allen Ländern, in denen die Geringverdiener und auch viele Frauen mit Teilzeitarbeit und durchlöcherten Erwerbsbiografien besser abgesichert sind wie in Deutschland, selbstverständlich eine Umverteilung von oben nach unten geben muss, denn anders lässt sich eine halbwegs armutsfeste Absicherung gar nicht finanzieren. Und dass man zur Realisierung dieses Umverteilungsziels auch bei denen mit höheren Beiträgen in einem definierten Rahmen beispielsweise über fixierte Höchstrenten, die dann einen Teil der Rentenbeiträge abkoppeln von dem individuellen Auszahlungsversprechen, eine „geringere“ Rente produziert, als sie relativ gesehen zur Beitragsleistung anfallen würde, dass wird die Betroffenen möglicherweise wurmen, aber wäre in der Gesellschaft durchaus vermittelbar und wird von vielen auch seit langem eingefordert.

Frau Roßbach will in dieser wichtigen Frage offensichtlich auf Zeit spielen, wenn sie ausführt, dass »diese Thematik grundsätzlich und unter Einbeziehung des Sachverstandes aus Wissenschaft, Verwaltung und Politik in einer Reformkommission zu diskutieren (wäre), wenn diese denn zustande kommen sollte.« Der informierte Leser wird sich aber daran erinnern, dass die angesprochene Rentenreformkommission nach den Vorstellungen der Union Gedankenspielereien für die Zeit nach 2030 machen soll. Das schiebt das Thema nur auf eine lange Bank. Und es ist bezeichnend, dass die Chefin der Rentenversicherung kein einziges Wort verliert beispielsweise über Instrumente der Umverteilung, die es schon mal in der Rentenversicherung gegeben hat, also beispielsweise der „Rente nach Mindesteinkommen“.

Unabhängig davon – diesen Punkt der Frau Roßbach kann man unstrittig unterschrieben: »Wie immer jedoch Mindestleistungen im Alter letztlich konzipiert werden sollten, eines ist aus Sicht der Rentenversicherung klar: Es handelt sich bei solchen Leistungen um Ansprüche, die nicht aufgrund von Beitragszahlungen entstanden sind. Diese Ansprüche dürfen dann aber auch nicht von den Beitragszahlern finanziert werden. Wenn die Politik derartige Leistungen einführen sollte – in welcher Weise letztlich auch immer – dann sind die dafür erforderlichen Mittel aus dem Bundeshaushalt aufzubringen.«

Zwangsläufig, weil systembedingt: Geringverdiener und viele Frauen bleiben im deutschen Rentensystem auf der Strecke

»In einer aktuellen Studie kritisiert die OECD das deutsche Rentensystem. Die Experten bemängeln, dass es hierzulande keine Mindestrente gibt, und stellen extreme Unterschiede zwischen den Renten von Männern und Frauen fest«, kann man in diesem Artikel lesen: Ökonomen rechnen mit deutschem Rentensystem ab. Die Zusammenfassung kommt ernüchternd daher: »In ihrer Studie Pensions at a Glance 2017 weist die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) darauf hin, dass Deutschland in Sachen Mindestrente eine Ausnahme ist. In den meisten Mitgliedsländern gibt es diese Variante, um Geringverdiener im Alter nicht auf Sozialhilfeniveau absinken zu lassen. In Deutschland droht ihnen dagegen Armut im Alter. Ein Arbeitnehmer, der ein Leben lang weniger verdient hat als der deutsche Durchschnitt, erhält, wenn er heute in Rente geht, im Schnitt nur 55 Prozent seines Lohns als Rente. Das ist wenig: Der Durchschnitt in den OECD-Mitgliedsstaaten liegt bei 73 Prozent. Besonders Frauen trifft es hart: Sie haben im Schnitt nur 46 Prozent der Rente zur Verfügung, die ein Durchschnittsmann in Deutschland erhält. Die OECD führt das darauf zurück, dass die Lohnunterschiede zwischen den Geschlechtern in der Bundesrepublik vergleichsweise hoch sind und ein großer Anteil der Frauen in Teilzeit arbeitet. Aus diesen Gründen erwarten die Experten in diesem Bereich auch keine Besserung.«

Die alte Tante gesetzliche Rentenversicherung als renditeträchtige Anlageoption? Mehr Rente durch Zusatzeinzahlungen

Man hatte sich schon so daran gewöhnt – die gesetzliche Rentenversicherung als Dinosaurier des deutschen Sozialstaats, seit Mitte der 1990er Jahre sturmreif geschossen von interessierten Kreisen, die sich dann mit dem rentenpolitischen Paradigmenwechsel Anfang der 2000er Jahr auch faktisch durchsetzen konnten. Mittlerweile ist die Gehirnwäsche so weit vorangeschritten, dass eine spontane Umfrage unter jungen und mittelalten Menschen sicher eindeutige Werte für die Position ergeben würde, dass man in Zukunft nichts mehr erwarten sollte aus der gesetzlichen Rente.

Und dann wird man in Nullzinszeiten und einem flächendeckenden Anlagenotstand für die normalen Sparer, was die Idee eines Ausweichens auf rentierliche private Altersvorsorgeprodukte zu einem mehr als frustrierenden Unterfangen werden lässt, mit solchen Meldungen über die angeblich alte Tante gesetzliche Rentenversicherung konfrontiert: »Wegen hoher Erträge nutzen offenbar immer mehr Wohlhabende die gesetzliche Rentenversicherung zur Geldanlage. Für die Versichertengemeinschaft ist das nicht unproblematisch, findet die Linke«, berichtet Rainer Woratschka in seinem Artikel Rentenversicherung: Mehr Rente durch Zusatzeinzahlungen – Linke empört. Eine Anfrage der Linken an die Bundesregierung habe ergeben, dass sich in der gesetzlichen Rentenversicherung in der aktuellen Niedrigzinsphase immer mehr Wohlhabende mit freiwilligen Beiträgen „satte Gewinne“ sicherten, so wird der Bundestagsabgeordnete Ralph Lenkert zitiert.

Nun ist das, worum es hier geht, nicht neu. Bereits im Oktober des vergangenen Jahres konnte man unter der Überschrift Gesetzliche Rentenversicherung: Durch freiwillige Zuzahlungen zur Rendite lesen: »Wer zusätzlich in die gesetzliche Rentenkasse einzahlt, bekommt auf seinen Einsatz eine beachtliche Rendite – plus Inflationsschutz und Staatsgarantie. Bloß weiß das kaum jemand«, so Andreas Oswald damals. Er sprach von einem „ganz legalen Trick“, eine Bezeichnung, der irgendwie doch eine unseriöse Note in den Kleidern hängt.

»Rechtlich ist es möglich, mit 63 Jahren vorzeitig in Rente zu gehen. Normalerweise führt das zu einer Minderung der Rente. Um das auszugleichen, können Arbeitnehmer einen bestimmten Betrag freiwillig in die Rentenkasse einzahlen. Wenn der Arbeitnehmer dann zum 63. Geburtstag seine Lebensplanung ändert und doch bis zum regulären Rentenbeginn mit 65 oder 66 Jahren weiterarbeitet, wirken sich die zusätzlich gezahlten Beträge entsprechend rentensteigernd aus. Und die Rendite dieses Vorgehens ist enorm: Sie enthält zusätzlich einen impliziten Inflationsausgleich und schlägt vergleichbare Anlagemöglichkeiten um Längen … Der Gesetzgeber hat mit dieser Regelung eine Möglichkeit geschaffen, die Arbeitnehmern eine staatlich gesicherte profitable Anlageform bietet.«

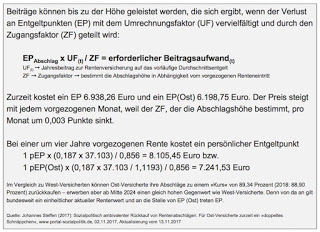

Es ist in solchen Fällen immer aufschlussreich, die Sache mit einem Beispiel (und gerundeten Werten) zu illustrieren, was auch Oswald versucht hat:

»Ein lediger Angestellter bekäme bei einer Rente mit 63 eine geminderte Rente von 1.750 Euro monatlich. Um die Minderung von 205 Euro auszugleichen, verlangt die gesetzliche Rentenversicherung von ihm die Einzahlung von 51.000 Euro. Auf diese 51.000 Euro bezahlt ihm die Rentenkasse pro Jahr 12 mal 205 Euro, das sind 2.460 Euro. Das sind 4,82 Prozent von 51.000 Euro.«

Wenn man von diesen Werten ausgeht, wird rechnerisch schnell ersichtlich, dass man im Grunde mehr als 20 Jahre lang Rente beziehen muss, um aus der Anlage des einmaligen Betrags eine Rendite erwirtschaften zu können. Wenn man vor den 20 Jahren verstirbt, dann hat man draufgezahlt, wer hingegen lange lebt, der profitiert. Die Verzinsung gibt es aber auch bei vergleichbaren privaten Rentenversicherungen nur bis zum Tod. Aber nicht vergessen werden sollte dieser höchst relevante Unterschied zwischen gesetzlicher und privater Rente:

»Anders bei Verheirateten, da wirkt sich die Rentensteigerung auch für Hinterbliebene aus. Wenn jemand einen sehr viel jüngeren Partner hat, wird es teuer für die Rentenkasse: Denn der Hinterbliebene kann noch viele Jahre länger erheblich profitieren.«

Und bereits damals wurde auf die Pole-Position der gesetzlichen Rentenversicherung im unmittelbaren Vergleich der Alternativen hingewiesen: »Die Stiftung Warentest hat Beispiele verglichen und kam zu dem Schluss, dass selbst günstige Rürup-Versicherungen etwa 20 Prozent weniger im Monat auszahlen als die gesetzliche Rentenversicherung. Hier würde es deutlich länger dauern, bis sich die Investition lohnt. Private Rentenversicherungen könnten zwar Überschüsse erwirtschaften, das ist aber schwierig, vor allem angesichts der niedrigen Zinsen, die die Kapitalmärkte hergeben.«

Man muss sich in einem Zwischenfazit verdeutlichen, um was es hier geht: Wir bewegen uns im Feld der Spekulation. Man spekuliert zum einen auf ein langes Leben (nach dem Renteneintritt) und zum anderen offensichtlich auf die Sicherheit der gesetzlichen, umlagefinanzierten Rentenversicherung. Und eine dritte Spekulationsdimension sollte nicht unerwähnt bleiben: Man muss bei dieser Anlageform davon ausgehen, dass die Renten in den vor uns liegenden Jahren nicht gesenkt werden, um entsprechende Auszahlungsgegenwerte realisieren zu können.

Allein die erste Annahme für ein gewinnträchtiges Geschäft – ein langes Leben nach dem Renteneintritt – führt im Zusammenspiel mit der ebenfalls nicht banalen Voraussetzung, dass man heute über größere Geldbeträge verfügen muss, um sich das kaufen zu können – dazu, dass dieses Anlagemodell sicher keine Option für Niedriglöhner oder die meisten Durchschnittsverdiener ist.

Dem einen oder anderen wird vor diesem Hintergrund die folgende Formulierung des linken Bundestagsabgeordneten Ralph Lenkert in der aktuellen Berichterstattung verständlicher: „Mit dieser speziellen Form der Geldanlage bereichern sich vor allem westdeutsche Männer auf Kosten der Versichertengemeinschaft“, so wird er zitiert.

Ein Blick in die Daten, um welche Größenordnungen es hier geht: Nach Angaben der Bundesregierung »haben im Jahr 2015 von den insgesamt 287.359 freiwillig Rentenversicherten 5.045 Personen den Höchstbetrag von derzeit 1.187,45 Euro im Monat eingezahlt. Von diesen „Sparern“ sind nur sieben Prozent Ostdeutsche und nur 86 Frauen. Im Durchschnitt betrug der Monatsbeitrag der freiwilligen Einzahler knapp 128 Euro … Zwischen 2010 und 2015 stieg die Zahl der freiwillig Versicherten, die den Höchstbeitrag einzahlten, von 1586 auf 5045 Personen. Allein von 2014 auf 2015 gab es einen Anstieg um rund 33 Prozent. Zahlen für 2016 liegen noch nicht vor. Es steht aber zu vermuten, dass die Zahl weiter stark steigt.«

Und der eine oder andere wird jetzt sicher erstaunt sein, dass beispielsweise auch Beamte von diesem Modell profitieren (können). Haben die nicht ihr eigenes Alterssicherungssystem mit den Pensionen und demzufolge in der gesetzlichen Rentenversicherung nichts zu suchen? Grundsätzlich ist das auch so. Aber dazu Rainer Woratschka in seinem Artikel:

»Seit 2010 können Beamte und berufsständisch Versicherte, beispielsweise Anwälte, Ärzte oder Architekten, auch ohne vorherige Erfüllung der fünfjährigen Wartezeit freiwillige Beiträge für die Rentenkasse leisten, um sich so den Anspruch auf eine Regelaltersrente zu sichern. Dank hoher Rentenanpassungen verzinsen sich diese Beiträge seit Jahren besser als vergleichbar sichere Geldanlagen.«

Der Rentenexperte Johannes Steffen hat sich dem Thema und seinen Untiefen in diesem Hintergrund-Artikel angenommen: Sozialpolitisch ambivalenter Rückkauf von Rentenabschlägen. Für Ost-Versicherte zurzeit ein »doppeltes Schnäppchen«. Grundlage für die Zahlung zusätzlicher Beiträge zum Ausgleich von Rentenabschlägen ist § 187a SGB VI (Zahlung von Beiträgen bei vorzeitiger Inanspruchnahme einer Rente wegen Alters).

Vor dem Hintergrund der bereits zitierten Zahlen der Bundesregierung über die mit 7 Prozent kaum vorhandene Inanspruchnahme der Option in Ostdeutschland ist dieser von Steffen herausgearbeitete Aspekt besonders relevant: Mit Blick auf die Ost-Versicherten spricht Steffen in seinem Papier von einem „doppelten Schnäppchen“ für diese Personengruppe: »Zum einen ist der „Kurs“ für den Ausgleich von Abschlägen im Osten derzeit günstiger als im Westen und zum anderen können aktuell im Osten Pflichtversicherte – vor allem mittleren und jüngeren Alters – mehr Rentenpunkte zurückkaufen als sie infolge der Abschlagsregelung voraussichtlich verlieren.« Stellt sich die Frage, ab wann man das machen kann mit dem Rückkauf der zu erwartenden Abschläge. Dazu Steffen: »Beitragszahlungen nach § 187a SGB VI können Versicherte seit Juli bereits ab vollendetem 50. Lebensjahr leisten – bei Vorliegen eines berechtigten Interesses aber auch schon (weit) früher; ein berechtigtes Interesse liegt wegen des derzeit günstigen »Kurses« für den Rückkauf bei Ost-Versicherten zweifellos vor. So kann selbst ein heute erst vierzigjähriger Versicherter, der 2040 mit 63 Jahren eine um vier Jahre vorgezogene Altersrente beanspruchen will, die günstigen Konditionen für sich beanspruchen.«

An dieser Stelle muss das nächste Fass aufgemacht werden: »Je größer aber der Zeitraum zwischen Beitragszahlung und Rentenbeginn ausfällt, umso mehr greift ein weiterer Effekt Platz: Die Überkompensation der Abschläge.« Das bedeutet: Wer heute die maximal möglichen Beiträge leistet, kauft also mehr Entgeltpunkte zurück als bei dem unterstellten weiteren Erwerbseinkommensverlauf tatsächlich als Abschlag anfallen können.

Welche Schlussfolgerungen ergeben sich daraus? Dazu bilanziert Johannes Steffen zutreffend:

»Sozialpolitisch ist die in Ost wie West faktisch weit vor Rentenbeginn gegebene Möglichkeit zur Zahlung zusätzlicher Beiträge eine fragwürdige Angelegenheit. Vor dem Hintergrund perspektivisch steigender Beitragssätze müssen die zusätzlich erworbenen Anwartschaften später von allen Versicherten finanziert werden. Der Gewinn des Einzelnen ist Ergebnis einer vergleichsweise risikoarmen Spekulation gegen das pflichtversicherte Kollektiv. Für Versicherte mit entsprechendem Finanzpolster wird die Äquivalenz zwischen Beitrag und Leistung damit zu einem Teil individuell gestaltbar und zeitlich »verzerrt«. Um diesen instrumentell bedingten »Spekulations-Gewinn« zu begrenzen, sollte die Möglichkeit zur Zahlung zusätzlicher Beiträge nach § 187a SGB VI ausnahmslos auf rentennahe Altersgruppen begrenzt werden.«

Auch Rainer Woratschka hat in seinem Artikel auf diese Problematik hingewiesen: »Experten verweisen darauf, dass diese Einzahler der Versichertengemeinschaft schadeten. Sie warnen vor einer zusätzlichen Belastung späterer Generationen, die dann auch noch für die Zusatzrenten freiwillig Versicherter aufkommen müssten. Zudem können freiwillige Einzahler ihre Beitragszahlungen einstellen wenn sich für sie das Beitrags-Leistungs-Verhältnis beziehungsweise die Beitragsrendite verschlechtere. Diese Möglichkeit hätten Pflichtversicherte, die später per Umlage für die Zusatzrenten der freiwillig Versicherten aufkommen müssten, nicht.«

Vor diesem Hintergrund erscheint die von ihm zitierte Stellungnahme der Deutschen Rentenversicherung – nun ja – „unterkomplex“, denn die »findet die freiwilligen Einzahlungen „fair und nicht zu beanstanden“. Schließlich orientierten sich die späteren Renten allein an den zuvor geleisteten Beiträgen, sagte ein Sprecher.« Wenn es denn so einfach wäre. Ist es aber nicht.

Foto: © Stefan Sell