»In einer aktuellen Studie kritisiert die OECD das deutsche Rentensystem. Die Experten bemängeln, dass es hierzulande keine Mindestrente gibt, und stellen extreme Unterschiede zwischen den Renten von Männern und Frauen fest«, kann man in diesem Artikel lesen: Ökonomen rechnen mit deutschem Rentensystem ab. Die Zusammenfassung kommt ernüchternd daher: »In ihrer Studie Pensions at a Glance 2017 weist die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) darauf hin, dass Deutschland in Sachen Mindestrente eine Ausnahme ist. In den meisten Mitgliedsländern gibt es diese Variante, um Geringverdiener im Alter nicht auf Sozialhilfeniveau absinken zu lassen. In Deutschland droht ihnen dagegen Armut im Alter. Ein Arbeitnehmer, der ein Leben lang weniger verdient hat als der deutsche Durchschnitt, erhält, wenn er heute in Rente geht, im Schnitt nur 55 Prozent seines Lohns als Rente. Das ist wenig: Der Durchschnitt in den OECD-Mitgliedsstaaten liegt bei 73 Prozent. Besonders Frauen trifft es hart: Sie haben im Schnitt nur 46 Prozent der Rente zur Verfügung, die ein Durchschnittsmann in Deutschland erhält. Die OECD führt das darauf zurück, dass die Lohnunterschiede zwischen den Geschlechtern in der Bundesrepublik vergleichsweise hoch sind und ein großer Anteil der Frauen in Teilzeit arbeitet. Aus diesen Gründen erwarten die Experten in diesem Bereich auch keine Besserung.«

Im Länderbericht Deutschland bringt die OECD die besonderen Probleme des deutschen Rentensystems im internationalen Vergleich so auf den Punkt:

»Germany’s future pensioners face comparatively low net replacement rates – 51% for the average earner which is well below the OECD average of 63% (under current legislation). Low earners, at 50% of average earnings, fall even more behind their peers in other countries; with a net replacement rate of 55% compared to the OECD average of 73%. One reason is that the lack of basic and minimum pensions means there is little redistribution in monthly pension benefits. Moreover, marked life expectancy gaps between high and low income earners, amounting to several years, effectively turn the system even regressive from a lifetime perspective as richer individuals receive pension benefits on average over a substantially longer retirement spell … In particular certain groups, like single parents with interrupted careers and low-educated, low-paid workers will be at risk of old-age poverty. The risk is particularly high for German women who today suffer from the largest gender pension gap among OECD countries (46%); an above average gender pay gap and the large share of women working part-time mean that future pension entitlements of women are likely to continue lagging behind those of men.« (OECD (2017): Pensions at a Glance 2017. How does Germany compare?, Paris, 05.12.2017).

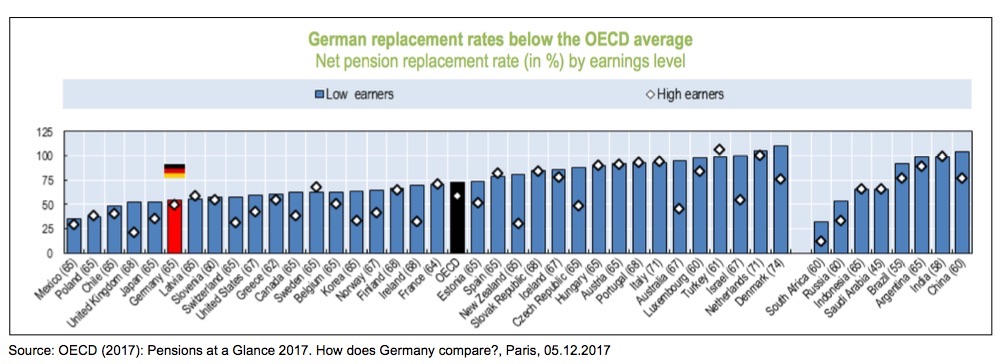

Thomas Öchsner fasst die Befunde unter dieser Überschrift zusammen: Geringverdienern droht Altersarmut: »In den allermeisten OECD-Ländern werden Renten von Geringverdienern vom Staat aufgestockt, nicht aber in Deutschland. „Die enge Verbindung von Einkommen und Rentenansprüchen sowie das Fehlen von Grund- und Mindestrenten bedeuten, dass Niedrigverdiener und solche mit geringen Beitragszeiten von Altersarmut bedroht sind“, heißt es dazu in einer Analyse der OECD-Abteilungsleiterin für Sozialpolitik, Monika Queisser.« Noch weniger als in Deutschland erhalten Geringverdiener demnach nur in Mexiko, Polen, Chile, Großbritannien und Japan. Am höchsten sind die Renten für die Niedrigverdiener in Dänemark und den Niederlanden.

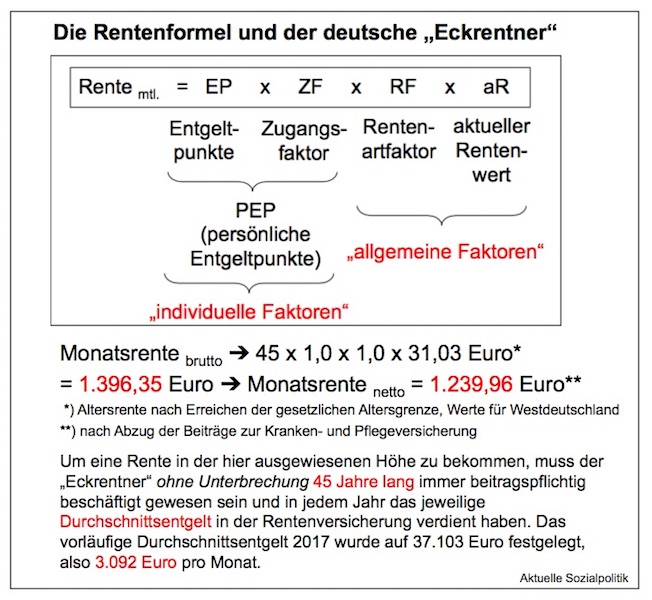

Nun werden viele völlig zu Recht einwenden, dass Millionen Arbeitnehmer mit ihren Löhnen teilweise erheblich unterhalb des hier ausgewiesenen durchschnittlichen Monatsentgelts liegen. Das hat dann in der Rentenformel massive Folgen, denn dann würde – angenommen, die 45 Beitragsjahre werden erfüllt – dort nicht 45 multipliziert mit dem aktuellen Rentenwert (2017: 31,03 Euro in Westdeutschland, 29,69 Euro in Ostdeutschland) stehen.Beispiel: Wenn jemand derzeit zum gesetzlichen Mindestlohn in Höhe von 8,84 Euro pro Stunde in Vollzeit, also 40 Stunden pro Woche, arbeitet, dann bekommt er ein Bruttomonatsentgelt in Höhe von 1.532 Euro. Bezogen auf das Durchschnittsengelt in der Rentenversicherung in Höhe von derzeit 3.092 Euro wären das 49,5%, folglich würde für ein ganzes Jahr Arbeit nach diesen Konditionen nicht 1 Entgeltpunkt (EP) in der Formel stehen, sondern lediglich 0,495 EP. Unser Mindestlöhner müsste also rechnerisch 90 Jahre zu diesen Bedingungen arbeiten, um auf die für den „Eckrentner“ ausgewiesene Monatsrente kommen zu können. Würde jemand rechnerisch zu den heutigen Bedingungen mit Mindestlohn 45 Jahre arbeiten, dann käme er oder sie auf eine Brutto-Monatsrente von 691 Euro und würde damit unter der Schwelle der Grundsicherung im Alter liegen.

Gleichzeitig kommt mit Blick auf die für viele Betroffene sichere Altersarmut hinzu, dass die Geringverdiener angesichts der sehr niedrigen laufenden Einkommen aus Erwerbsarbeit in der Zeit vor den Rente kaum oder gar keine Möglichkeiten haben, andere Rücklagen oder gar Vermögen zu bilden. Sie sind auch unterdurchschnittlich in der Riester-Renten-Welt unterwegs und meistens arbeiten sie in Branchen bzw. Unternehmen, bei denen es auch keine betriebliche Altersvorsorge gegeben hat bzw. gibt, so dass es im Alter auch keine zusätzliche Betriebsrente geben wird.

Zugleich kann man mit einem einzigen Blick auf die Mechanik der Rentenformel ebenfalls erkennen, warum (vor allem, weil mehrheitlich) Frauen, die lange Jahre ihrer Erwerbsbiografie in Teilzeitarbeit verbracht haben, selbst bei deutlich höheren Stundenlöhnen als die 8,84 Euro keine Chance haben können, eine halbwegs ordentliche Rente erwarten zu dürfen. Teilzeitarbeit ist im deutschen Rentensystem konzeptionell nicht vorgesehen und führt zu Kümmerrenten, was innerhalb des Systems logisch und zwangsläufig ist.

Könnte man – unabhängig von notwendigen Debatten über eine grundlegenden Umbau oder gar einem Systemwechsel in der Alterssicherung – innerhalb des bestehenden Systems etwas machen für die Niedrigverdiener, deren rentenpolitisches Schicksal heute anlässlich des OECD-Berichts allseits beklagt wird, vor allem auch angesichts der Tatsache, dass es in anderen Ländern für diese Gruppe deutlich besser aussieht?

Ja, das könnte man. Und man müsste dafür nichts neu erfinden oder gar eine Kommission einsetzen, sondern sich an ein Instrumentarium erinnern, das es bis 1992 schon einmal gegeben hat, bevor es dann aus Spargründen gestrichen wurde – gemeint ist hier die „Rente nach Mindesteinkommen“. Dabei werden unterdurchschnittliche versicherungspflichtige Einkommen im Nachhinein, also nach Vollendung der Erwerbsbiografie, mit dem Faktor 1,5 (d. h. um die Hälfte) auf maximal 75 Prozent der Durchschnittsentgelts hoch gewertet.

Nehmen wir unseren nach dem gesetzlichen Mindestlohn vergüteten Arbeitnehmer als Beispiel. Derzeit kommt der nach einem Jahr Vollzeitarbeit zu Mindestlohn nicht auf einen EP, sondern auf 0,495 EP. Damit verdient der nach Mindestlohn vergütete Arbeitnehmer die Hälfte des Durchschnittseinkommens in der Rentenversicherung. Bei dem stehen nun ja nur 0,5 EP in der Rentenformel. Was hat man in der Vergangenheit gemacht? Man hat die Monatseinkommen mit dem Faktor 1,5 erhöht, bis maximal 0,75 EP in der Rentenformel herauskommen.

Lag das tatsächliche Einkommen im Durchschnitt bei 60 Prozent, so würden sich bei Anwendung des Faktors 1,5 Rentenansprüche von 90 Prozent des Durchschnitts ergeben. Hier aber greift der Deckel „maximal 75 Prozent“. Auch in diesem Fall würde die Rente auf 75 Prozent des Durchschnittsentgelts hoch gewertet.

Was das konkret bedeuten würde? Bei einer Höherwertung auf 0,75 EP und bei Berücksichtigung des aktuellen Rentenwerts (aR) würde der Mindestlöhner- statt wie bisher 691 – immerhin 1.047 Euro als Monatsrente bekommen können, ein Betrag, der dann über der Bedarfsschwelle des Grundsicherungssystems liegt. Natürlich müsste man eine solche Maßnahme sachgerecht aus Steuermitteln finanzieren.

Ein konkreter Vorschlag für die dringend notwendigen Weichenstellungen. Und wir sind noch gar nicht bei den möglichen grundlegenden Veränderungen im Rentensystem angekommen.