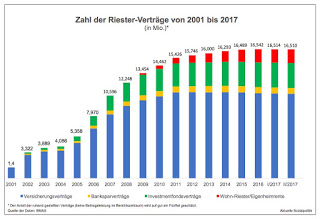

Es ist ein ewiges (und immer wieder falsch formuliertes) Thema der Alterssicherungspolitik: Umlage- oder Kapitaldeckungsverfahren? Besonnen daherkommende Stimmen plädieren für ein Sowohl-als-auch und verweisen auf die intuitiv plausibel daherkommende Lebensweisheit, dass man erfahrungsgemäß nicht alle Eier in einen Korb legen sollte. In der gerade zu Ende gegangenen Legislaturperiode hat die Große Koalition aus Union und Sozialdemokratie versucht, die Teilkapitaldeckung im deutschen Alterssicherungssystem am Ende noch durch einen groß angelegten Wurf der Reform der Betriebsrenten zu stärken – und als man schon dabei war, die Anreize für „Betriebsrenten“ (die faktisch über den Mechanismus der Entgeltumwandlung in der Regel von den Arbeitnehmern selbst finanzierte „Betriebsrenten“ sind) zu erhöhen, hat man gleich auch noch den kränkelnden Riester-Renten einen Schuss gesetzt (vgl. dazu Die halbierte Betriebsrentenreform, eine „kommunikative Herausforderung“ gegenüber den Arbeitnehmern und das von vielen totgesagte Pferd Riester wird erneut gedopt vom 3. Juni 2017 sowie Private Altersvorsorge: Von einem toten Pferd, das man weiter pampert bis zu unattraktiven Riester-Sparern, denen gekündigt wird vom 27. Oktober 2017).

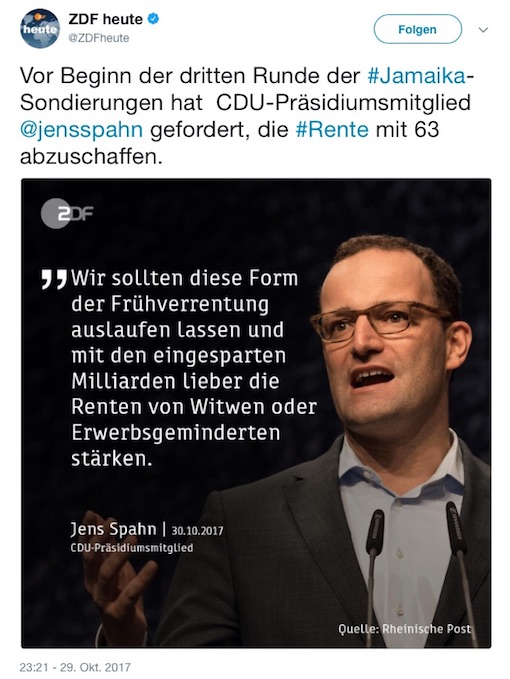

Man braucht nicht viel Phantasie, um sich vorzustellen, dass bei den nun anstehenden Beratungen über den Themenkomplex Rente im Rahmen der Sondierungsgespräche zwischen Union, FDP und Grüne auch das Thema weitere Förderung und Ausbau der Kapitaldeckung in der Alterssicherung aufgerufen wird. Dafür spricht, dass die in Hessen seit längerem gemeinsam miteinander regierenden Christdemokraten und Grüne mit dem Konzept der „Deutschland-Rente“ (vgl. dazu bereits den Beitrag Riester in Rente und endlich eine „faire private Altersvorsorge“? Die „Deutschland-Rente“ schafft es immerhin schon in den Bundestag vom 29. Januar 2016) einen gemeinsamen Vorstoß gemacht haben, den man nun aufgreifen kann und der sicher im Grundsatz auch auf Resonanz bei der FDP stoßen wird (der es im Zweifelsfall dann eher um eine angemessene Beteiligung der privaten Versicherungswirtschaft gehen wird bei der konkreten Ausgestaltung.

Das sind Momente, wo es sich immer wieder lohnt, einmal grundsätzlicher auf das Thema zu schauen und sich nicht sofort in die Tiefen respektive Untiefen der aktuellen Diskussion bestimmter Modelle runterziehen zu lassen.

Das versuchen auch David Mum und Erik Türk in ihrer Veröffentlichung „Kapitaldeckung“ der Rente – ein Irrweg?, die von der Friedrich-Ebert-Stiftung herausgegeben wurde. Sie stoßen sich gleich am Anfang an der Semantik. „Kapitaldeckungsverfahren“ suggeriere eine vermeintliche Sicherheit, die so nicht existiert. Nach Auffassung der beiden Autoren sei es »viel passender, von finanzmarktabhängigen als von „kapitalgedeckten“ Systemen zu sprechen.«

An dieser Stelle sei nur darauf hingewiesen, dass das keine rein akademische Wortklauberei ist. Denn viele Menschen (und darunter selbst Ökonomen) verbinden mit der Begrifflichkeit Kapitaldeckungsverfahren, dass die Ansprüche der Rentner mit (realem) Kapital gedeckt sind und man eben nicht wie im Umlageverfahren darauf angewiesen ist, dass die Jüngeren später einmal die Rentenansprüche, die man in einem Umlagesystem erworben hat, auch einzulösen bereit sind. Dahinter steckt – überaus wirkkräftig – das, was ich das „Sparbuch-Modell“ nenne, also den Transfer des individuellen Sparens auf die Rente. Man legt heute Geld zurück (auf einem Sparbuch), das man dann einlösen kann, wenn man es im Alter braucht. Dieses Geld ist auf einem konkreten, der Einzelperson zurechenbaren Konto und wächst nicht nur durch die Einzahlungen im Laufe der Zeit, sondern auch durch den Zins und Zinseszins. Das ist eine „Erzählung“, die gerade bei den vielen risikoaversen und dem Sparen gleichsam genetisch zugewandten Deutschen auf einen besonders fruchtbaren Boden fällt. Der zugleich allerdings etwas verseucht wurde durch die Erfahrungen, die aus und nach der großen Finanzkrise 2007/08 berichtet wurden. Trotzdem suggeriert die Story von der Kapitaldeckung ein angenehmes Gefühl, nicht mehr einem unüberschaubaren Kollektiv ausgeliefert zu sein, dass dann für mic sorgen muss, wenn ich alt und auf das Geld angewiesen bin. Aber die Betroffenen können es drehen und wenden wie sie wollen – auch in der Kapitaldeckung sind sie der Tatsache ausgeliefert, dass alles eine Frage von Angebot und Nachfrage ist. Anders ausgedrückt: Wenn nur einige oder eine überschaubare Zahl spart, dann können die durchaus ansehnliche Renditen aus ihrem individuellen Sparkapital erwirtschaften. Was aber, wenn das Millionen Arbeitnehmer machen (müssen)? Was, wen die auch noch wie die Baby Boomer in großer Zahl in die Rente gehen und dann alle gemeinsam darauf angewiesen sind, dass ihre Sparbeträge, die in den Jahren davor angelegt worden sind, nunmehr von den Investments wieder gelöst werden müssen, um das Geld auszahlen zu können? Denn auch hier zeigt sich der theoretische Irrweg der Apologeten einer Kapitaldeckung, die suggerieren, es handele sich hier um Kapital, dass man ja individuell angespart hat und dass auch nicht für andere, sondern nur für die einzelnen Sparer verwendet werden kann. Wenn nun viele einzelne Sparer gemeinsam in den Ruhestand gehen und die Anlagen aufgelöst bzw. kapitalisiert werden müssen, das aber gleichzeitig auf wenige Aktive trifft, die sich ja auch hier beteiligen müssen, in dem sie kaufen und darüber das Geld zur Verfügung stellen, dann kann man sich vorstellen, was passiert: Der Preis sinkt und die Sparer werden sehr verdutzt in die Landschaft schauen, denn sie werden nicht das bekommen (können), was sie sich erhofft oder was ihnen in Aussicht gestellt worden ist.

Mum und Türk schreiben dazu passend: »Entscheidend für die (künftige) „Leistbarkeit“ ist vor allem die Höhe der (künftigen) Wertschöpfung (BIP).« Und sie machen einen weiteren Punkt bei der Kritik der scheinbaren Gegenüberstellung von Umlage- versus Kapitaldeckung:

»Die Tatsache, dass in einem Umlagesystem die Beiträge nicht auf Finanzmärkten veranlagt werden, impliziert keineswegs, dass sich die Finanzierung auf die Lohnsumme oder die Erwerbseinkommen beschränken muss. Öffentliche Rentensysteme können auch andere Einkommensquellen heranziehen, wozu es lediglich eines ausreichend hohen steuerfinanzierten Beitrags bedarf. Die Besteuerung von Vermögen und Kapitaleinkommen erschließt diese Finanzierungsquellen, ohne dass deswegen selbst Kapital veranlagt werden müsste.«

Die (potenzielle) Finanzierungsbasis eines umlagefinanzierten Rentensystems ist das BIP – aber diese »breite Finanzierungsbasis lässt sich nicht dadurch erweitern, dass man die Rentenauszahlung organisatorisch auf mehrere Säulen aufteilt.«

Und dann kommt ein Hauptargument von Mum/Türk:

»Mit zunehmender Gewichtung „kapitalgedeckter“ Renten steigt jedoch die Abhängigkeit von Finanzmarktentwicklungen und damit auch die Unsicherheit künftiger Rentenhöhen. Denn während sich die nominelle Wertschöpfung relativ stetig entwickelt, unterliegen Finanzmarkterträge extremen Schwankungen.«

An dieser Stelle kann man an meinen Beitrag vom 2. April 2016 erinnern: Die letzten Zuckungen der Riester-Rente und die Zerstörung der Illusion eines schönen kapitalgedeckten Lebens im Alter, wenn es viele machen (wollen/sollen/müssen) und nicht nur einige. Dort findet man diesen Hinweis:

Das hier angesprochene Problem ist keine neue Erkenntnis, sondern wird seit vielen Jahren in der Fachdiskussion aufgeworfen. Man schaue sich dazu nur diese Veröffentlichung an, die aus dem Jahr 2001 stammt:

Andreas Heigl und Martin Katheder: Age Wave – Zur Demographieanfälligkeit von Aktienmärkten. Policy Brief 4/2001, München: Hypovereinsbank, 2001

Ihre Argumentation damals, im Jahr 2001 (also in der Zeit, in der die damaligen Schröder-Regierung das Loblied der kapitalgedeckten Altersvorsorge gesungen hat), ging so: Insbesondere die Generation der heute 30- bis 50-jährigen muss mit niedrigeren Renditen für ihre Geldanlage in die Aktienmärkte rechnen. Denn auch die Kapitaldeckung ist im Zuge der demografischen Alterung ähnlichen Risiken ausgesetzt wie die umlagefinanzierten Alterssicherungssysteme. Ursächlich hierfür ist das sich künftig deutlich verschlechternde Verhältnis von Sparern zu Entsparern („Age Wave“).

Man kann das auch so ausdrücken: Wir sind alle Gefangene unserer Kohorte. Wenn also größere Summen von den Vorsorgenden eingesammelt werden, um diese rentierlich anzulegen und dann, wenn das Alter gekommen ist, die vereinbarten und die in Aussicht gestellten Beträge auch auszahlen zu können, dann braucht man Abnehmer für die Sachen, in die man Geld angelegt hat, beispielsweise in Immobilien oder in Aktien. Und was, wenn es zu diesem Zeitpunkt gar nicht genug Abnehmer gibt oder geben kann, weil deren Zahl deutlich niedriger ist als es in der Vergangenheit noch war.

Die bedingungslosen Befürworter dieses Modells würden an dieser Stelle darauf verweisen, dass das alles kein Problem sei, weil man ja bei der Anlage des Kapitals nicht auf Europa oder nur Deutschland angewiesen sei, sondern das Kapital sehr bereit streuen könnte.

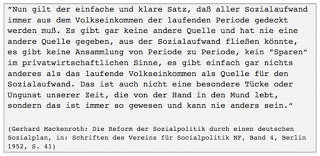

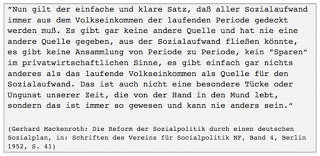

Das ist ein zentraler Punkt. Hier kann man die berühmte „Mackenroth-These“ in den Raum stellen, also die oft zitierte Formulierung des Ökonomen, Soziologen und Bevölkerungswissenschaftlers Gerhard Mackenroth, der 1952 – im Vorfeld der „großen Rentenreform“ von 1957 – geschrieben hat: »Nun gilt der einfache und klare Satz, dass aller Sozialaufwand immer aus dem Volkseinkommen der laufenden Periode gedeckt werden muss. Es gibt gar keine andere Quelle und hat nie eine andere Quelle gegeben, aus der der Sozialaufwand fließen könnte, es gibt keine Ansammlung von Periode zu Periode, kein „Sparen“ im privatwirtschaftlichen Sinne, es gibt einfach gar nichts anderes als das laufende Volkseinkommen als Quelle für den Sozialaufwand.« Das gilt aber eben auch für die angebliche Kapitaldeckung. Das hat bei den Apologeten einer stärkeren Kapitaldeckung schon immer für Missmut gesorgt und sie haben versucht, diese volkswirtschaftliche Grundtatsache zu desavouieren.

Ein Beispiel dafür ist Bert Rürup, der frühere „Super-Berater“ der rot-grünen Ära, dessen Einfluss so weit ging, dass eine kapitalgedeckte Variante nach ihm benannt wurde („Rürup-Rente“). Der hat 2016 diesen Text veröffentlicht: „Mackenroths Theorem“: Ein Zombie der Rentenpolitik – und disqualifiziert sich schon selbst mit der Überschrift. Natürlich kann auch Rürup die Selbstverständlichkeit nicht leugnen, versucht sich aber sogleich zu verkleinern, wenn er schreibt: »Der Satz, dass „aller Sozialaufwand immer aus dem Volkseinkommen der laufenden Periode gedeckt werden muss“, ist so zutreffend wie banal … Insoweit hatte Mackenroth zweifellos Recht.« Banal ist das gerade heute eben nicht. Dann aber kommt Rürup mit seinem eigentlichen Argument: »Die Aussage, dass Kapitaldeckung und Umlageverfahren nicht wesentlich verschieden seien und es volkswirtschaftlich immer nur ein Umlageverfahren gäbe, ist jedoch unzutreffend.« Und wir verortet er den entscheidenden Unterschied? Seine Argumentation wird von vielen Ökonomen sicher gerne kopiert und geteilt werden: »Die von den Versicherungen, Fonds oder Banken erzielten Vermögenseinkommen stammen dagegen aus der Anlage der Versicherungsprämien in deutsche und ausländische Staatsanleihen sowie aus Gewinnausschüttungen nicht nur in Deutschland tätiger Unternehmen, sondern zu einem beachtlichen Teil auch von Investitionen in anderen Ländern – in Anleihen, Beteiligungen an Unternehmen oder an Fonds. Kurzum, die mit Prämien an ein kapitalgedecktes System erworbenen Ansprüche werden aus völlig anderen Quellen und von einem anderen Personenkreis bedient als die aus den Beiträgen an eine umlagefinanzierte Rentenversicherung gezahlten Ansprüche.«

An dieser Stelle komme ich zurück zu der Arbeit von Heigl/Katheder (2001). Schon damals wurde mit Blick auf deren Studie darauf hingewiesen:

»Als möglicher Ausweg wird oft ein verstärkter Kapitaltransfer in demographisch junge Länder mit hohem Wachstumspotenzial ins Feld geführt. Sie sollen mit den späteren Erträgen die Ruheständler der westlichen Industrienationen versorgen („demographische Arbitrage“). Hier sind die Autoren aber skeptisch: Zum einen sind die Schwellenländer kaum in der Lage, das riesige Kapitalvolumen auch zu absorbieren. Wenn sich für die zufließenden Summen keine rentablen Investitionsmöglichkeiten mehr finden, kann die makroökonomische Stabilität sogar gefährdet sein.«

Man kann es auch so ausdrücken: Wenn ein enormes Angebot an Anlagen in der Auszahlungsphase auf eine aus welchen Gründen auch immer deutlich niedrigere Nachfrage stößt, dann muss nach allen Regeln der Ökonomie der Preis sinken.

Und wem das alles zu „alt“ und „abgehangen“ daherkommt, der kann einen Blick in die aktuelle Wirtschaftspresse werfen. Empfohlen sei hier exemplarisch der Beitrag Retiring baby boomers are going to have a huge impact on the economy von Stephen McBride, der am 14. September 2017 auf den Seiten es World Economic Forum veröffentlicht wurde. Der Beitrag bezieht sich auf die USA, wie die Generation der Baby Boomer der in Deutschland um einige Jahre voraus ist: »The first Baby Boomers turned 70 last year. At the same time, the US fertility rate is at its lowest point since records began in 1909. This disastrous combination means by 2030, those aged 65 and older will make up over 20% of the population.«

Die hier besonders relevante Argumentation in dem Artikel geht so:

»According to BlackRock, the average Boomer has only $136,000 saved for retirement. Even assuming 7% returns—when they’re more like 2%—it’s a yearly income of only $9,000. That’s $36,000 shy of the ideal retirement income.

This huge funding gap in pensions means Boomers will be forced to look for income elsewhere. Historically, that has come from bonds.«

Und hier kommen wir dann wieder zurück zu Angebot und Nachfrage, denn McBride weist darauf hin, dass es »trouble for the stock market as Boomers have 70% of their portfolios in equities« bedeutet. 2016 waren 37% der US-amerikanischen Aktien gebunden in der privaten Altersvorsorge. Und dann kommt der Schlüsselsatz, den man an Heigl/Katheder (2001) problemlos andocken kann:

»Therefore, this wave of forced selling will flood the market with billions of dollars’ worth of equities and bonds, which will push down prices.«

Und der Verfasser gibt den Investoren noch einen guten Ratschlag mit auf den Weg: »With millions of retirees forced to divest their portfolios over the next decade, and markets sitting at all-time highs, investors should start thinking about exit strategies.«

Das hört sich wahrlich nicht nach einem sicheren Hafen für die Altersvorsorge von Millionen Menschen an.

Am Anfang des Beitrags wurde die Idee der „Deutschland-Rente“ angesprochen, einem „schwarz-grünen“ Projekt sozusagen. Was soll das sein? Vorgeschlagen wird eine einfache, sichere und günstige zusätzliche Altersvorsorge, ein Standardprodukt für jedermann. Sie wird zum Selbstkostenpreis von einem zentralen Rentenfonds verwaltet, damit das Geld, das Bürger für ihre zusätzliche Altersvorsorge beiseite legen, sicher vor überteuerten Angeboten ist. Sie sorgt für Orientierung in einem unübersichtlichen Markt, schafft Vertrauen und hilft vor allem, der Altersarmut vorzubeugen. Der Staat organisiert sie und steht dafür mit seinem guten Namen – deshalb der Name „Deutschland-Rente“. Die Anlage der eingezahlten Beiträge obliegt dem Deutschlandfonds, einem eigenständigen zentralen Rentenfonds, der ohne eigenes Gewinninteresse auf Selbstkostenbasis arbeitet und geschützt vor politischem Zugriff ist.

Das hört sich doch vernünftig an – und immer wieder wird in diesem Kontext darauf verwiesen, dass es doch so etwas in anderen Ländern geben würde. Norwegen, Schweden und Dänemark – also wieder einmal die skandinavischen Länder – werden hier gerne genannt.

Wie immer lohnt es sich, auch hier genauer hinzuschauen. Das hat Christoph Freudenberg gemacht, mit seinem Aufsatz „Staatliche Fonds und Alterssicherung: Erfahrungen anderer Länder“, der in der Zeitschrift „Deutsche Rentenversicherung“, Heft 3/2017, S. 292 ff. veröffentlicht worden ist.

Der Zusammenfassung kann man entnehmen:

»In den jüngsten Jahren forderten unterschiedliche rentenpolitische Akteure die Einrichtung eines staatlichen Fonds zur Anlage individueller Altersersparnisse. Dabei verwiesen die Befürworter auf die guten Erfahrungen in anderen Ländern. Der vorliegende Beitrag wirft daher einen Blick auf die Ausgestaltung von staatlichen Fonds im internationalen Vergleich. Ein besonderer Fokus wird auf den norwegischen Staatsfonds, den schwedischen AP7-Fonds sowie den dänischen, sozialpartnerschaftlich geprägten ATP-Fonds gelegt. Dabei zeigt sich, wie unterschiedlich diese Fonds ausgestaltet sind, insbesondere im Hinblick auf ihre Zielsetzung und Anlagestrategie. Ein Augenmerk verdient das schwedische und dänische Modell. Beide überzeugen durch ihre geringe Kostenstruktur. Nichtsdestotrotz kommt der Autor zu dem Schluss, dass eine Übertragbarkeit dieser Modelle auf Deutschland nicht ohne Weiteres möglich ist.«

Freudenberg hat in seiner Untersuchung festgestellt, dass viele Staatsfonds gar keinen Rentenbezug aufweisen und für andere Ziele wie beispielsweise der Stabilisierung der heimischen Wirtschaft genutzt werden. Und beschränkt man den Blick auf öffentliche Fonds mit einem Rentenbezug, dann zeigt sich

»dass auch diese überwiegend nicht zur Anlage individueller Altersvorsorgeersparnisse (Rentenanlagefonds) genutzt werden. Vielmehr dienst das Gros dieser Fonds zur mittel- beziehungsweise langfristigen Finanzierung der öffentlichen umlagefinanzierten Rentensysteme (Rentenreservefonds).« (Freudenberg 2017: 308 f.)

Hier nur einige wenige Aspekte aus der Analyse von Freudenberg: Der vielzitierte norwegische Staatsfonds kann kaum als Vorbild für die jüngere deutsche Diskussion dienen, denn der ähnelt eher einem Rentenreservefonds, der die absehbaren demografischen Lasten abfedern soll.

Ein mögliches Referenzmodell findet man hingegen in Schweden. Seit 1999 gibt es dort mit dem staatlich verwalteten AP7-Fonds ein Standardprodukt als Alternative zu privatwirtschaftlichen Sparverträgen. Rund die Hälfte der schwedischen Erwerbspersonen sorgt über diesen Fonds kapitalgedeckt für das Alter vor. Dieser Fonds hat interessanterweise in den letzten Jahren besser abgeschnitten als der Durchschnitt der privaten Anbieter, was Renditen und Kosten angeht. Man muss allerdings darauf hinweisen, dass der Fonds eine eher riskante Anlagestrategie verfolgt. Es gibt keine Ertragsgarantien, bis zum Alter von 50 Jahren wird das Sparvermögen ausschließlich in Aktien investiert und es werden Finanzhebel eingesetzt.

Der ebenfalls untersuchte ATP-Fonds in Dänemark umfasst nahezu die gesamte Bevölkerung inklusive der Sozialleistungsempfänger. Anders als in Schweden gehen die Dänen deutlich sicherheitsorientierter vor. Interessant sind auch die Entscheidungsstrukturen in diesem Fonds, werden doch fast alle wesentlichen Entscheidungen von den Sozialpartnern, also Gewerkschaften und Arbeitgebern, getroffen.

Beachtlich sind die sehr geringen Anlage- und Verwaltungskosten der Fonds. Aber das bedeutet nicht, dass staatliche Fonds per se effizienter arbeiten als private Anbieter. Dazu Freudenberg (2017: 310):

»Es ist anzunehmen, dass die quasi verpflichtende Teilnahme aller Beschäftigten in diesen Fonds entscheidend für die beobachtete Kosteneffizienz ist. Im Umkehrschluss ist es fraglich, ob die Einführung eines staatlichen Rentenanlagefonds in Deutschland ohne eine solche (quasi) verpflichtende Teilnahme ähnlich gute Ergebnisse im Hinblick auf Kosteneffizienz liefern würde.«

Und dann bleibt noch ein weiterer Aspekt offen: Norwegen, Schweden und Dänemark sind überschaubare Volkswirtschaften mit einer zahlenmäßig begrenzten Grundgesamtheit. Was aber, wenn in Deutschland genau so gespart und Kapital angelegt werden soll wie in diesen kleinen Ländern? Wir hätten es in Deutschland mit einer ganz anderen Zahl und damit runden auch einem ganz anderen Volumen an Anlage und Rendite suchenden Kapital zu tun.

Man kann es drehen und wenden wie man will. Es wäre besser, wenn die zukünftige Bundesregierung ihr Augenmerk auf die Stärkung der Gesetzlichen Rentenversicherung und dabei auf die Beantwortung der Frage, wie man die Finanzierungsbasis der GRV endlich wegverlagern kann von der Belastung des Faktors sozialversicherungspflichtige Arbeit (und die auch noch begrenzt bis zur Beitragsbemessungsgrenze) hin zu einer Abbildung der tatsächlichen (und wachsenden) Wertschöpfung in der Finanzierungsarchitektur.