Fast genau eine halbe Million Menschen sind es, die in den Statistiken auftauchen als Empfänger von Leistungen der Grundsicherung für Ältere nach SGB XII, also dem „Hartz IV“ eigener Art für ältere Menschen. Die Bundesstatistiker erfüllen ihre Berichtspflicht ordnungsgemäß mit einem Tabellenwerk und einer knappen Pressemitteilung dazu: 2013: Zahl der Empfänger/-innen von Grundsicherung ab 65 Jahren um 7,4 % gestiegen. Ergänzend kann man den Zahlenangaben zu den Älteren noch entnehmen: »Neben den rund 499.000 Empfängerinnen und Empfängern von Grundsicherung im Alter ab 65 Jahren gab es am Jahresende 2013 deutschlandweit rund 463.000 Empfängerinnen und Empfänger von Grundsicherung wegen dauerhafter Erwerbsminderung im Alter von 18 bis unter 65 Jahren. Damit bezogen am Jahresende 2013 rund 962.000 volljährige Menschen in Deutschland Leistungen der Grundsicherung im Alter und bei Erwerbsminderung nach dem SGB XII.« Diese fast eine Millionen Menschen, die sich im SGB XII befinden, müssen also noch zu den derzeit 6.012.781 Menschen hinzugezählt werden, die aktuell Leistungen aus dem eigentlichen „Hartz IV“-System beziehen, also dem SGB II.

Die Abbildung zeigt den Anstieg der Empfänger-Zahlen in der Grundsicherung für Ältere seit 2003. Innerhalb der vergangenen zehn Jahre hat sich die Zahl der älteren Grundsicherungsempfänger schlichtweg verdoppelt. Und man muss an dieser Stelle sogleich anfügen: Es handelt sich hier um die Älteren, die auch tatsächlich Leistungen beziehen – wenn es um das Thema Altersarmut geht, dann müsste man natürlich noch die älteren Menschen hinzuzählen, die eigentlich Anspruch hätten auf die Grundsicherungsleistungen, diese aber aus ganz unterschiedlichen Gründen faktisch nicht in Anspruch nehmen. Dabei handelt es sich um keine kleine Gruppe.

Es geht hierbei um das Problem der „verdeckten Armut“. Die Verteilungsforscherin Irene Becker hat dazu 2012 einen Beitrag publiziert, in dem sie die Ergebnisse einer Untersuchung vorgestellt hat, die der Frage nachgegangen ist, wie sich die verdeckte Armut unter Älteren seit der 2003 erfolgten Einführung der „Grundsicherung im Alter“ entwickelt hat (vgl. Irene Becker: Finanzielle Mindestsicherung und Bedürftigkeit im Alter. In: Zeitschrift für Sozialreform, Heft 2, 2012, S. 123-148). Man muss hier erinnern: Das „Grundsicherungsgesetz“ (für Ältere wie auch für dauerhaft Erwerbsgeminderte, 2005 dann in das SGB XII übernommen) muss als ein Antwortversuch verstanden werden auf den lange vorher beklagten Tatbestand der erheblichen „verdeckten Armut“ unter den älteren Menschen. Bereits in den 1990er-Jahren war nach den damals vorliegenden empirischen Studien deutlich geworden:

»Auf jeden Sozialhilfeempfänger könnte ein Sozialhilfeberechtigter kommen, der seine Ansprüche nicht einlöst. Und unter Älteren war die verdeckte Armut besonders verbreitet. Deshalb wurde 2003 die „Grundsicherung im Alter und bei Erwerbsminderung“ eingeführt. Sozialhilfeempfänger im Rentenalter brauchen nun in der Regel nicht mehr zu fürchten, dass das Amt sich das Geld bei ihren Kindern zurückholen könnte. Und die Rentenversicherung wurde verpflichtet, Kleinrentner auf ihren potenziellen Grundsicherungsanspruch aufmerksam zu machen«, so die Erläuterungen in einem Artikel über die Ergebnisse der Untersuchung von Irene Becker.

Ihre damaligen Berechnungen beruhen auf Daten des Sozio-oekonomischen Panels (SOEP) für das Jahr 2007. Aus den Zahlen der repräsentativen Befragung ergibt sich: Von gut einer Million Menschen ab 65 Jahren, denen damals Grundsicherung zustand, bezogen nur 340.000 tatsächlich Leistungen. Die „Quote der Nichtinanspruchnahme“, so der technische Begriff für die Dunkelziffer der Armut, betrug 68 Prozent (vgl. auch die Abbildung „Verdeckte Armut oft bei Älteren“).

Nun haben sich die Verhältnisse – möglicherweise – seit damals geändert. Wir wissen darüber aber nichts genaues und es ist durchaus plausibel, immer noch von einer nicht unerheblichen Dunkelziffer auszugehen, gerade bei den älteren Menschen, bei denen beispielsweise Scham-Faktoren eine nicht zu unterschätzende Rolle spielen. Auf alle Fälle sollte nicht vergessen werden, dass die – auch jetzt wieder – in der öffentlichen Wahrnehmung stehende Zahl an Grundsicherungsempfängern bei den Älteren nur als eine Untergrenze anzusehen ist.

Zurück zu den aktuellen Daten. Die Berichterstattung greift die Zahlen auf und ordnet sie ein in das Thema wachsende Altersarmut: Die Alten werden immer ärmer, so Thomas Öchsner in der Süddeutschen Zeitung oder Altersarmut nimmt in Deutschland zu. Öchsner schreibt zu den (möglichen) Gründen: »Für die wachsende Menge der hilfebedürftigen alten Menschen gibt es mehrere Gründe: Einerseits nimmt die Zahl der Alten schlicht zu – und damit auch die Gruppe derjenigen, deren Einkünfte nicht zur Deckung des Existenzminimums reichen. Zudem haben Frauen in Westdeutschland häufig nur Anspruch auf eine Mini-Rente, weil sie zu wenig gearbeitet und verdient haben. Auch reichen bei vielen der sogenannten etwa 1,6 Millionen Erwerbsminderungsrentner, die wegen einer Krankheit vorzeitig mit dem Arbeiten aufhören mussten, die eingezahlten Beiträge für eine auskömmliche Rente nicht aus.«

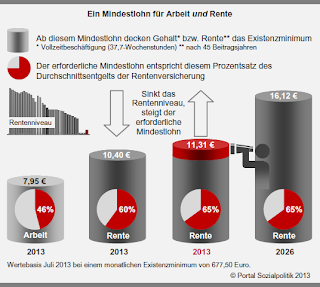

Der entscheidende Punkt aber ist: Wenn wir die Systeme so weiterlaufen lassen, wie sie mittlerweile aufgestellt sind, dann wird es in den vor uns liegenden Jahren nicht nur einen weiteren Anstieg der Altersarmut aus den bereits ins Feld geführten Gründen geben, sondern auch Menschen, die unter alten Bedingungen eine Rente bekommen hätten, die oberhalb des Grundsicherungssystems liegt, werden unter diese Schwelle rutschen. Das ist nun von vielen und an vielen Stellen und schon seit längerem nachgewiesen worden (vgl. dazu nur beispielhaft für das vergangene Jahr den Blog-Beitrag Altersarmut?! Von einer „Tabelle der Schande“ über halbe Wahrheiten bis hin zu einer Sau, die durch das Rentendorf getrieben wird vom 11.06.2013 oder auch Altersarmut von unten und von denen, die früher mal oben gewesen wäre vom 08.07.2013). Zur Debatte über die vor uns liegende Entwicklung vgl. auch die Übersichtsarbeit Zukünftige Altersarmut vom DIW.