Mehr als eine Billion Euro wird die EZB bis September nächsten Jahres in die Märkte spülen. Monat für Monat sollen es 60 Mrd. Euro sein. Es muss an dieser Stelle nicht darüber sinniert werden, was man mit so viel Geld Gutes tun könnte – für die Menschen, die Hilfe brauchen, aber auch für die Volkswirtschaften durch echten Konsum und Investitionen in Menschen. Darum geht es der EZB nicht. Welche Effekte die „Geldschwemme“ auf die Realwirtschaft, auf die Kreditvergabe und auf die Inflationsrate haben wird, lässt sich nur schwer vorhersagen und darüber streiten sich die Ökonomen derzeit heftig – allein die begriffliche Einordnung als „Geldschwemme“ wird von manchen Volkswirten abgelehnt, stellvertretend hierzu Heiner Flassbeck in seinem Beitrag Die EZB hat entschieden, aber entschieden ist nichts.

Unabhängig davon kann man beispielsweise zwei ganz handfeste Auswirkungen der Geldpolitik der EZB beobachten: Die Zinsen für europäische Staatsanleihen, auch für die der Krisenländer des Euro-Raumes, verzeichneten neue Renditetiefstände, was von der EZB ja auch so gewollt ist. Gleichzeitig kann man an den Aktienmärkten ein wahres Kursfeuerwerk beobachten, der DAX stieg in diesen Januartagen bis auf über 10.700 Punkte und damit auf ein neues Allzeithoch. Natürlich hat eine dermaßen starke Medikation, wie sie von der EZB dem Euro-Patienten verordnet wird, auch Nebenwirkungen. Auf eine davon hat bereits vor einiger Zeit Yves Mersch, Mitglied im Direktorium der EZB, in einer Rede offen hingewiesen: Eine ultralockere Geldpolitik mit massenhaften Wertpapierankäufen scheine die Einkommensungleichheit in der Gesellschaft zu vergrößern, so seine Aussage, über die Philip Plickert in seinem Artikel Die EZB-Geldpolitik macht Reiche noch reicher berichtet. Offensichtlich bezieht sich Plickert dabei auf diese Rede von Mersch: Monetary policy and economic inequality vom 17.10.2014.

Unterstützung bekommt diese Kritiklinie sogar von einer Seite, die man auf den ersten Blick vielleicht am wenigsten hier erwartet hätte: »Sahra Wagenknecht von der Linkspartei wetterte, Draghi liefere ein „Dopingmittel für die Finanzmärkte“, das die Reichen noch reicher mache.«

Und die Linke Wagenknecht reiht sich offenbar ein in eine illustre Runde an Kritikern aus ganz unterschiedlichen (partei)politischen Schützengräben:

»Der CSU-Generalsekretär bezeichnete Draghi als „Gehilfen der Spekulanten“. Und die AfD-Europaabgeordnete Beatrix von Storch wetterte, Draghi betreibe eine „asoziale“ Politik: „Vermögende werden noch vermögender. Arme werden ärmer.“ Die Flutung der Märkte mit 1 Billion Euro bewirke eine „Umverteilung von unten nach oben wie noch nie in der Geschichte“. Auch der Spekulant George Soros, der auf dem Weltwirtschaftsforum in Davos Draghis Anleihekaufprogramm als „überwältigend“ lobte, macht sich Sorgen über eine Zunahme der Ungleichheit deswegen: „Das dürfte ernsthafte politische Folgen haben.“«

Wie aber soll das funktionieren mit der steigenden Einkommens- und Vermögensungleichheit durch die lockere Geldpolitik? Plickert berichtet über mehrere Wirkungskanäle, die in diesem Zusammenhang diskutiert werden:

1.) Während einfache Haushalte hauptsächlich Arbeitseinkommen beziehen, haben die reicheren meist Kapitaleinkünfte. Steigen die Kurse, weil die Geldpolitik locker ist oder die Zentralbank sogar direkt Wertpapiere kauft, erhöht das die Ungleichheit.

2.) Zweitens profitieren jene mehr als andere von der Geldpolitik, die näher an den Finanzmärkten sitzen und schneller reagieren, also professionelle Finanzmarktakteure eher als kleinere, passive Anleger mit weniger Informationen. Auch hier haben die Vermögenden die Nase vorn.

3.) Und drittens bewirkt die lockere Geldpolitik eine Umverteilung weg von den Geldbesitzern hin zu den Wertpapierbesitzern. Während sie die Kurse in die Höhe treibt, leiden die einfacheren Bürger mit kleinem Vermögen darunter, dass sie für ihre Ersparnisse kaum noch Zinsen erhalten.

4.) Als weiteren Effekt kann man den Anstieg der Immobilienpreise hinzuzählen, der auch von der Flut billigen Geldes getrieben ist. Ärmere Haushalte, die zur Miete wohnen, sind gegenüber Häuser- und Wohnungseigentümern im Hintertreffen.

Der Chefvolkswirt der Deutschen Bank, David Folkerts-Landau, sprach von einem „riesigen Vermögenseffekt“ durch die Börsengewinne im Zuge der extrem lockeren Geldpolitik, so Plickert in seinem Artikel. Das EZB-Programm habe einen „sehr starken umverteilenden Effekt“ – es bewirke eine Umverteilung nach oben. Und der umverteilende Effekt zugunsten der Reicheren sei in Europa besonders stark ausgeprägt, weil die Quote der Aktionäre und Wertpapierbesitzer in der breiten Bevölkerung geringer ist als in den USA.

Plickert weist allerdings auch darauf hin, dass es andere Studien gibt, »die günstige Effekte eines Anleihekaufs der Zentralbank für die Geringverdiener erkennen. Wenn es mit der lockeren Geldpolitik gelingt, die Konjunktur zu stimulieren und mehr Arbeitsplätze zu schaffen, profitieren davon gerade die unteren Schichten … Ärmere Menschen seien auch häufiger Schuldner und profitierten von billigeren Kreditzinsen.«

Mit der hier referierten These von der ungleichheitssteigernden Wirkung der Geldpolitik der Europäischen Zentralbank hat sich Tilman Weigel in seinem Blog-Beitrag Lässt die EZB die Ungleichheit steigen? auseinandergesetzt und das von ihm gesetzte Fragezeichen ist nicht nur rhetorisch gemeint, sondern es drückt die grundsätzlichen Zweifel aus, die er hat. Seine anfragend daherkommende Argumentation geht so:

»Dass sinkende Zinsen die Aktienmärkte beflügeln, ist eine weitgehend akzeptierte Annahme. Denn weil die EZB Anleihen kauft, schichten Investoren ihr Kapital in Aktien und Immobilien um. Das, so die Argumentation der Kritiker, erhöht die Ungleichheit. Denn Arme besitzen keine Aktien und selbst die Mittelschicht verliert eher Geld als sie gewinnt, denn ihre Ersparnisse stecken oft in verzinslichen Anlagen.

Allerdings erscheint mir der Effekt fast paradox. Umgekehrt würde das ja bedeuten, bei einer stärkeren Nachfrage nach Kapital und damit steigenden Zinsen, müsste die Ungleichheit abnehmen. Eigentlich sollten ja eher die von einer Entwicklung profitieren, die ein Gut anbieten, das knapp ist.

Zumal die höheren Aktienkurse ja vorrübergehend sein dürften. Durch sie sinkt die Rendite der Aktien, gemessen beispielsweise im Kurs-Gewinn-Verhältnis.«

Und noch einen weiteren kritischen Aspekt sieht er:

»Vor allem aber erstaunt mich, dass niemand davon spricht, dass niedrige Zinsen ja zwei Seiten haben. Während die Gläubiger darunter leiden, profitieren die Schuldner. Wer arm ist, zieht also keinen Nutzen aus dem Anstieg der Aktienkurse, wohl aber aus der geringeren Belastung durch Schulden. Und Schulden hat in den unteren Einkommensschichten letztendlich jeder, den die Staatsschulden lasten auf allen, während die Gläubiger eher den mittleren und oberen Einkommensgruppen angehören.«

Seine Vermutung geht dahin, dass zwischen temporären und dauerhaften Effekten unterschieden werden muss, um zu einer genaueren Einschätzung kommen zu können. Hypothesen über Hypothesen. Wie so oft bei sozialwissenschaftlichen Themen mehr Fragezeichen als gesichertes Wissen, was nicht wirklich überraschend ist, vor allem bei derart komplexen Systemen.

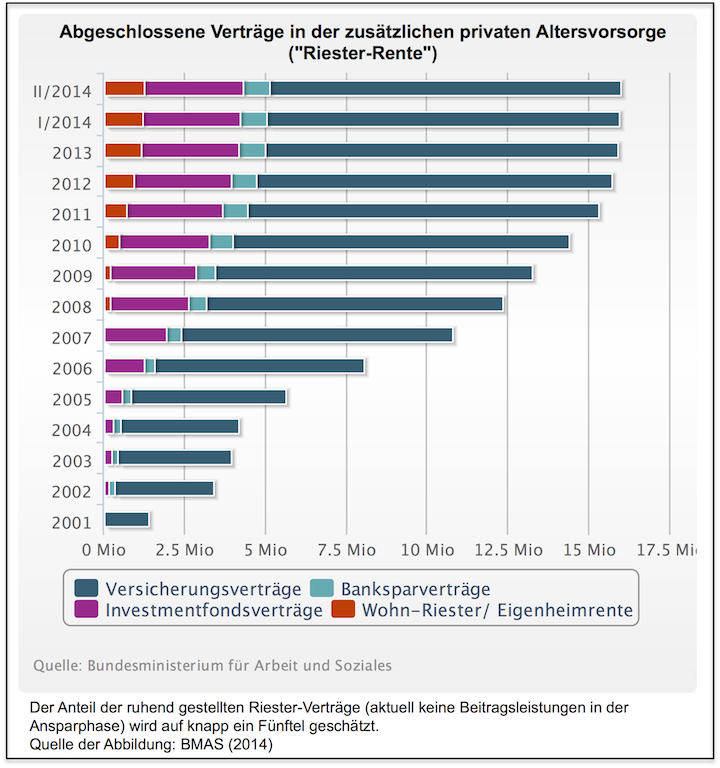

Deshalb abschließend – scheinbar – etwas Konkretes hinsichtlich der sozialpolitischen Implikationen der Geldpolitik. Zu Wort gemeldet hat sich Maximilian Zimmerer, Vorstandsmitglied des Versicherungskonzerns Allianz und die Frankfurter Allgemeine Sonntagszeitung hat seine Ausführungen unter die kompakte Überschrift gestellt: „Was die EZB tut, schadet der Altersvorsorge“. Da schlägt angesichts der faktischen Bedeutung der privaten Altersvorsorge für das Alterssicherungssystem und der bereits heute in diesem Teilbereich vielfach kritisierten Sicherungslücken das sozialpolitische Herz schneller. Zimmerers Diagnose: „Langfristiges Sparen lohnt kaum noch, und damit entsteht eine große Gefahr für künftige Rentner.“

Das hört sich bedrohlich an – aber vielleicht dient es der Wahrheitsfindung, dass man korrigierend anmerken sollte, dass eine große Gefahr vor allem und erst einmal für das Geschäftsmodell der Versicherer droht bzw. sich diese schon längst an die Oberfläche gearbeitet hat, denn die mit konventionellen Anlagestrategien immer kleiner werdenden Renditen, die sich noch erwirtschaften lassen, fließen ja nun nicht eins zu eins an die sparenden Altersvorsorger, sondern der finanzindustrielle Komplex gibt was davon ab und behält den Rest. Dieses Modell nun wird tatsächlich angesichts des weltweiten Niedrigzinsumfeldes, das schon seit Jahren zu beobachten ist, wie auch aufgrund der gewaltigen Menge an renditesuchende Kapitals immer schwieriger bzw. immer unattraktiver. Also Gefahr droht zuallererst einmal Allianz & Co., dann in einem zweiten Schritt den auf Kapitaldeckung setzenden bzw. auf diese verwiesenen Sparern – und über kurz oder lang dem ganzen System, dessen Legitimationsbasis sich in Auflösung befindet. Allerdings ist aus dieser Perspektive die aktuelle Geldpolitik der EZB nur eine weiterer, verstärkender Impuls in Richtung Abgrund, keineswegs der Auslöser.