Winfried Schmähl war viele Jahre Vorsitzender des Sozialbeirats der Bundesregierung und ist einer der wenigen wirklichen Rentenexperten. Die man vor allem dann erkennen kann, wenn sie aufgrund der Durchdringung der zugegeben komplizierten Systeme in unserer sozialpolitischer Landschaft frühzeitig den Finger auf Entwicklungen und deren nicht gutes Ende legen, wenn viele noch gar nicht sehen, was da wie und wo auf die Schiene gesetzt wird. Und Schmähl war ein frühzeitiger Warner vor den Folgen von Systemveränderungen in der Gesetzlichen Rentenversicherung.

Im Jahr 2012 begann Winfried Schmähl einen Beitrag für die Zeitschrift „Wirtschaftsdienst“ mit diesen kompakten Worten: »Bei ihrer Gründung 1889 dominierte in der Gesetzlichen Rentenversicherung das Ziel, Armut bei Invalidität und im Alter zu lindern. Dies wurde erst 1957 mit der großen Rentenreform anders. Seitdem dienen Renten nicht mehr nur als Zuschuss zur Finanzierung des Lebensunterhalts, sondern als Lohnersatz. Seit der Jahrtausendwende haben verschiedene Reformen den Weg zurück zur Rente als Zuschuss vorgezeichnet.« Dieser Hauptthese folgend ist der Beitrag dann auch zutreffend überschrieben mit: Von der Rente als Zuschuss zum Lebensunterhalt zur „Zuschuss-Rente“. Und er hat bereits damals auf einen Sachverhalt hingewiesen, der uns in der aktuellen rentenpolitischen Diskussion bewegt bzw. bewegen sollte.

»Wenn für einen Großteil der Versicherten selbst nach langer Versicherungsdauer der durch Beiträge erworbene Rentenanspruch in der GRV kaum spürbar die Armutsgrenze übersteigt oder gar darunter bleibt, dann verliert eine durch Beiträge zu finanzierende Rentenversicherung ihre politische Legitimation und Akzeptanz in der Bevölkerung, da ja die Grundsicherung ohne jede Vorleistung bezogen werden kann. Erfolgt ein Umsteuern in der deutschen Alterssicherung jedoch nicht, so tritt ein schleichender, aber nicht offen erklärter Übergang zu einem staatlichen Alterssicherungssystem ein, bei dem es nicht mehr um eine Verstetigung der Konsum- und Einkommensentwicklung im Lebensablauf (Einkommensersatz) geht, sondern tendenziell um Armutsvermeidung im Alter. Dies würde aber nur für langjährig Versicherte unter bestimmten Bedingungen tatsächlich erreicht. Für alle anderen wird dann unzureichendes Alterseinkommen nach Bedürftigkeitskriterien aufstockt. Das wäre etwa das, was den Beginn der staatlichen Alterssicherung in Deutschland Ende des 19. Jahrhunderts charakterisierte mit einer GRV für viele als Zuschuss zum Lebensunterhalt.« (Schmähl 2012: 312)

Darauf hatte Schmähl schon Jahre vorher eindringlich hingewiesen, beispielsweise 2008 in diesem kurzen Beitrag: Rentenversicherung: Quo vadis? Dort führt er mit Bezug auf den rentenpolitischen Paradigmenwechsel unter der rot-grünen Bundesregierung Anfang des neuen Jahrtausends aus,

»dass die Rentenformel seit 2001 mehrfach verändert worden ist, durch (einen willkürlich formulierten) Riester-, einen Nachhaltigkeits- und einen Nachholfaktor. Die Rentenformel wurde dadurch zu einem rententechnischen Monster mit kaum noch durchschaubaren Wirkungen. Ziel war und ist eine tiefgreifende Umgestaltung der Alterssicherung: eine erhebliche – etwa 25% erreichende – Reduzierung des Leistungsniveaus der gesetzlichen Rentenversicherung (GRV) bei gleichzeitig steigender Förderung privater Vorsorge (einschließlich abgabenfreier Entgeltumwandlung). Dass dadurch im Zusammenwirken unter anderem mit hoher und lang andauernder Arbeitslosigkeit sowie vielfach geringer Entlohnung die Gefahr wieder steigender Armut und Einkommensungleichheit im Alter verbunden ist, war anlässlich der 2001 und 2004 beschlossenen Reformen ein Tabuthema, wurden die Reformen doch als „alternativlos“ bezeichnet.« (Schmähl 2008: 290).

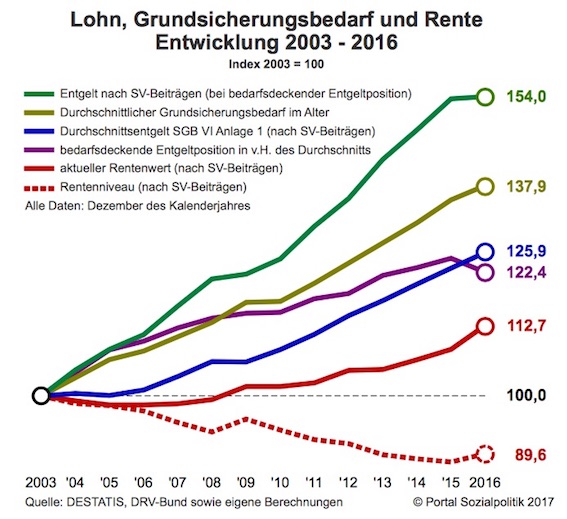

Das Thema wird aktuell erneut aufgerufen, beispielsweise durch diese Ausarbeitung des Rentenexperten Johannes Steffen aus dem August 2017: Lohn, Grundsicherung und Rente. Anzahl und Anteil von »Armutsrenten« im Aufwärtstrend. Es sind schockierende, zugleich aber vor dem Hintergrund der angesprochenen Eingriffe in die Mechanik der Rentenversicherung zwangsläufige Zahlen, die von Steffen präsentiert werden (vgl. zusammenfassend dazu auch die Abbildung in diesem Blog-Beitrag). Es geht um die Entwicklung von Löhnen, Grundsicherungsbedarf und Renten lässt sich für den Zeitraum 2003 bis 2016:

➔ Das verfügbare Durchschnittsentgelt hat um 25,9 Prozent zugelegt. Demgegenüber sind die verfügbare Standardrente bzw. der verfügbare aktuelle Rentenwert (AR) nur um 12,7 Prozent gestiegen; die Renten blieben damit 13,1 Punkte hinter den Löhnen zurück. Ergebnis ist ein um 10,4 Punkte auf 89,6 Indexpunkte gesunkenes Rentenniveau.

➔ Der durchschnittliche Bedarf der Grundsicherung im Alter lag mit einem Anstieg von 37,9 Prozent um 12 Punkte oberhalb des Lohnzuwachses.

➔ Um nach 45 Beitragsjahren mit der verfügbaren Rente den durchschnittlichen Fürsorgebedarf zu erreichen, ist mittlerweile eine (relative) Entgeltposition von 65,6 Prozent des Durchschnitts erforderlich – 2003 waren es noch 53,6 Prozent. Dabei muss zugleich berücksichtigt werden:

➔ Diese gestiegene, zur Bedarfsdeckung notwendige relative Entgeltposition geht einher mit einem um 25,9 Punkte höheren Durchschnittsentgelt. Der der bedarfsdeckenden Entgeltposition entsprechende (absolute) Bruttolohn hat demnach im gleichen Zeitraum um 54 Prozent zugelegt – doppelt so stark wie das Durchschnittsentgelt.

Was das bedeutet? »Die Daten machen deutlich, wie weit die systemische Verschmelzung von vorleistungsabhängiger Rente und vorleistungsunabhängiger Fürsorge seit 2003 fortgeschritten ist«, so Steffen. Es sei »zu erwarten, dass diese Entwicklung ihren Niederschlag findet in einem steigenden Anteil von Altersrenten, deren Zahlbetrag unterhalb des jeweiligen durchschnittlichen Bruttobedarfs liegt.« Diese bezeichnet er als „Armutsrenten“ – zugleich versehen mit dem Hinweis, dass das nicht gleichbedeutend sein muss mit „armen Rentnern“ (wenn man die festmacht am bedürftigkeitsgeprüften Grundsicherungsbezug im Alter, was man mit Blick auf die eigentlich relevante Einkommensarmutsschwelle von 60 Prozent des Medians der Haushaltseinkommen durchaus kritisch sehen kann). Aber es geht hier ja um die Beobachtung, dass die Leistungen aus der beitragsfinanzierten Rentenversicherung einen immer stärkeren Überschneidungsbereich mit der steuerfinanzierten, bedürftigkeits-, aber letztlich nicht von Vorleistungen abhängigen Sozialhilfe aufweisen).

Steffen bilanziert mit Blick auf Männer und Frauen sowie „Armutsrenten“ gemessen am Bedarf, der in der Grundsicherung für Ältere nach SGB XII anerkannt wird:

»So hat sich bei den Männern die Anzahl der »Armutsrenten« fast verdoppelt – ihr Anteil stieg von 13,5 auf 21,4 Prozent. Bei den Frauen lag die Anzahl 2016 um gut 20 Prozent höher als 2003 und der ohnehin höhere Anteil legte nur verhalten von 60,7 auf 63,4 Prozent zu. Zunehmend mehr Frauen mit »besseren« Versicherungsverläufen wachsen in den Rentenbestand und die ab Juli 2014 erweiterte »Mütterrente« federte den statistischen Niederschlag der systemischen Verschmelzung ebenfalls ab, indem der Zahlbetrag einer Reihe von Frauenrenten über den Grundsicherungsbedarf gehoben wurde.«

Nahtlos andocken lässt sich hier die neue Ausarbeitung Mindestsicherung im Alter: Gute Absicht, böse Folgen von Magnus Brosig, die ebenfalls im August 2017 veröffentlicht wurde. Und er weist auf ein echtes Dilemma hin: Wenn bei Nicht-Infragstellung der politischen Entscheidung, das Rentenniveau in der Gesetzlichen Rentenversicherung (weiter) abzusenken mit Blick auf die zunehmende Problematik der Altersarmut für ein Ausbau der Mindestsicherung im Alter plädiert wird, dann hätte diese auf den ersten Blick sympathisch daherkommende Forderung insbesondere bei einem weiteren Rückgang des Rentenniveaus fatale Folgen:

»Mindestleistungen mit bestenfalls geringen Zugangshürden und lohnbezogene gesetzliche Renten würden sich noch stärker aufeinander zubewegen, sodass schließlich selbst jahrzehntelange substanzielle Beitragszahlungen kaum noch lohnenswert wären und faktisch zu einer weiteren Steuer mutieren würden. Ein solches Szenario dürfte allerdings keine allgemeine Akzeptanz finden und wäre wohl Wegbereiter für eine steuerfinanzierte Grundrente auf vergleichsweise niedrigem Niveau.«

Seine Schlussfolgerung daraus: »Statt Leistungen der Grundsicherung im Alter deutlich auszuweiten oder gar eine gesetzliche Mindestrente zu schaffen, muss das Rentenniveau wieder im Mittelpunkt von Debatte und Politik stehen. Notwendig ist eine Stabilisierung und schließlich wieder Anhebung des „Nettorentenniveaus vor Steuern“ auf mindestens 50 Prozent, damit langfristig auf lohnbezogene Beiträge lebensstandardsichernde Renten folgen können.«

Damit wären wir dann bei dem so wichtigen Stichwort „Rentenniveau“ (vgl. zu den Begrifflichkeiten bereits den Beitrag Das große Durcheinander um Rentenniveau, Niveau der Renten, Rente als Wahlkampfthema. Und eine rechnerische Gewissheit mit fatalen Folgen vom 8. Oktober 2016), mit dessen deutlicher Absenkung nicht alle, aber eine Menge Probleme, mit denen wir uns heute im Alterssicherungssystem herumschlagen müssen, generiert wurden. Auch dazu gibt es eine neue Studie, die hier erwähnt werden muss:

Florian Blank (2017): Das Rentenniveau in der Diskussion. Policy Brief WSI Nr. 13, Düsseldorf: Wirtschafts- und Sozialwissenschaftliches Institut (WSI), August 2017

Das Sicherungsniveau liegt bei derzeit 48,2% (2017). Nach Prognosen soll es bis 2045 weiter auf 41,7% absinken. Ein sinkendes Rentenniveau betrifft die laufenden Renten und die Ansprüche der gegenwärtig Beschäftigten. Es wird zukünftig schwieriger, auch bei langjähriger Vollzeitbeschäftigung mit einer Rente der Rentenversicherung Schwellenwerte wie Armutsgefährdungs- oder Grundsicherungsschwellen zu überschreiten. Die massiven Auswirkungen der Absenkung des Rentenniveaus werden an solchen Beispielen erkennbar:

»Unter der Annahme einer 45jährigen Erwerbsbiografie war bei Vollzeitbeschäftigung 2015 ein Stundenlohn von 11,42 Euro notwendig, um die Grundsicherungsschwelle zu erreichen, bei einem Rentenniveau von 41,7 % wäre ein Stundenlohn von 13,06 Euro notwendig. Bei kürzeren Erwerbsbiografien ist entsprechend ein höherer Lohn notwendig.«

An solchen Beispielen wird auch deutlich: Selbst eine 45 Jahre umfassende Beschäftigung zum gesetzlichen Mindestlohn von derzeit 8,84 Euro pro Stunde würde keine Rente aus der Gesetzlichen Rentenversicherung ergeben, die über der Grundsicherung im Alter liegt, so dass man als Aufstocker zum Sozialamt gehen müsste, um den Differenzbetrag zu bekommen. Dann muss man sich aber den Spielregeln des bedürftigkeitsabhängigen Sozialhilfesystems unterwerfen, also alle Einkommens- und Vermögensverhältnis centgenau offenlegen und anrechnen lassen. Viele Senioren, die neben den gegenwärtig mehr als 400.000 Grundsicherungsempfängern bereits heute Anspruch hätten auf aufstockende Leistungen, nehmen diese nicht in Anspruch, neben Scham spielt oftmals auch die Wohnungsfrage eine große und mehr als sensible Rolle bei den Älteren, denn wenn sie ein paar Euro Grundsicherung bekommen, müssen sie sich den Vorgaben unterwerfen, was als „angemessene Kosten der Unterkunft“ definiert wird.

Bei so vielen Prozentwerten ist es immer wieder hilfreich, sich auf handfeste Euro-Beträge zu besinnen, wenn von „den“ Renten die Rede ist. Und wie hoch die monatliche Rente ist, das wird immer gerne an der Kunstfigur des deutschen „Eckrentners“ deutlich gemacht. Dieser Mensch hat es in seinem Leben geschafft, 45 Jahre lang ohne beitragsrelevante Unterbrechung zu arbeiten und in jedem dieser vielen Jahre immer genau das durchschnittliche Brutto-Arbeitsentgelt der Versicherten verdient zu haben, aus dem man dann Beiträge abgeführt hat. Wenn das der Fall ist, bekommt man einen Entgeltpunkt und muss am Ende nur noch die Gesamtzahl der Entgeltpunkte mit dem aktuellen Rentenwert (aR) multiplizieren, dann hat man die Monatsrente (es sei denn, man wollte oder musste vor dem gesetzlichen Renteneintrittsalter aus dem Erwerbsleben ausscheiden und in die Altersrente gehen, dann gibt es prozentuale Abschläge – und zwar lebenslang, bis zum Tod).

Nun wird der eine oder andere gerne wissen wollen, wie hoch denn das durchschnittliche Brutto-Arbeitsentgelt ist. Für 2017 wird ein vorläufiger Wert von – jetzt mögen sich manche bitte hinsetzen – 3.091 Euro pro Monat ausgewiesen. Dieser Wert wird natürlich jedes Jahr angepasst, aber das ist der aktuelle Durchschnittsverdienst, von dem man bei der Berechnung der Monatsrente ausgehen muss.

Konkret bedeutet das (gerechnet für Westdeutschland): Bei 45 Beitragsjahren, in denen immer durchschnittlich verdient wurde, rechnen wir 45 (EP) x 31,03 Euro (aR), was einen Betrag von 1.390 Euro pro Monat Brutto-Rente ergibt. Abzüglich der abzuführenden Beiträge an die Krankenversicherung der Rentner sowie zur Pflegeversicherung hat der „Eckrentner“ eine Netto-Monatsrente in Höhe von 1.240 Euro zur Verfügung.

Und anhand dieser Werte kann man sich schnell verdeutlichen, wer da warum welche Probleme bekommt. Jeder halbwegs unter normalen Leuten lebende Menschen wird zahlreiche Arbeitnehmer kennen, die mit ihrem Arbeitseinkommen weit unter den 3.091 Euro pro Monat liegen. Nehmen wir nur als Beispiel unsere Mindestlohnbeschäftigten. Wenn die Vollzeit bei einer 40 Stunden-Woche zu Mindestlohn schaffen, dann kommen sie auf einen Brutto-Monatslohn von 1.532 Euro. Das ist schon auf den ersten Blick erkennbar nur 50 Prozent dessen, was als Durchschnittsverdienst ausgewiesen wird. Bedeutet aber eben auch, dass die Betroffenen für jedes Jahr Arbeit zu diesen Lohnbedingungen nicht einen, sondern nur etwas mehr als 0,5 Entgeltpunkte erwirtschaften kann mit seiner Beitragszahlung. Um auf die oben genannten 1.240 Euro Netto-Monatsrente zu kommen, müsste unser Mindestlöhner also schlappe 90 Jahren zur Schicht gehen.

Wenn man das mal verstanden hat und die dahinter stehende Mechanik, dann wird man verstehen, dass uns gewaltige Probleme bevorstehen – für einen (größer werdenden) Teil der Rentner, denn auch bei Verdiensten oberhalb des Mindestlohns bis zum Durchschnittsentgelt kann man nicht viel erwarten aus der Rentenkasse. Wenn man dann auch noch – Frauen müssen sich ganz besonders angesprochen fühlen – jahrelang in Teilzeit gearbeitet hat, dann können da nur sehr kleine Rentenbeträge herauskommen. Zugleich kann man an dieser Stelle auf ein strukturelles Dilemma hinweisen: Die meisten Frauen gehen deshalb in Teilzeit, weil sie Erwerbsarbeit und Familie vereinbaren müssen. Und leisten damit einen wichtigen Beitrag, für den sie in anderen, hier familienpolitischen Sonntagsreden beglückwünscht werden. Aber in der Rentenversicherung ist die häufig anzutreffende Kombination von niedrigen Löhnen und „nur“ Teilzeit mit Blick auf die Leistungsansprüche tödlich.

Gleichzeitig gibt es aber auch klare Gewinner des skizzierten Systems, man stelle sich für das andere Ende des Spektrums zwei „Dinkis“ vor, also „double income, no kids“. Beide sind Akademiker, beide arbeiten Vollzeit und machen Karriere aufgrund der Nicht-Restriktion durch die Kinderlosigkeit, dann verdienen beide sehr gut, sie zahlen entsprechend bis zur Beitragsbemessungsgrenze in die Rentenversicherung ein und werden beide jeder für sich eine hohe Rente bekommen, die man dann im Haushaltskontext zusammenlegen kann. Übrigens werden die beiden in ihrem Erwerbsleben auch so viel und gut verdient haben, dass sie sich zwischenzeitlich Immobilien gekauft haben, eine eigene Wohnung oder ein eigenes Haus besitzen, Geld gespart haben, an der Börse mit langfristiger Bindung Aktien gekauft haben. Wahrscheinlich arbeiten sie auch noch in Unternehmen, in denen es eine zusätzliche Betriebsrente gibt. Das alles wird zu einem materiell wirklich gut abgesicherten Lebensabend führen. Aber die vielen Niedriglohnbeschäftigten in unserem Land (im Jahr 2015 arbeiteten 22,6 Prozent aller abhängig Beschäftigten in Deutschland – das sind Millionen Arbeitnehmer – für einen Stundenlohn unterhalb der Niedriglohnschwelle von 10,22 Euro pro Stunde) kommen im Alltag oftmals kaum über die Runden, sie können wenig bis gar nichts sparen, kein Wohneigentum erwerben und sind auf Mietwohnungen angewiesen und arbeiten oft in Branchen, in denen immer wieder Arbeitslosigkeitsphasen auftreten können und in denen es eher selten bis gar nicht so etwas wie Betriebsrenten zusätzlich gibt. Wenn die dann auf Altersrenten ausschließlich oder ganz überwiegend angewiesen sind, dann werden aus „Armutsrenten“ ganz schnell „Armutsrentner“ und oftmals gerade für Frauen ist der Schritt da hinein der Tod des Ehepartners, mit dem man bislang zusammengelebt hat und der vielleicht noch eine halbwegs normale Rente sein eigen nennen konnte.

Wenn man das alles bilanziert, dann wird einem schlecht, wenn führende Regierungspolitiker in diesem Land behaupten, „bis 2030“ sei unsere Rentensystem hervorragend aufgestellt und man müsste wenn überhaupt, dann in der kommenden Legislaturperiode (wieder einmal) nur eine Kommission einsetzen, die sich mal Gedanken machen kann für die Zeit nach 2030.