In der rentenpolitischen Diskussion wird von den kritischen Geistern völlig zu Recht auf die zentrale Stellschraube Rentenniveau hingewiesen, das sich bekanntlich seit Jahren auf der Rutschbahn nach unten befindet (vgl. dazu ausführlicher meinen Beitrag Das Rentenreformdiskussionskarussell dreht sich. Die Umrisse der Folgen einer hilflos-konfusen Rentenpolitik werden erkennbar vom 1. November 2016 sowie den Beitrag Das große Durcheinander um Rentenniveau, Niveau der Renten, Rente als Wahlkampfthema. Und eine rechnerische Gewissheit mit fatalen Folgen vom 8. Oktober 2016). Man kann es hin und her wenden wie man will – wenn man an dieser Stellschraube nicht zu korrigieren gedenkt, dann wird es für einen Teil der Altersrentner mehr als zappenduster aussehen.

Und die Einschüsse in Richtung auf eine deutlich steigende Altersarmut (ja, nicht bei allen, aber bei vielen von denen, die nicht nur im Erwerbsleben das Pech hatten, überschaubare oder niedrige Verdienste zu haben, sondern die auch keine anderen spürbaren Einkommensquellen im Alter ihr eigen nennen können), kommen näher. Schauen wir dazu in den die Tage vom DGB Bayern veröffentlichten Rentenreport Bayern 2016, also einem Bundesland, das sicher nicht als Armenhaus der Republik charakterisiert werden kann.

Schauen wir uns einige Daten zur Situation der Rentner/innen im Freistaat genauer an, wie man sie im Bericht finden kann:

Im Jahr 2015 betrug die durchschnittliche gesetzliche Altersrente im Rentenbestand in Bayern für Männer 1.078 Euro und für Frauen 610 Euro. Das ist zwar nominal mehr als im Jahr 2000, real ist jedoch ein Kaufkraftverlust zu verzeichnen. Im Jahr 2000 lag der durchschnittliche Zahlbetrag für männliche Bestandsrentner bei 952 Euro. Diese zunächst positive Entwicklung relativiert sich angesichts eines Kaufkraftverlustes von rund 20 Prozent in diesem Zeitraum. Für den durchschnittlichen männlichen Bestandsrentner bedeutet dies nominal ein Plus von 126 Euro, aber real einen Verlust von 87 Euro.

Gravierend ist die Situation der Erwerbsminderungsrentner. Sie bezogen im Jahr 2000 durchschnittlich 816 Euro. Im Jahr 2015 waren es nur noch 777 Euro. Bereits ohne Berücksichtigung der Kaufkraft sanken die Rentenzahlbeträge.

Interessant ist die Entwicklung bei Neurentnerinnen und -rentnern. Die männlichen Neurentner erhielten mit 1.049 Euro im Jahr 2015 eine geringere gesetzliche Rente, als diejenigen Rentner, die vor 2015 eine Rente bezogen. Hier spiegeln sich geringere Beitragszeiten, Abschläge, die in Kauf genommen werden müssen, wie auch das sinkende Rentenniveau wider. Bei Neurentnerinnen zeigt sich für das Jahr 2015 ein minimaler Anstieg auf 616 Euro (ohne die Fälle der „neuen“ Mütterrente wären es 664 Euro) gegenüber 610 Euro bei den Bestandsrentnerinnen. Grund dafür ist unter anderem die gestiegene Frauenerwerbstätigkeit.

Immer mehr Menschen kommen bereits heute mit ihrer Rente nicht über die Runden. Im Jahr 2015 bezogen über 122.000 Menschen in Bayern Grundsicherung im Alter und bei Erwerbsminderung. Über 70.000 Menschen reichte die Rente alleine nicht zum Leben aus. Mehr als 52.000 Personen konnten mit der Erwerbsminderungsrente ihre Lebenskosten nicht decken. Diese Zahlen steigen Jahr für Jahr.

Der DGB Bayern hebt in seiner Mitteilung Rentenreport Bayern 2016 unterstreicht dringenden Handlungsbedarf hervor:

»Mehr als Dreiviertel der Neurentnerinnen und etwa ein Drittel der Neurentner erhalten eine gesetzliche Altersrente, die unterhalb der Armutsgefährdungsschwelle von aktuell 1.025 Euro liegt. Mehr als die Hälfte der Frauen und immerhin fast ein Viertel der Männer müssen sogar mit weniger als 600 Euro Altersrente auskommen.«

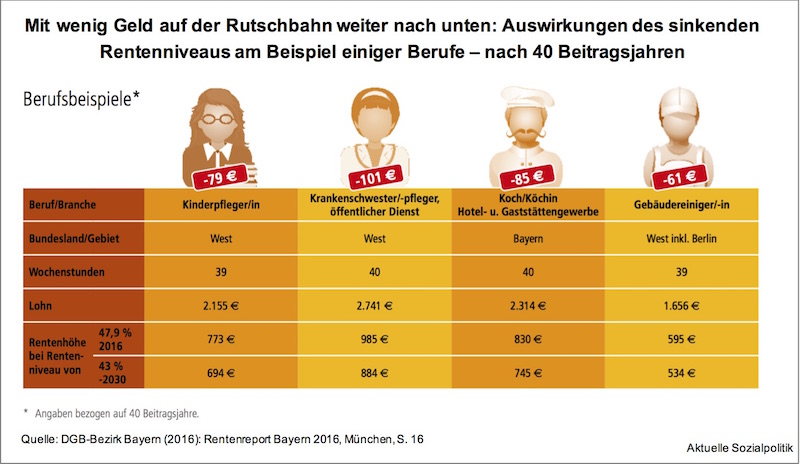

Und das ist alles nur ein Vorgeschmack, was auf viele zukommen muss, wenn an der Automatik der Rutschbahn nach unten nichts verändert wird. Die Abkoppelung der Renten von der Lohnentwicklung führt zu einem sinkenden Rentenniveau. Lag dessen Wert im Jahr 2000 bei 52,9 Prozent, so sind es momentan noch 48,0 Prozent. Bis 2030 geht der Sinkflug weiter auf voraussichtlich 44,5 Prozent und 2045 könnten es nach jüngsten Daten gerade mal 41,7 Prozent sein.

Allerdings – hat nicht die Bundessozialministerin Andrea Nahles gesagt, sie wolle genau diese Automatik eines weiter sinkenden Rentenniveaus (wenn auch nicht jetzt und morgen, so doch ab 2030, wo es überhaupt keine Grenze nach unten mehr gibt im bestehenden Rentenrecht) mit einer „Haltelinie“ stoppen? Ist die Rettung also nah?

Zweifel sind angebracht – und zu Papier gebracht hat sie der Rentenexperte Johannes Steffen in seinem Beitrag Das »dynamisierte« Sicherungsniveau. Kommt Schummelsoftware jetzt auch bei der Rente zum Einsatz? Auch er weist auf die Ankündigung einer solchen „Haltelinie“ hin – unklar ist bislang, wo und wie diese gezogen werden soll. Dann zitiert er das von den Arbeitgebern finanzierte Institut der deutschen Wirtschaft (IW) in Köln, das auch – auf den ersten Blick überraschend – für eine Haltelinie plädiert (vgl. dazu Rente realistisch gerechnet). Der Vorwurf von Steffen lautet nun: Das IW schlägt eine Art »Schummelsoftware« für die Berechnung des Rentenniveaus vor.

Eine Art „Dieselgate“ in der Rentenpolitik? Wie soll das gehen?

Letztendlich geht es hier um Versuche zur rein rechnerischen Anhebung des Rentenniveaus, an denen sich auch andere Akteure beteiligen:

»Erst jüngst wieder mahnte die Bundesbank, bei der Modellierung der Standardrente die Anhebung der Regelaltersgrenze auf 67 Jahre ab 2030 nicht länger auszublenden – künftig also auf 47 statt weiterhin auf nur 45 Entgeltpunkte abzustellen. Auch die »Fünf Wirtschaftsweisen« nehmen sich in ihrem jüngsten Gutachten des Themas an und liefern mit dem »dynamisierten Standardrentner« auch gleich die passende Begrifflichkeit.«

Das IW versucht es auch mal: »Weist der Standardrentner im Jahr 2030 aufgrund der Rente mit 67 zwei Beitragsjahre mehr auf als heute, steigt das Rentenniveau vor Steuern von 44,6 auf 46,6 Prozent.« Steffen schlussfolgert: Reizvoll bleibt der »dynamisierte Standardrentner« am Ende wohl nur für die rechnerische »Aufhübschung« des Rentenniveaus.

Thomas Öchsner hat das Thema mit Bezug auf die Arbeit auf Johannes Steffen aufgegriffen in seinem Artikel 47 statt 45: »Wie viele Jahre arbeitet ein Durchschnittsmensch bis zur Rente? Das ist entscheidend für das Renteniveau, das zu sinken droht. Die Regierung will mit einer neuen Berechnung gegensteuern.« Die Hoffnungen, die damit hinsichtlich einer kosmetischen Verbesserung des auszuweisenden Rentenniveaus verbunden sind, liegen auf der Hand.

Nur die Realität ist eine andere: »Derzeit ist der durchschnittliche Arbeitnehmer allerdings von den 45 Beitragsjahren und erst recht von 47 Beitragsjahren noch weit entfernt. Dem neuen Rentenversicherungsbericht der Bundesregierung zufolge kamen Männer Ende 2015 im Durchschnitt auf 41,5 Jahre, in denen sie Rentenansprüche erworben haben.«

Aber die Bundesregierung will ja mit der seit langem angekündigten und immer wieder aufgeschobenen nächsten Rentenreform ein Ausweg aus der Malaise aufzeigen – und nach den vorliegenden Konzepten aus dem Bundesarbeitsministerium wird das auf die Empfehlung hinauslaufen, dass doch die von Altersarmut besonders betroffenen Menschen, also viele aus dem Niedriglohnsektor, aber zunehmend auch Menschen bis zum Durchschnittsentgelt in der Rentenversicherung (das derzeit bei über 3.000 Euro brutto liegt), die Ausfälle bei der gesetzlichen Rente kompensieren mögen durch einen Griff vor allem in die zweite und dritte Säule (besser: Säulchen) des Alterssicherungssystems, also Betriebsrenten und private Altersvorsorge (vgl. zu den derzeit erkennbaren Umrissen der Reform den Beitrag Neues Spiel, neues Glück? Die „neue“ Betriebsrente soll kommen – arbeitgeberzugewandt, tarifvertragsorientiert und noch mehr staatlich gepampert vom 27. September 2016).

Da passen natürlich solche Artikel nicht wirklich gut: Das Zinstief lässt die private Altersvorsorge bröckeln: »Wegen der niedrigen Anleiherenditen funktionieren viele Vorsorgemodelle nicht mehr. Die DWS schließt mehrere Fonds und schraubt auch an den Riesterverträgen«, berichtet Tim Kanning. Der Befund liegt auf dem Tisch, auch wenn er schmerzt:

»Die Niedrig- und Negativzinsphase bringt die private Altersvorsorge durcheinander. Viele Produkte, mit denen Privatanleger im Alter ihre Rente aufstocken wollen, setzen darauf, auf jeden Fall den Wert der einmal eingezahlten Beträge über sichere Anleihen zu erhalten. In Zeiten, in denen Bundesanleihen und andere als absolut sicher geltende Wertpapiere aber zum großen Teil nur noch minimale oder sogar negative Renditen bieten, funktioniert das Modell nicht mehr. Die Niedrig- und Negativzinsphase bringt die private Altersvorsorge durcheinander. Viele Produkte, mit denen Privatanleger im Alter ihre Rente aufstocken wollen, setzen darauf, auf jeden Fall den Wert der einmal eingezahlten Beträge über sichere Anleihen zu erhalten. In Zeiten, in denen Bundesanleihen und andere als absolut sicher geltende Wertpapiere aber zum großen Teil nur noch minimale oder sogar negative Renditen bieten, funktioniert das Modell nicht mehr.«

„Uns gehen die Staatsanleihen aus, die positive Zinsen bieten“, so wird Frank Breiting, der das Geschäft mit der privaten Altersvorsorge und Versicherungen bei der Deutschen Asset Management (DAM) leitet, zu der die DWS gehört, in dem Artikel zitiert. Und man könnte jetzt mit zahlreichen weiteren Beispielen die Zeilen füllen.

Letztendlich leitet das nur über zu der entscheidenden Grundsatzfrage: Kann man ernsthaft einen massiven Ausbau der kapitalgedeckten Altersvorsorge im Rahmen der betrieblichen Altersvorsorge für Millionen von Arbeitnehmern mit den entsprechenden Beitragsmitteln, die angelegt werden müssen, als Lösung präsentieren? Die Antwort mag sich jeder selbst geben.

Für die vielen Menschen, die heute schon in der Altersarmut sind oder in Zukunft in diese hineinwachsen werden, ist das alles kaum bis gar nicht relevant. Für sie würden, wenn man keinen fundamentalen Systemwechsel vollzieht, handfeste Reformen innerhalb des bestehenden Systems zumindest Erleichterung verschaffen, beispielsweise die Anfang der 1990er Jahre aus Spargründen abgeschaffte Rente nach Mindesteinkommen bzw. Mindestpunkten. Damit würde man die Entgeltpunkte derjenigen aufstocken, die lange gearbeitet, aber das Pech gehabt haben, dass sie nur unterdurchschnittlich verdienen und darauf Beiträge haben zahlen können. Mit diesem Instrument hat man schon mal vielen altersarmen Menschen helfen können. Aber die Sache hat einen richtig großen Haken – das kostet. Und genau diese Botschaft will die herrschende Politik vermeiden wie der Teufel das Weihwasser. Das ändert aber nichts an der unerbittlichen Mechanik der Fahrt in die Altersarmut für viele Rentner/innen der Zukunft. Es werden sehr viele sein (müssen).