Schon seit geraumer Zeit gibt es in einem Teil der Medien

eine (zunehmend) kritische Berichterstattung über die Tiefen und Untiefen der

privaten Altersvorsorge vor allem im Umfeld der Diskussion über die

„Riester-Rente“. Gerade die Lebensversicherung steht seit längerem und immer

öfter unter Berichterstattungs-Beschuss. Die Kapital-Lebensversicherung ist –

bzw. war – eine der wichtigsten Säulen, gerade bei denen, die gar keine

Alternative haben zu einer privaten Absicherung, weil sie beispielsweise als

Selbständige gar nicht eingebunden sind in die soziale Absicherung durch die

umlagefinanzierte Rentenversicherung. Und das Finanzprodukt (Kapital-)Lebensversicherung

ist erneut in die Schlagzeilen geraten. Vor einiger Zeit schon verunsicherten

Meldungen, das immer mehr Versicherungen eine Abkehr von

Lebensversicherungspolicen mit Garantiezins ankündigen – nach Generali und

Talanx folgte im September auch der Branchenriese Ergo. Und da ist er schon,

der „Garantiezins“. Denn der soll nun endgültig fallen mit Beginn des neuen

Jahres. Um nur einige der Schlagzeilen zu zitieren: Warum

der Garantiezins ausgedient hat, Trumpfkarte

verloren, Eine Hiobsbotschaft für die Altersvorsorge oder auch Ist

die Lebensversicherung jetzt am Ende?: »Die Bundesregierung will bei neuen

Lebensversicherungen keinen Garantiezins mehr vorgeben. Weil der als

Hauptargument für die Policen galt, steht der Altersvorsorgeklassiker vor dem

Aus.« Auch der Bund der Versicherten (BdV) stößt in dieses Horn: Bundesregierung

will klassische Lebensversicherung beenden, so hat man dort eine

Pressemitteilung überschrieben. Der Vorstandssprecher des BdV, Axel Kleinlein,

wird mit diesen markigen Worten zitiert: „Die Bundesregierung spielt mit dem

Vertrauen der Bürger in Lebensversicherungen, private Renten, Riester-Renten,

Rürup-Renten und betriebliche Altersvorsorge.“ Alle diese Wege der

Altersvorsorge sind bisher stark geprägt von den klassischen Verträgen mit

Garantiezins.

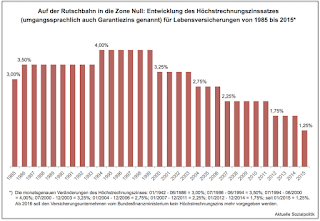

Es geht hier nicht um irgendeine Kleinigkeit. Ein Großteil

der mehr als 90 Millionen laufenden Lebensversicherungsverträge basiert auf dem

Modell einer Kapital-Lebensversicherung mit Garantiezins. Der eigentlich Höchstrechnungszins

heißt, was den einen oder anderen jetzt irritieren mag, denn aus Sicht der

meisten Kunden ist der Garantiezins ein Mindestzins in dem Sinne, dass man

diesen Zins mindestens bekommt, wobei viele nicht wissen, dass die

Mindestzinsen nur für den sogenannten Sparanteil eines Vertrages gelten. Daher

sind klassische Verträge nur dann rentabel, wenn die zusätzlich gegebene

Überschussbeteiligung ein zusätzliches Plus bringt.

Rentenversicherung der Zinssatz, den Versicherungsunternehmen ihren Kunden

maximal für das angesparte Geld versprechen dürfen. Für Versicherer ist der

Zins also eine gesetzlich vorgegebene Obergrenze, die den Wettbewerb um allzu

kühne Zinsversprechen unterbinden sollte«, während aus Sicht der Kunden dieser

Zinssatz eine andere Bedeutung hat, da er sie informiert, »wie viel der

Versicherer ihm mindestens für das Ersparte zusichern, also garantieren, muss.

Die Garantie ist also die Untergrenze«, kann man diesen Erläuterungen

entnehmen. Die garantierte Rendite – wohlgemerkt nur auf den Sparanteil der

Beiträge innerhalb der Lebensversicherung (also die 80 bis 90 Prozent, die nach

Abzug der Vertriebs- und Verwaltungskosten übrig bleiben; unter

Berücksichtigung dieser Randbedingungen kommt man dann bei ausgewiesenen 1,25

Prozent „Garantiezinsen“ auf eine faktische Rendite in Höhe von noch

mickrigeren 0,5 Prozent) – ist angesichts der Niedrigzinsen am Kapitalmarkt von

einst 4 Prozent auf mittlerweile 1,25 Prozent gesunken. Und nun soll er ganz

fallen, für Neuverträge ab dem 1. Januar 2016.

auf die schärferen Eigenkapitalvorschriften Solvency

II, die ab dem kommenden Jahr gelten, mit denen die Versicherungsbranche

krisenfester gemacht werden soll. Danach müssen Versicherer für langfristige

Versprechen an Kunden wie den Garantiezins mehr Eigenmittel zurücklegen.

Bundesregierung abweichende

Positionierung des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV):

„Zur Gewährleistung langlaufender Lebensversicherungsprodukte mit

Zinsgarantien, die nicht gegen Zinsänderungsrisiken abgesichert sind, ist auch

in Zukunft eine Vorgabe für den höchstzulässigen Rechnungszins nötig“, so Peter

Schwark, Mitglied der Hauptgeschäftsführung des GDV. Die Aussage überrascht,

denn sie steht dem Trend der Branche entgegen, stärker garantielose Policen

anzubieten. Auch die Versicherungsmathematiker der einflussreichen Deutschen Aktuarvereinigung machen sich für

eine Beibehaltung

der Vorgabe bei klassischen Lebensversicherungsprodukten stark – allerdings

mit einem Veränderungsvorschlag zum heutigen System:

»In den ersten 15 Jahren soll der Höchstrechnungszins ein

fester Zinssatz sein, der sich am Kapitalmarkt orientiert; in der Zeit danach

ein vorsichtigerer Wert, der der langfristigen volkswirtschaftlichen Erwartung

mit einem Sicherheitsabschlag folgt und ebenfalls bereits anfänglich festgelegt

wird. So können auch weiterhin fest garantierte Zinsen in marktangemessener

Höhe die Basis für eine erfolgreiche Altersversorgung und eine ergänzende

Überschussbeteiligung sein.«

anderen überraschend gegen die geplante Streichung des Garantiezinssatzes zu

argumentieren, kann man natürlich nur spekulieren. Den meisten, gerade in

Deutschland extrem risikoaversen und sicherheitsorientierten Kunden sind

Garantiezusagen wichtig – und die Berücksichtigung dieses psychologischen

Moments wird wahrscheinlich hinter der Positionierung stehen, denn bei den

(potenziellen) Kunden kommt jetzt vor allem die für die Verkaufe der Produkte

unangenehme Botschaft an, da gibt es „nichts“ mehr zu holen.

sein, Lebensversicherungen mit einer garantierten Verzinsung anzubieten, worauf

der GDV beispielsweise hinweist. Allerdings müssen sie dann zusehen, dass sie die

Eigenkapitalvorschriften, die sich aus Solvency II ergeben, erfüllen – und die

sind teuer. Nicht nur deshalb verabschieden sich immer mehr Versicherer schon

seit längerem – wie bereits angedeutet – von dem Produkt Lebensversicherung mit

Garantiezins. Stefan Kaiser hat seinen Artikel zu dieser Entwicklung so

überschrieben: Gut

für die Versicherer, schlecht für die Kunden: »Die deutschen

Lebensversicherer bieten immer häufiger Policen ohne Garantiezins an. Das soll

die Renditechancen der Anleger erhöhen – nutzt aber vor allem den Anbietern.«

Die Allianz beispielsweise ist von sich selbst begeistert bzw. genauer von der neuen

garantiezinsfreien Police „Perspektive„.

Mittlerweile hat das Unternehmen noch vier weitere Produkte ohne garantierte

Verzinsung aufgelegt, die teilweise auch an die Entwicklung von Aktienindizes

geknüpft sind. Insgesamt machen solche Policen mittlerweile 63 Prozent des Neugeschäfts

mit Privatkunden aus, berichtet Stefan Kaiser in seinem Artikel. Zu kritisieren

ist vor allem die für den Kunden die Intransparenz der neuen Produkte, die noch

schlimmer ist als bereits bislang. Er wird mit heutigen Renditeversprechen

geködert und muss sich verlassen, dass das Unternehmen das auch realisieren

kann über einen jahrzehntelangen Zeitraum. Da muss man schon sehr viel

Gottvertrauen in Ergo & Co. haben. Stefan Kaiser dazu: »Tatsächlich haben

die neuen Produkte für die Versicherer den Vorteil, dass diese die genaue

Verzinsung für die Kunden erst am Ende festlegen müssen. Sie entscheiden dann

je nach Marktlage. Garantiert ist dem Kunden zum Beginn des Ruhestandes in der

Regel nur das eingezahlte Kapital – ohne jegliche Rendite.«

allem um einen vollständigen Risikotransfer auf die Versicherten. Also für die

ist das natürlich ein schlechtes Geschäft, vor dem man sich vor allem mit Blick

auf die Nutzung für die Altersvorsorge hüten sollte.

Balodis und Dagmar Hühne seit langem immer wieder gespielt wird. Sie betreiben

eine eigene Website unter www.vorsorgeluege.de

und haben vor einigen Jahren das Buch Die

Vorsorgelüge. Wie Politik und private Rentenversicherungen uns in die

Altersarmut treiben veröffentlicht und nun im September 2015 nachgelegt mit

einem neuen Buch unter dem derben Titel Garantiert

beschissen! Der legale Betrug mit den Lebensversicherungen. Sie verweisen

auf drei Systemfehler, aus denen die Tatsache entspringt, dass für die meisten

Versicherten die ganze Angelegenheit ein Verlustgeschäft ist: a) Kostenklau, b)

Stornoklau, c) Lebenserwartungsklau. Damit legen sie tatsächlich den Finger auf

systematisch offene Wunden in diesem Bereich.

Lebensversicherungen und den Niedergang sowie die nun anstehende Beerdigung des

Garantiezinssatzes, dass das alles schlimm ist, aber „nur“ die Neufälle

tangieren wird und diejenigen, die schon vor Jahren abgeschlossen haben, sind

dann fein raus aus, weil sich ja bei ihnen nichts ändern wird. Auch hier aber

gießen zumindest die Verbraucherschützer eine Menge Wasser in den Wein. Der BdV

befürchtet

auch Nachteile für Altverträge: „Zwar sind die Garantien schon bestehender

Verträge ziemlich sicher, die neuen Maßnahmen der Bundesregierung werden aber

negativ auf die Überschüsse durchschlagen“, so Axel Kleinlein. Sinkende

Überschüsse könnten dann zu einer noch unrentableren Altersvorsorge führen.

Denn, so der BdV: Die Überschüsse in den Beständen der klassischen Tarife

dienten bisher als Verkaufsargument für den Vertrieb von Neuverträgen mit

Garantiezins. Das fällt jetzt in der neuen Welt weg.

einer ja auch staatlicherseits seit langem geforderten und geförderten

stärkeren privaten Altersvorsorge. Bekanntlich wurde ein Teil der

Sicherungsfunktion der guten alten umlagefinanzierten Rentenversicherung auf

Kosten der vor allem den Versicherungsunternehmen dienenden Säule der privaten

Altersvorsorge abgebaut – ohne dass es wirklich und gerade bei denen, die

besonders darauf angewiesen wären, zu einer tatsächlichen Kompensation der

Ausfälle kommen wird. Würde es sich nur um Sahnehäubchen handeln, die im

schlimmsten Fall wegfallen, dann wäre die Lage anders zu bewerten. Wir sprechen

hier aber von der existenziellen Sicherungsfunktion eines

Alterssicherungssystems.

die Entwicklung vor allem seit der „Riester-Rentenreform“ der damaligen

rot-grünen Bundesregierung Anfang des neuen Jahrtausends rückgängig machen. Das

würde den vielen Selbstsändigen und darunter vor allem den vielen

soloselbständigen Kümmerexistenzen nicht helfen. Wieder einmal sehen wir die Mega-Aufgabe

eines Umbaus des Alterssicherungssystems, der alle ausweichen, auch die

derzeitige Große Koalition. Aber das wird uns einholen, das ist gewiss.