Viele Frauen haben ein Problem. Also mit der Rente. Oder sie werden es bekommen, wenn sie in den Ruhestand gehen. Diese Botschaft wird seit Jahren immer wieder in den Medien verbreitet und sie ist ja auch für nicht wenige Frauen absolut zutreffend. »Die Gehaltslücke zwischen Männern und Frauen wird im Alter zur riesigen Kluft: Im Schnitt erhält eine Rentnerin in Deutschland 57 Prozent weniger Geld als ein Rentner. Eine Studie zeigt die Gründe«, so Florian Diekmann im März 2016 unter der Überschrift Frauen bekommen nicht mal halb so viel Rente wie Männer. Dort hat man aus der Studie Große Rentenlücke zwischen Männern und Frauen aus dem Jahr 2016 von Christina Klenner, Peter Sopp und Alexandra Wagner geschöpft. Laut der Studie »sind die Unterschiede zwischen den Geschlechtern bei der Alterssicherung so groß, dass der Begriff Rentenlücke als eine Verharmlosung erscheint.« Und weiter: »Vielmehr muss man von einer großen Rentenkluft sprechen: Laut den aktuellsten Daten von 2011 bezieht eine Frau im Schnitt nur 43 Prozent der Altersbezüge eines Mannes. Die Rentenkluft zwischen den Geschlechtern beträgt also 57 Prozent. Berücksichtigt wurden dabei alle drei Säulen der Altersvorsorge in Deutschland – außer der gesetzlichen Rentenversicherung also auch die betriebliche sowie die private Altersvorsorge.«

Im Jahr 2017 ging es dann weiter. Erneut meldete sich Florian Diekmann zu Wort, diesmal unter der Überschrift Frauen erhalten in Deutschland nur halb so viel Rente wie Männer. »Frauen erhalten im Schnitt 53 Prozent weniger Geld als Männer. Die Kluft wird zwar stetig kleiner – eine vollkommene Angleichung wird aber noch Jahrzehnte dauern.«

Und nun, im Jahr 2019, werden wir mit dieser Botschaft konfrontiert: Frauen bekommen ein Viertel weniger Rente. »Im Schnitt bekommt eine Frau, die mit 67 in den Ruhestand geht, im Monat 140 Euro weniger gesetzliche Rente als ein Mann, haben Forscher berechnet. Bezieht diese Frau 15 Jahre Rente, fehlten ihr im Vergleich rund 25.000 Euro«, so Hendrik Munsberg in seinem Artikel.

Das könne man »einer bisher unveröffentlichten Studie der Universität Mannheim und der niederländischen Tilburg University« entnehmen – dabei ist die gar nicht so unveröffentlicht, wie es laut dem Artikel den Anschein haben könnte. Man kann sich das Original hier downloaden:

➔ Alexandra Niessen-Ruenzi and Christoph Schneider (2019): The Gender Pension Gap in Germany, Mannheim/Tilburg, July 2019

Bleiben wir noch einen Moment bei der Berichterstattung in der Süddeutschen Zeitung. Dort erfahren wir: »Frauen haben nicht nur im Beruf gravierende Nachteile, sondern auch bei der Alterssicherung. Grund ist ihre noch immer dominierende Rolle bei der Kinderbetreuung. Frauen bekommen am Ende ihres Erwerbslebens im Durchschnitt 26 Prozent weniger Rente als Männer … Die Untersuchung dieser geschlechtsspezifischen Rentenlücke (Gender Pension Gap) stützt sich auf Daten des Instituts für Arbeitsmarkt- und Berufsforschung (IAB).«

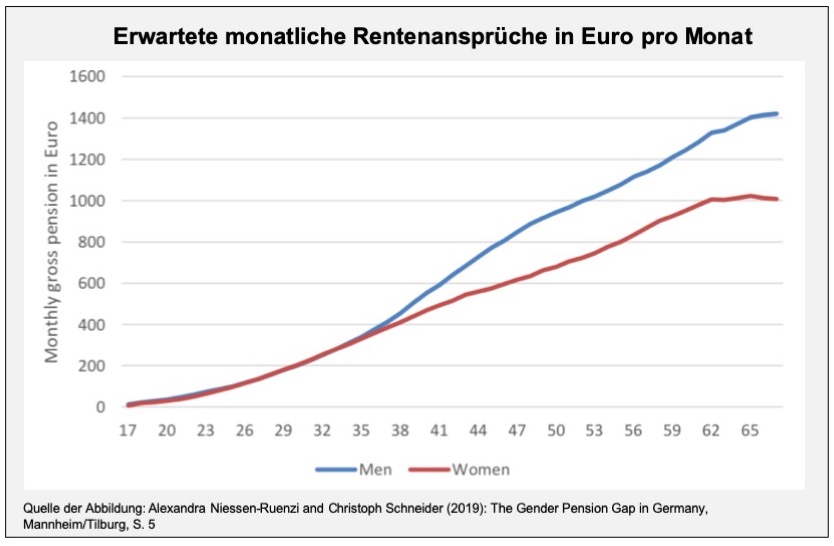

»Frauen sind je nach Alter in unterschiedlichem Umfang von der Rentenlücke betroffen. Mit 35 Jahren gibt es kaum Unterschiede zwischen den Rentenansprüchen von Frauen und Männern: Bei 26- bis 35-Jährigen existiert praktisch noch keine Rentenlücke. Doch von da an öffnet sich die Schere. Danach sammeln Männer deutlich mehr Rentenpunkte bei der gesetzlichen Rentenkasse als Frauen, was später zu deutlich höheren Ruhegeldzahlungen führt. In der Altersgruppe von 36- bis 45-Jährigen liegt die Rentenlücke zwischen Frauen und Männern bei 15 Prozent, bei den 46- bis 55-Jährigen steigt sie auf 27 Prozent.«

Niessen-Ruenzi erklärt das so: „Der wahrscheinlichste Grund für diese Entwicklung“ sei, „dass viele Paare in den Dreißigern eine Familie gründen“. Da Frauen häufiger als Männer nach der Geburt eines Kindes ihre Arbeitszeiten reduzieren, beginne sich das genau in dieser Altersgruppe zu entwickeln – „mit drastischen Folgen für die Finanzen von Frauen und ihre spätere Rente.“

Nun wird der eine oder andere, der sich schon mal mit der Materie beschäftigt hat, die Stirn in doppelter Hinsicht runzeln. Ein Gender Pension Gap von einem Viertel zuungunsten der Frauen – oder „nur noch“? Gab es da nicht einmal deutlich höhere Werte? Die Artikel aus 2016 und 2017, auf die am Anfang dieses Beitrags verlinkt wurde, berichten doch von knapp oder mehr als 50 Prozent Differenz?

Auch Anna Hammerschmid und Carla Rowold kommen in einer Veröffentlichung des DIW aus diesem Jahr zu solchen Werten: Für Westdeutschland werden 48,8 Prozent ausgewiesen, für Ostdeutschland „nur“ 20,1 Prozent (vgl. zu den Zahlen Anna Hammerschmid und Carla Rowold (2019): Gender Pension Gaps in Europa hängen eindeutiger mit Arbeitsmärkten als mit Rentensystemen zusammen, in: DIW Wochenbericht Nr. 25/2019, Abb.1, S. 441). Wie immer muss man auf die Definitionen achten. Beim DIW (sowie in anderen Veröffentlichungen zum Gender Pension Gap) findet man diese Erläuterung, was mit dem Gender Pension Gap gemeint ist:

➞ Renteneinkommen der Frauen in Relation zum durchschnittlichen Renteneinkommen aller Männer, unter Berücksichtigung von Menschen(65+) ohne Rentenbezug, querschnittsgewichtet, kaufkraftbereinigt. Berücksichtigung aller drei Säulen der Alterssicherung, Hinterbliebenenrenten ausgenommen. Die Prozentwerte beziehen sich außerdem auf Menschen ab 65 Jahren.

Diese Definition geht zurück auf eine vom Bundesfamilienministerium 2011 veröffentlichte Expertise aus dem Fraunhofer-Institut für Angewandte Informationstechnik (FIT). Dort findet man auf S. 9: »Der Gender Pension Gap wird definiert als die prozentuale Differenz der durchschnittlichen persönlichen eigenen Alterssicherungseinkommen aller betrachteten Frauen zu den durchschnittlichen persönlichen eigenen Alterssicherungseinkommen der entsprechenden Gruppe der Männer.«

➔ Judith Flory (2011): Gender Pension Gap. Entwicklung eines Indikators für faire Einkommensperspektiven von Frauen und Männern, Berlin: Bundesministerium für Frauen, Senioren, Familie und Jugend, Dezember 2011

Datengrundlage waren und sind die Studien zur Alterssicherung in Deutschland (ASID), die vom Bundesarbeitsministerium in mehrjährigen Abständen veröffentlicht werden. Dazu findet man beim BMAS die folgenden Erläuterungen:

➞ »Im Auftrag des Bundesministeriums für Arbeit und Soziales hat TNS Infratest Sozialforschung im Jahr 2015 zum achten Mal seit 1986 eine breit angelegte Untersuchung zur Alterssicherung in Deutschland durchgeführt. Analysiert werden die Lebenssituation sowie Art, Höhe, Verteilung und Determinanten der Einkommen der Bevölkerung ab 55 Jahren auf der Ebene von Personen und Ehepaaren. Die Datengrundlage bildet eine repräsentative, bei Einwohnermeldeämtern gezogene Adressenstichprobe. Der Nettodatensatz ist mit 30.585 Personen hinreichend groß für differenzierte Analysen, insbesondere für Männer und Frauen in Deutschland insgesamt sowie den alten und neuen Ländern.«

Und Judith Flory erläutert: »In den Gender Pension Gap fließen sowohl die unterschiedlichen Arbeitsvolumina (Jahre in Erwerbstätigkeit, durchschnittliche Wochenstundenzahl) als auch Unterschiede in der Höhe der Einkommen aus Erwerbstätigkeit ein. Frauen erzielen oftmals niedrigere Erwerbseinkommen als Männer, unter anderem weil sie in höheren Gehaltsklassen fehlen und in schlechter bezahlten Branchen arbeiten. Auf der anderen Seite erwerben mehrheitlich Frauen durch Kindererziehungszeiten entsprechende Entgeltpunkte in der gesetzlichen Rentenversicherung, die einen positiven Effekt auf die eigene Alterssicherung haben.

Die Ungleichheit bei den Alterseinkommen zwischen Frauen und Männern kann neben unterschiedlichen Renten aus der gesetzlichen Rentenversicherung auch auf geringeren Betriebsrenten und Alterssicherungseinkommen aus privaten Systemen beruhen. Daher ist es erforderlich, die Betrachtung nicht nur auf eine Einkunftsart, wie z. B. Renten der gesetzlichen Rentenversicherung, zu beschränken, sondern eigenständige Alterssicherungseinkommen aus allen drei Säulen der Alterssicherung (der gesetzlichen, betrieblichen und privaten) in die Analyse einzubeziehen.« (Flory 2011: 10).

Zwischenfazit: Die bisherigen Analysen des Gender Pension Gap betrachten die Alterssicherungseinkommen der Frauen und Männer, also das, was die tatsächlich (aus den drei Säulen der Alterssicherung) bekommen, wenn sie im Ruhestand sind. Bei der neuen Analyse von Alexandra Niessen-Ruenzi und Christoph Schneider werden die erwarteten Renteneinkommen aus der gesetzlichen Rente untersucht. Und die Differenz zwischen den früher berichteten 50 Prozent und jetzt „nur“ noch ein Viertel Unterschied erklärt sich eben daraus, dass hier die zu erwartenden Renteneinkommen über die Jahrgänge hinweg modelliert werden, also einschließlich der vielen jüngeren Menschen, die noch Jahre und Jahrzehnte Erwerbsarbeit vor sich haben.

Aber bereits die ursprüngliche Konstruktion des Gender Pay Gap war und ist umstritten. Dazu als ein Beispiel dieser Beitrag, der bereits im Jahr 2012 veröffentlicht wurde:

➔ Jürgen Faik und Tim Köhler-Rama (2012): Der Gender Pension Gap – Ungeeigneter Indikator, in: Wirtschaftsdienst, Heft 5/2012

Eine zentrale Kritik der beiden Autoren bezieht sich auf den Tatbestand, dass sich der Gender Pay Gap ausschließlich auf individuelle Alterseinkünfte bezieht und daher den für Wohlstandsanalysen indizierten Haushaltskontext negiert. Außerdem führt der GPG-Index sogar in die Irre, weil er die Hinterbliebenenrenten außer Acht lässt. Und weiter: »Die Grundüberlegung des Gender Pension Gaps ist von der Konzeption des Gender Wage Gaps abgeleitet: Die empirisch belegbaren durchschnittlich höheren Löhne von Männern gegenüber Frauen.« Die sich dann auch in entsprechend höheren bzw. niedrigeren Renten niederschlagen. Faik und Köhler-Rama weisen dann darauf hin, dass der »Gender Wage Gap in der Diskussion über die Benachteiligung von Frauen bislang eine sehr erfolgreiche Rolle gespielt (hat). Es liegt (aus frauenpolitischer Sicht) also nahe, einen solchen Index auch für die wichtiger werdende Alterssicherungsdiskussion zu nutzen.« Hinzu kommt ein Hinweis, der am ende mit Blick auf die neue Studie von Bedeutung sein wird: »Möglicherweise liegt dem auch die Überlegung zugrunde, dass in dem Maße, in dem Frauen ihre eigene Alterssicherung überschätzen und sich deshalb zu wenig um ihre eigene Alterssicherung bemühen, ein solcher Index dazu beitragen könnte, die Sensibilität für die Thematik zu verbessern.«

»Eine Lohnlücke ist allerdings nicht vergleichbar mit einer Rentenlücke«, behaupten die beiden Autoren. Wie das? »Alterssicherungsansprüche subsumieren nicht nur Einkommensverläufe, sondern sämtliche Entscheidungen und Schicksale im Laufe eines Erwerbs- und Familienlebens von Frauen und Männern. Frauen würden sich vermutlich nicht freiwillig für einen geringeren Lohn bei gleicher Tätigkeit und Qualifikati- on entscheiden. Sie dürften sich aber in nicht wenigen Fällen freiwillig und einvernehmlich mit ihrem Partner für eine Heirat oder Nichtheirat, für Kinder oder Kinderlosigkeit, für Vollzeiterwerbstätigkeit oder eine Phase der Teilzeitarbeit entscheiden, in der sie ihre Kinder zu Hause betreuen.« (S. 320)

Und eine weitere Zumutung halten Faik und Köhler-Rama bereit: »Sozialpolitisch führt der Indikator in die Irre, da er eine Benachteiligung von Frauen im Alterssicherungssystem suggeriert.« Ja, eine Benachteiligung ist doch offensichtlich. Die beiden Autoren sehen das anders: »Eher das Gegenteil ist der Fall: Frauen erhalten für denselben Beitrag mehr Leistungen aus der gesetzlichen Rentenversicherung (GRV) und weisen aufgrund ihrer durchschnittlich deutlich höheren Lebenserwartung signifikant höhere Beitragsrenditen in der gesetzlichen Rentenversicherung auf. Sie profitieren in weit höherem Maße als Männer von Elementen des sozialen Ausgleichs im Rentenrecht. So wurde z.B. die rentenrechtliche Anerkennung von Kindererziehungsleistungen – die überwiegend von Frauen erbracht wer- den – in den vergangenen Jahren stark aufgewertet, und dies führt zu einer nennenswerten Verbesserung der Alterssicherungsansprüche von Frauen in den jüngeren Kohorten.« (S. 321).

Hinzu kommt: »Verheiratete Frauen verfügen zwar vielfach über relativ geringe eigenständige Rentenanwartschaften. Der Versorgungsausgleich und die Hinterbliebenenrente sind aber Elemente in der Alterssicherung, die sie faktisch gegen das Scheidungs- und das Verwitwungsrisiko absichern« sollen. »Hinterbliebenenrenten beinhalten eine Anerkennung der Familien- und Erziehungsleistungen von Frauen. Sie in einem Index unberücksichtigt zu lassen, der für sich beansprucht, eine Aussage über die Fairness der Alterssicherung von Frauen (im Vergleich zu Männern) zu treffen, unterschlägt eine wesentliche Dimension und ist daher nicht sinnvoll.«

Und dann legen Faik/Köhler-Rama (2012) den Finger auf eine immer wiederkehrende Debatte, die sich zentrieren lässt um das Argument, dass man zwischen der Individual- und der Haushaltsperspektive unterschieden sollte: »Es ist … eine seit Jahrzehnten bekannte Binsenweisheit, dass kleine Renten von Frauen nicht gleichbedeutend mit dem Vorhandensein von Altersarmutsrisiken sind. Im Gegenteil: Kleinstrenten von Frauen sind oftmals mit relativ hohen Haushaltseinkommen bei Ehepaaren verbunden.«

Die vergleichsweise hohen Gender Pension Gaps resultieren aus der Erwerbszentriertheit und dem Äquivalenzprinzip des Rentenversicherungssystems: Überdurchschnittliche Beitragszahlungen führen zu einer überdurchschnittlichen Rente« – und umgekehrt gilt dieser aus der Rentenformel resultierende Mechanismus eben auch.

Faik und Köhler-Rama verweisen auch auf eine methodische Kritik an der Verwendung des Gender Pension Gap (GPG): Es sei ein gravierender Mangel, »dass der GPG-Index den Haushaltszusammenhang ignoriert und zudem ausschließlich mittlere Einkommensabstände abbildet. Letzteres bedeutet, dass durch den GPG-Index die Verteilung der Alterseinkünfte um den jeweiligen Mittelwert nicht erfasst wird. Ein gleich hoher Durchschnittswert kann aber durch unterschiedliche Verteilungen zustande kommen.« (S. 321). Ebenfalls methodisch fragwürdig ist vor dem Hintergrund des Anspruchs, nur die eigenständigen Rentenanwartschaften abbilden zu wollen, die Einbeziehung des Versorgungsausgleichs in den GPG, nicht aber der Hinterbliebenenversorgung: »Rentenansprüche aus dem Versorgungsausgleich resultieren aber – wie Hinterbliebenenrentenansprüche – letztlich aus den gezahlten Beiträgen des ehemaligen Ehepartners.«

Ein weiterer – und vor dem Hintergrund der tatsächlich vorhandenen strukturellen Ursachen für die Alterssicherungsprobleme vieler Frauen (Frauen deshalb, weil sie die mit Abstand größte Gruppe unter den Teilzeitbeschäftigten stellen) überaus bedeutsamer – Kritikpunkt: Dem GPG liegt keine wie auch immer definierte normierte Erwerbs- oder Familienbiografie zugrunde – wie wir das bei der Kunstfigur des „Eckrentners“ haben, bei dem die Rentenansprüche nach einer 45 Jahre umfassenden beitragspflichtigen Vollzeit-Beschäftigung, in der zudem immer der jeweils durchschnittliche Verdienst in der Gesetzlichen Rentenversicherung die Bemessungsgrundlage für die Beitragszahlungen und damit für die daraus abgeleiteten Rentenanwartschaften erwirtschaftet werden konnte. Alle Lebensläufe werden „in einen Topf geworfen“, mit dem Ergebnis, dass der Indexwert weder Aussagen zum Leistungsniveau der Alterssicherungssysteme noch zu den Folgen der individuellen Entscheidungen in den verschiedenen Lebensläufen erlaubt.

Und der Vollständigkeit halber soll hier schlussendlich auch noch darauf hingewiesen werden, dass es beim GPG nicht nur keine Normierung nach den unterschiedlichen Arbeitsvolumina gibt, sondern auch nicht nach den ebenfalls unterschiedlichen Qualifikationsniveaus zwischen den Männern und Frauen.

Nun wieder zurück zu dem aktuellen Beitrag von Hendrik Munsberg: Frauen bekommen ein Viertel weniger Rente als ihre Partner. Dem ganz aufmerksamen Leser wird hier übrigens auffallen, dass sich die Überschrift des Artikels im Vergleich zum Anfang des Beitrags verändert hat – denn da hieß es noch: „Frauen bekommen ein Viertel weniger Rente“. Offensichtlich hat man innerhalb weniger Stunden den Titel in der Online-Ausgabe der Süddeutschen Zeitung entsprechend verändert, ohne dass darauf hingewiesen wurde. Aber der neue Titel macht es auch nicht besser, eher im Gegenteil. Der nicht mit der Materie vertraute Leser muss den Eindruck bekommen, dass die Frauen an sich bestraft werden bei der Rente. Es gibt in dem ganzen Artikel nur einen Hinweis auf die strukturelle Dimension der Problematik, aber es folgt keine explizite Auseinandersetzung mit den mehr als fragwürdigen Konstruktionsprinzipien des Gender Pension Gap: »Frauen haben nicht nur im Beruf gravierende Nachteile, sondern auch bei der Alterssicherung. Grund ist ihre noch immer dominierende Rolle bei der Kinderbetreuung. Frauen bekommen am Ende ihres Erwerbslebens im Durchschnitt 26 Prozent weniger Rente als Männer.«

Da ist der Hinweis auf »ihre noch immer dominierende Rolle bei der Kinderbetreuung.« Genau diesen Aspekt hätte man nun näher beleuchten müssen – was schon seit Jahren in der sozialpolitischen Fachdiskussion geleistet wurde.

„It’s the child, stupid!“ – so brutal aber leider zutreffend könnte man einen wichtigen Befund hinsichtlich der Frage nach der strukturellen Diskriminierung von Frauen auf dem Erwerbsarbeitsmarkt, bei der Entlohnung und dementsprechend bei lohnbezogenen Ansprüchen in sozialen Sicherungssystemen wie in einer dem Äquivalenzprinzip folgenden Rentenversicherung zusammenfassen. In Form einer zuspitzenden Formel werden viele Frauen von diesem Dreiklang getroffen:

Geburt eines Kindes + Teilzeitarbeit (+ Karriereverlangsamung oder -ausschluss) = Lücke bei der eigenen Alterssicherung*

*) Nicht aber „Rentenlücke“. Vgl. dazu die Hinweise auf Versorgungsausgleich und vor allem Hinterbliebenenversorgung sowie den „wackeligen“ Vergleich von Rentenansprüchen, die nicht nach Qualifikationsniveau und Arbeitsvolumen normiert werden.

Die hier wirkenden strukturellen Wirkfaktoren wurden ausführlich beschrieben beispielsweise in diesen beiden Blog-Beiträgen:

➞ Wenn Frauen Mütter werden: Kommt das Kind, kommt das Fallbeil. Also einkommensbezogen. In Deutschland und Österreich richtig heftig (26. Januar 2019)

➞ Der jährliche K(r)ampf um die Anteilswerte: Lohnungleichheit zwischen den Geschlechtern und das große Fallbeil für viele Frauen auf dem Arbeitsmarkt (19. März 2019)

Und mit Bezug auf die Abbildung von Niessen-Ruenzi und Schneider über die auseinanderlaufenden erwarteten Rentensprüche, wenn die Männer und Frauen über 30 sind, sei hier an zwei zentrale Abbildungen aus den zitierten Blog-Beiträgen hingewiesen:

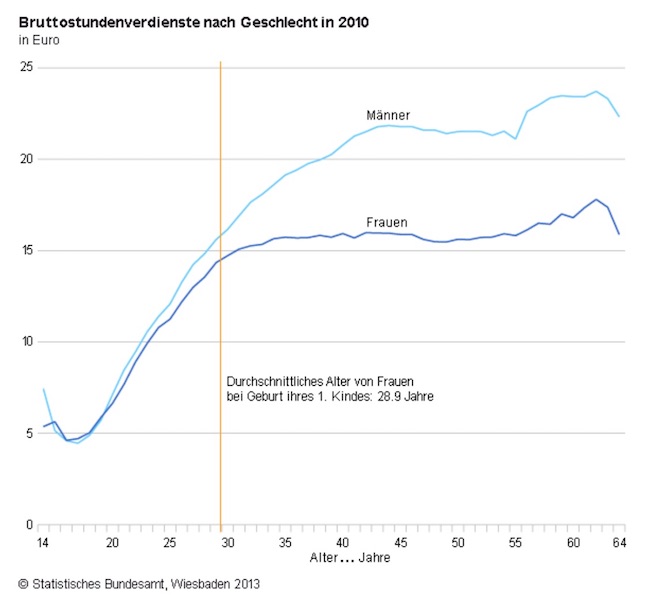

Bereits 2013 hatte das Statistische Bundesamt diese wichtige Aussage gemacht – und mit der Abbildung illustriert: »Der wohl wichtigste Aspekt bei der Frage nach den verbleibenden Ursachen der unterschiedlichen Verdienste von Frauen und Männern sind familienbedingte Erwerbsunterbrechungen, die für viele Frauen einen Karriereknick bedeuten.« So steigt zu Beginn des Erwerbslebens mit zunehmendem Alter der Verdienst von Frauen und Männern in gleicher Weise an. Ab einem Alter von knapp unter 30 Jahren, dem Durchschnittsalter von Müttern bei der Geburt des ersten Kindes, unterscheiden sich die Verläufe jedoch zunehmend. Bei Männern setzt sich die Verdienststeigerung nahezu stetig fort, der Verdienst von Frauen hingegen stagniert. Wohlgemerkt, gemessen wird hier nicht die Ebene eines konkreten Arbeitsplatzes, sondern zwischen den Geschlechtern. Man darf nicht die Ableitung machen, auf ein und demselben Arbeitsplatz bekommen Männer wie in der Abbildung dargestellt einen deutlich höheren Stundenlohn. Aber leider geistert dieses Bild auch in diesen Tagen wieder durch die Debatte.

Bereits in dem Beitrag Die Frauen, die Lohnlücke zu den Männern und – ach, die Statistik vom 9. Dezember 2013 wurde das so zusammengefasst: »Man kann es derzeit drehen und wenden wie man will – die Lohnlücken zwischen den Geschlechtern existieren und sie sind zum einen eine Folge der unterschiedlichen Berufsgruppen und der Arbeitszeiten und letztendlich – um es zuspitzend zu formulieren – muss man eben die Erkenntnis in den Raum stellen, dass Kinder bekommen und sie haben in den ersten Jahren ihres Daseins bei den Müttern (nicht aber bei den Vätern) zu einer „Quasi-Behinderung“ am Arbeitsmarkt führen.«

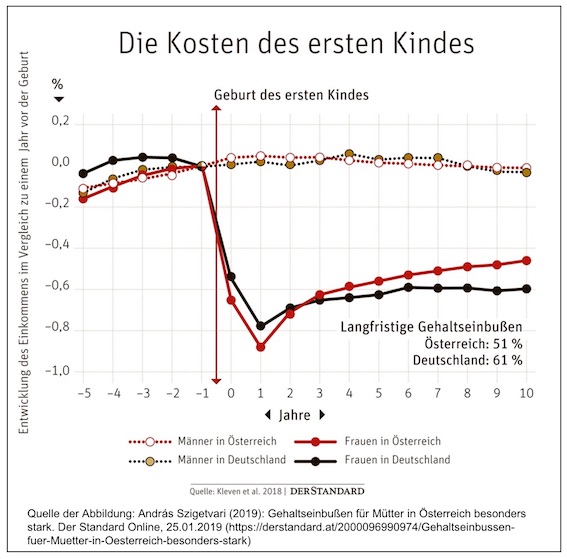

Die angesprochene Bedeutung des Kindes bzw. der Kinder verdeutlicht dann auch instruktiv die folgende Abbildung:

In einer Studie wurde verglichen, wie sich die Gehälter von Frauen und Männern nach der Geburt des ersten Kindes in verschiedenen Ländern entwickeln. Die Studienautoren haben dafür Daten aus Österreich, Deutschland, Schweden, Dänemark, Großbritannien und den USA analysiert. Eine Geburt bedeutet in jedem dieser Länder für Frauen, dass sie in den Folgejahren weniger verdienen. Wobei es enorme Unterschiede gibt. Selbst zehn Jahre nach der Geburt des ersten Kindes liegt das Erwerbseinkommen von Frauen in Österreich im Schnitt um 51 Prozent unter dem Wert ein Jahr vor der Geburt. In Deutschland beträgt die Differenz 61 Prozent. In beiden Ländern erleiden dagegen Männer gar keine Einbußen. In allen anderen Ländern sind die Verluste von Frauen deutlich geringer: In Schweden liegt das Einkommen einer Frau zehn Jahre nach der Geburt um 27 Prozent unter dem Wert im Jahr davor. In Dänemark sind es 21 Prozent.

Die angesprochene Studie findet man hier:

➔ Henrik Kleven, Camille Landais, Johanna Posch, Andreas Steinhauer and Josef Zweimüller (2019): Child Penalties Across Countries: Evidence and Explanations, January 2019

Der größte Teil der Einbußen entsteht, weil die Mütter die Arbeitszeit reduzieren. Viele Frauen kehren nur in Teilzeit auf den Arbeitsmarkt zurück, manche gar nicht. Weitere Faktoren kommen hinzu: So verschlechtern sich die Aufstiegschancen für Frauen in Unternehmen nach einer Geburt. Das hat wie alles andere auch nie nur einen Grund, aber letztlich ist das vor allem dann zwangsläufig, wenn es Möglichkeiten, Anreize und auch gesellschaftliche Erwartungen gibt, für ein Kind als Mutter eine teilweise lange Zeit die Erwerbsarbeit zu unterbrechen, denn in der Zwischenzeit ziehen die Männer (darunter auch die Väter, für die übrigens keine Einbußen beobachtet werden konnten) und die kinderlosen Frauen, die dem „männlichen“ Vollzeiterwerbsarbeitsmodell folgen, karrieretechnisch vorbei. Da kann man noch so viel über die Bedeutung der „Skills“ diskutieren, die man bei der Kindererziehung und der Organisation des Familienalltags erwirbt und einfordern, diese auch im Berufsleben, beispielsweise beim Wiedereinstieg zu berücksichtigen. Die Karriereentwicklung hat zwischenzeitlich die ins Visier genommen, die eben nicht „ausgefallen“ sind aus der immer engen einzelbetrieblichen Perspektive des jeweiligen Unternehmens.

Man kann das alles mit guten Argumenten beklagen und Veränderungen einfordern – aber in einem beitragsfinanzierten und dabei lohnbezogenen Rentenversicherungssystem, dessen Leistungen grundsätzlich nach dem Äquivalenzprinzip ausgestaltet sind (wenn auch mit durchaus erheblichen Modifikationen im Sinne des sozialen, aber auch interpersonellen Ausgleichs), wird es gleichsam als Abbild der individuellen Positionierung auf dem Arbeitsmarkt individuelle Anspruchslücken geben müssen (die nicht, wie erwähnt, automatisch haushaltsbezogene Lücken darstellen müssen). Es ist komplizierter.

Aber eine solche differenzierte Darstellung war vielleicht auch gar nicht das Ziel der neuen Studie. Möglicherweise geht es hier um einen ganz anderen Mechanismus, den man ansteuern möchte: die Risikoaversion (gerade in Deutschland), die Angst vor der Altersarmut und darauf aufsetzend dann ein „hilfreicher“ Bewältigungsvorschlag. So berichtet Munsberg in seinem Artikel: »Niessen-Ruenzi betont die Bedeutung ihrer Ergebnisse: „Das ist gesellschaftspolitisch wichtig, wenn man sich die aktuellen Scheidungsraten ansieht, sind viele Frauen nicht mehr über ihre Männer abgesichert. Sie sollten frühzeitig anfangen, selbst vorzusorgen.“«

Die Frauen „sollten frühzeitig anfangen, selbst vorzusorgen“? Da werden bei einigen die Alarmlampen angehen. Davon sprechen bekanntlich gerne diejenigen, die den Menschen zusätzliche Altersvorsorgeprodukte verkaufen wollen. Sollte es hier einen Zusammenhang geben?

Hendrik Munsberg selbst beendet seinen Artikel mit diesem nicht ganz unwichtigen Hinweis: »Dass die aktuelle Studie von einem Finanzdienstleister wie Fidelity in Auftrag gegeben wurde, ist kein Zufall. Fondsgesellschaften, Banken und Versicherungen verdienen Milliarden mit Vorsorgeprodukten, die Lücken der gesetzlichen Rentenversicherung schließen sollen. Für Unkundige ist es bei oft intransparenten Gebühren aber schwierig, passende Angebote zu finden.« Wie dem auch sei – aber Fidelity kann sich über eine viele beunruhigende „Rentenlücke“ freuen, denn das könnte den einen oder anderen dazu bewegen, sich dem (angeblich) „weißen Ritter“ der privaten Altersvorsorge in die Arme zu werfen. Möglicherweise aber kommt man dabei unter die Hufen, was schmerzhaft enden würde.