In vielen Beiträgen zum Themenfeld Altersarmut wurde in diesem Blog immer wieder darauf hingewiesen, dass es in den kommenden Jahren zu einer massiven Polarisierung der Einkommenssituation unter den älteren Menschen kommen wird, wenn keine grundlegenden Änderungen an den bestehenden Systemen vorgenommen werden.

Auf der einen Seite wird es eine wachsende Gruppe an Älteren geben, die materiell sehr gut ausgestattet das Rentenalter verbringen können – und gleichzeitig werden Millionen in die Altersarmut abstürzen. Dies resultiert vor allem aus der Fortschreibung der bereits in der Erwerbslebensphase ausgeprägten Ungleichheit, die zudem noch potenzierend auf die Ungleichheit im Alter wirkt. Das sind am einen Ende des Spektrums diejenigen, die ihr Leben lang Vollzeit gearbeitet und überdurchschnittlich verdient haben, die nicht nur hohe gesetzliche Renten bekommen, sondern oftmals auch in den Genuss von Betriebsrenten oder einer Zusatzversorgung, die während ihrer erwerbsaktiven Zeit nicht nur ein hohes Konsumniveau hatten, sondern auch sparen und Eigentum bilden konnten, die dann oftmals auch noch zur (ebenfalls höchst ungleich zusammengesetzten) Erbengeneration gehören.

Auf der anderen Seite stehen die Verlierer der Auseinanderentwicklung – vor allem Menschen, die (fast) ausschließlich von den Leistungen der Gesetzlichen Rentenversicherung abhängig sind bzw. sein werden und die zugleich oftmals mit den aus der Rentenkasse fließenden Beträgen kein Fuß mehr auf den Boden bekommen können, weil sich in ihrer Biografie mehrere Risikofaktoren kumulieren.

Man kann sich das an der großen Welle altersarmer Menschen in Ostdeutschland verdeutlichen, die uns in den kommenden Jahren noch vielfach beschäftigen werden: »Denn dort gehen jetzt immer mehr Menschen in die Rente, die nach der Wiedervereinigung über 40 waren und die damals keinen richtigen Fuß mehr auf den Arbeitsmarktboden bekommen haben. Von Kurzarbeit Null in Maßnahmen der Arbeitsverwaltung, später vielleicht, wenn überhaupt, eine Beschäftigung im dort grassierenden Niedriglohnsektor mit Stundenlöhnen zwischen vier und sechs Euro. Jeder, der sich nur etwas mit der Rentenformel in unserem System beschäftigt hat …, weiß, dass man mit solchen Einkommen keine gesetzliche Rente erwirtschaften kann, die selbst bei jahrzehntelanger Arbeit über dem Grundsicherungsniveau liegen wird. Und gerade in Ostdeutschland kommt gleichsam eine altersarmutsrelevante Kumulation von Risiken hinzu, denn dort geht es jetzt um ganz viele Menschen, die zerschossene Erwerbsbiografien aufweisen mit teilweise sehr langen und/oder immer wiederkehrenden Arbeitslosigkeitszeiten … sowie Beschäftigungszeiten in dem gerade in Ostdeutschland ausgeprägten Niedriglohnsektor. Und das waren und sind Branchen, wo es so gut wie nie irgendwelche Formen der ergänzenden betrieblichen Altersvorsorge gab und gibt, so dass auch keine Ansprüche auf Betriebsrenten aufgebaut werden konnten. Und private Altersvorsorge haben die meisten auch nicht betreiben können, sie kamen ja schon mit den laufenden Kosten kaum über die Runden. Von Vermögensaufbau ganz zu schweigen. Und eine signifikant große Erbengeneration gibt es hier auch nicht.« So die Hinweise in diesem Beitrag vom 12. Juli 2018: Die Untiefen der großen kleinen Zahlen: Von mickrigen Renten, einer falschen Gleichsetzung mit Altersarmut sowie zugleich deren beharrliche Leugnung).

Nun wurde eine neue Studie veröffentlicht, die das Deutsche Institut für Wirtschaftsforschung (DIW), gefördert von der gewerkschaftsnahen Hans-Böckler-Stiftung, erstellt hat. Und deren Befunde hat solche Schlagzeilen produziert: Große Rentenlücke trifft Millionen Deutsche, Millionen künftige Rentner müssen sich massiv einschränken oder noch heftiger Älteren Arbeitnehmern droht Armut beim Renteneintritt, um nur drei zu zitieren. »Auf Millionen Deutsche kommen im Alter große Einschränkungen zu. Die Hälfte der 55- bis 64-jährigen Arbeitnehmer wird nicht genug Rente erhalten, um ihren aktuellen Konsum inklusive Wohnen zu finanzieren. Ihnen fehlen im Schnitt 700 Euro im Monat«, kann man da lesen. Wer das vor allem sein wird? »Überdurchschnittlich oft werde es Frauen generell, Singles, Un- und Angelernte sowie Selbstständige ohne Mitarbeiter treffen.«

Die angesprochen Studie kann man sich hier im Original anschauen:

➔ Markus M. Grabka, Timm Bönke, Konstantin Göbler und Anita Tiefensee (2018): Rentennahe Jahrgänge haben große Lücke in der Sicherung des Lebensstandards, in: DIW Wochenbericht Nr. 37/2018, S. 810-818

Dazu schreibt das DIW unter der Überschrift Rentennahe Jahrgänge haben große Lücke bei der Sicherung ihres Lebensstandards im Ruhestand: »58 Prozent der Erwerbstätigen aus rentennahen Jahrgängen könnten ihren Konsum nicht aus Anwartschaften aus der gesetzlichen und betrieblichen Altersvorsorge decken, wenn sie jetzt in den Ruhestand gingen. Sie hätten im Schnitt eine potentielle Versorgungslücke von monatlich rund 700 Euro. Private Versicherungen wie die Riester- und Rürup-Rente würden den Anteil der 55- bis 64-Jährigen mit einer potentiellen Versorgungslücke lediglich um zwei Prozentpunkte senken. Auch wenn sie zusätzlich ihr privates Vermögen einsetzten, könnten gut 40 Prozent ihren aktuellen Konsum nicht decken.«

Die Studie von Grabka et al. (2018) bewegt sich vor diesem Hintergrund: »Eine der zentralen Funktionen der Gesetzlichen Rentenversicherung (GRV) ist der Lohnersatz. Bei Wegfall des Erwerbseinkommens nach Renteneintritt sollen die Leistungen der GRV zu einem bestimmten Prozentsatz diese Lücke schließen. In der Vergangenheit wurde das Sicherungsziel in der GRV mit einem Netto-Rentenniveau von 70 Prozent festgelegt. Aufgrund verschiedener Reformen wird dieses Sicherungsniveau in den kommenden Jahren sinken. Daher soll nicht mehr allein die Gesetzliche Rentenversicherung die Lohnersatzfunktion erfüllen, sondern im Sinne eines „Mehr-Säulen-Paradigmas“ soll die Sicherung des individuellen Lebensstandards im Alter aus der gesetzlichen, der betrieblichen und der privaten Vorsorge bestehen.« (S. 810). Und das hat man sich genauer angeschaut.

Dazu wurden Daten des Sozio-oekonomischen Panels (SOEP) von 2012 zu Rentenanwartschaften, Vermögen und Konsum der Geburtsjahrgänge 1948 bis 1957 ausgewertet. Es ging darum, eine potentielle Lücke zwischen dem aktuellen Konsum und den bereits erworbenen Anwartschaften aus den Alterssicherungssystemen abzuschätzen, wobei darauf hingewiesen wird, dass nicht diskutiert wird, ob das derzeitige Konsumniveau angemessen ist. Allerdings widersprechen die Studienautoren der immer wieder vorgetragenen These, dass man im Ruhestand mit weniger auskommt als im Berufsleben. Zwar würden etwa Kosten fürs Pendeln wegfallen. Dafür würden sich aber die Ausgaben bei Krankheit und Pflege erhöhen. Und man muss berücksichtigen, dass nur rentennahe Jahrgänge im Jahr 2012 betrachtet werden, dies sind Personen im Alter von 55 bis 64 Jahren, also die Jahrgänge 1948 bis 1957, die aber zu dem Zeitpunkt nicht bereits verrentet, arbeitslos oder anderweitig nicht erwerbstätig waren (was natürlich mit Blick auf die ausgeklammerten Personengruppe die tatsächliche Betroffenheit von Altersarmut nochmals erhöht).

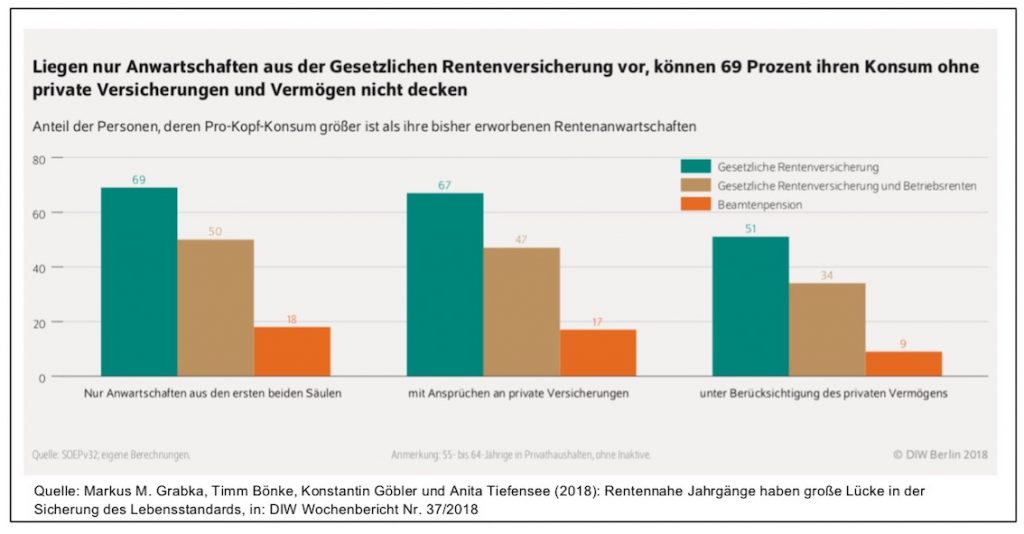

Zu den Ergebnissen: Eine potentielle Versorgungslücke haben vor allem diejenigen, die nur Anwartschaften aus der Gesetzlichen Rentenversicherung haben: Mehr als zwei Drittel (69 Prozent) wären nicht in der Lage, ihren aktuellen Konsum vollständig zu decken. Bestehen auch Ansprüche aus Betriebsrenten, so sinkt dieser Anteil auf 50 Prozent. Bei Beamen fällt der Anteil mit weniger als einem Fünftel deutlich geringer aus. Das Versorgungsniveau der Pensionen ist überdurchschnittlich, so der Befund der Studie.

Nun gibt es ja auch noch andere Zuflüsse als nur die aus der Gesetzlichen Rentenversicherung. Dazu hat die Studie zu Tage gefördert: Besteht eine potentielle Versorgungslücke, so liegt diese im Schnitt bei rund 44 Prozent oder 700 Euro im Monat. Private Versicherungen wie Lebens- und Rentenversicherungen reduzieren die Lücke auf durchschnittlich 650 Euro im Monat. Der Anteil derjenigen mit einer potentiellen Versorgungslücke kann aber durch diese privaten Versicherungen, zu denen auch Riester- und Rürup-Renten zählen, nur geringfügig von 58 auf 56 Prozent gesenkt werden. Die quantitative Relevanz dieser Versicherungen ist also nicht nennenswert, so der sicher für den einen oder anderen überraschende Befund – der dann auch noch vor dem Hintergrund eingeordnet werden muss, dass die untersuchten Jahrgänge häufig ihre Versicherungen noch zu Zeiten mit einer hohen Verzinsung abgeschlossen haben. Für die späteren Kohorten sind die Aussichten weitaus schlechter.

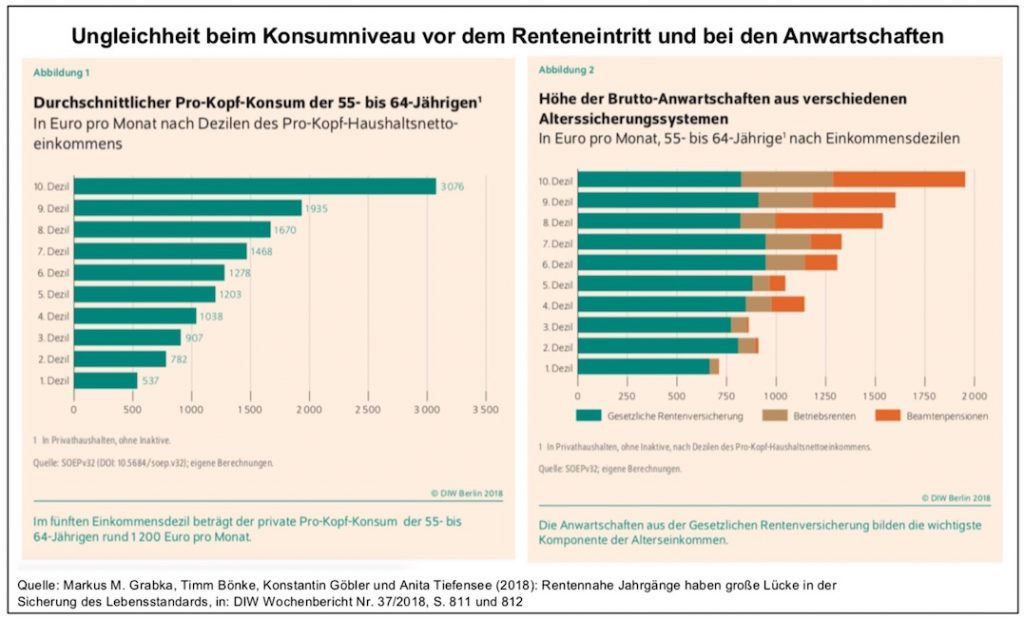

Die bereits angesprochen Ungleichheit vor und mit daraus resultierend nach dem Eintritt in den Ruhestand verdeutlicht auch der Blick auf die Verteilung des Konsumniveaus und der Höhe der Anwartschaften aus den einzelnen Alterssicherungssystemen:

Nun gibt es ja auch noch Vermögen, dass man für den Konsum im Alter einsetzen können – wobei die Ungleichverteilung hier noch ausgeprägter ist als beim Einkommen. Dazu die Studie: Wenn das gesamt vorhandene Vermögen eingesetzt wird, dann fällt der Anteil derjenigen mit einer potentiellen Versorgungslücke mit 41 Prozent deutlich geringer aus. Der Konsum könnte auch über einen längeren Zeitraum gedeckt werden. Aber: Bei denen, die nur Anwartschaften an die Gesetzliche Rentenversicherung haben, wäre ein Viertel nicht in der Lage ist, ihren aktuellen Konsum auch mit dem Vermögen zumindest fünf Jahre lang zu bestreiten.

Welche Schlussfolgerungen ziehen die Studienautoren aus den Ergebnissen?

»Um das System der Alterssicherung zu reformieren, stehen der Politik unterschiedliche Instrumente zur Verfügung. Hierzu zählt unter anderem die Möglichkeit, ein weiteres Absinken des Rentenniveaus zu begrenzen und sich dabei stärker am österreichischen Modell, das mehr auf die erste Säule der Alterssicherung setzt, zu orientieren. In Frage kommt auch, zugunsten von Geringverdienenden das bisher angewendete strikte Äquivalenzprinzip aufzuweichen, verbunden mit einer Aufhebung der Beitragsbemessungsgrenze, oder auch den Kreis der Versicherten auszuweiten. Zudem sollten bessere Anreize zur Bildung privaten Vermögens gesetzt werden, zum Beispiel durch eine Umleitung der staatlichen Zuschüsse für Riester-Renten in Richtung eines kapitalgedeckten Modells wie des Schwedenfonds oder der Deutschlandrente.« (Grabka et al. 2018: 818)