»Immer mehr Banken und Sparkassen berechnen ihren Kunden ein Verwahrentgelt. Zumindest wenn diese viel Geld auf dem Konto haben. Wer dem nicht zustimmt, dem droht die Kündigung seines Kontos«, so beginnt einer der vielen Artikel – hier unter der Überschrift Negative Zinsen: Wer sparen will, muss immer häufiger zahlen – zum Thema „Negativzinsen“ und ihre Weitergabe an (immer mehr) Bankkunden. „Die Vereinnahmung von Verwahrentgelten auf Giro- und sonstigen Konten beruht auf der Verwahrleistung, die das Institut erbringt,“ rechtfertigt der Deutsche Sparkassen- und Giroverband (DSGV) die Strafzinsen. Jetzt kann man natürlich – wie die Verbraucherschützer das auch machen – trefflich über die Leistung der Bank bei der „Verwahrung“ – von was eigentlich? – disputieren und diesen Legitimationsversuch demaskieren. Es handelt sich um den Versuch, Kosten der Bank auf die Kunden zu verlagern – nicht mehr, aber auch nicht weniger. Ein Beispiel: Auch die ING, die größte Direktbank Deutschlands, erhebt jetzt deutlich früher Negativzinsen und will Kosten auf seine Kunden abwälzen. »Die ING teilte vor Kurzem ihren Kunden in einem Schreiben mit, dass man das Geld sicher anlegen wolle. Dabei entstünden durch den negativen Einlagenzins der EZB (Europäische Zentralbank) und den negativen Renditen am Kapitalmarkt hohe Kosten für die Direktbank. Trotz eines Gewinns, der im vergangenen Jahr bei fast 700 Millionen Euro lag, gibt man die Kosten an die Kunden weiter.«

Der Hintergrund für diese Klimmzüge der Banken ist ein geldpolitischer Kontext: Die Geldinstitute müssen seit 2014 für ihre Einlagen bei der Europäischen Zentralbank ein Verwahrentgelt zahlen, derzeit 0,5 Prozentpunkte. Damit will die EZB Druck ausüben, dass das Geld nicht geparkt wird, sondern in den Wirtschaftskreislauf fließt, in Form von Krediten, die seitens der Geschäftsbanken ausgereicht werden. Wenn die aber aus welchen Gründen auch immer das nicht tun, dann müssen sie Geld zwischenparken und die damit verbundenen Kosten geben inzwischen immer mehr Geldhäuser an ihre Kunden weiter: 414 Institute in Deutschland mit einem Negativzinsen für Geldeinlagen wurden Stand Ende November 2021 vom Vergleichsportal Verivox gezählt. Das ist nicht nur bei den Kunden umstritten, sondern auch vor Gericht.

➔ »Verbraucherschützer bezweifeln, ob dieses Vorgehen so rechtens ist. Einen Etappensieg erzielte der Verbraucherzentrale Bundesverband (vzbv) vor dem Landgericht Berlin. Die Richter entschieden: Ein Verwahrentgelt auf Giro- und Tagesgeldkonten benachteiligt Kunden unangemessen und ist unzulässig (Az.: 16 O 43/21). Die beklagte Bank berechnete 0,5 Prozent pro Jahr auf Einlagen über 25.000 Euro bei Girokonten und über 50.000 Euro bei Tagesgeldkonten. «Die Verwahrung von Einlagen auf einem Girokonto ist aber keine Sonderleistung, für die eine Bank ein gesondertes Entgelt verlangen kann», sagt David Bode, Rechtsreferent beim vzbv. Der Grund: «Wird auf einem Girokonto kein Geld verwahrt, können Zahlungsaufträge nicht durchgeführt werden – dabei ist ein Girokonto ja für die Zahlungsabwicklung da», so Bode«, zitiert nach dieser Meldung: Warum Verwahrentgelte der Banken umstritten sind. Aus Sicht der Bankbranche hingegen geht an Negativzinsen derzeit keinen Weg vorbei: »Banken und Sparkassen verzeichneten seit Längerem steigende Einlagevolumina. Die Institute müssten darauf unter anderem die Bankenabgabe zahlen und regulatorisch erhöhte Sicherungsmittel zurücklegen. Hinzu kämen die Verwahr- und Abwicklungskosten. Die nicht benötigte Liquidität der Banken lande auf deren EZB-Konten. Hierauf müssten die Banken einen negativen Zins zahlen. Nach Abzug des gewährten Freibetrags haben die Banken … im Euroraum für diese Überschussliquidität allein im September fast 1,5 Milliarden Euro Negativzinsen an die EZB gezahlt.« Die schrittweise Weitergabe dieser Kosten an die Einlagenkunden sei nach Einschätzung der Branche ausschließlich ein betriebswirtschaftliches Kalkül. Aber: Kein Bankinstitut »zahlt wirklich Minus 0,5 Prozent Strafzins an die EZB. Realistisch sind eher tatsächliche Kosten der Geschäftsbanken zwischen 0,01 und maximal 0,15 Prozent«, so Hartmut Walz, Finanzökonom an der Hochschule für Wirtschaft und Gesellschaft Ludwigshafen. Warum? Geldinstitute erhalten Freibeträge auf die Überschusseinlagen bei der EZB – in Höhe der sechsfachen Mindestreserve. Da diese Mindestreserve seit Längerem bei einem Prozent der gesamten Einlagen liegt, seien sechs Prozent auf dem EZB-Konto für die Bankhäuser strafzinsfrei. Lagere eine Bank weniger als diese sechs Prozent bei der EZB, müsse sie gar keine Negativzinsen zahlen. Und Hartmut Walz weist auf eine hoch problematische Entwicklung aus Sicht des Verbraucherschutzes hin: Minuszinsen werden als Druckmittel eingesetzt. Wenn Kunden bestimmte Verträge nicht abschließen, wird ihnen mit Strafzinsen gedroht.

Für Verbraucherschützer sind dann vor diesem Hintergrund solche Meldungen ein großer Erfolg: »Berliner Richter haben der Sparda-Bank untersagt, Minuszinsen auf Girokonten zu erheben. Doch die Bank will sich noch nicht geschlagen geben«, so der Beitrag Gericht verbietet Minuszinsen bei Sparda-Bank vom 16.11.2021.

Die ganze Problematik trifft auch Kommunen (vgl. dazu aus dem Sommer dieses Jahres solche Meldungen: Kommunen berichten von hohen Strafzins-Zahlungen, in dem allerdings auch darauf hingewiesen wird: »Allerdings hat das derzeit niedrige Zinsniveau auch Vorteile für die Kommunen. Letztlich würden diese trotz Strafzinsen sogar mehr profitieren – weil sie so zurzeit selbst kaum Zinsen für ihre Schulden zahlen«) – und den gemeinnützigen Bereich. Dazu als ein Beispiel aus der Welt der Sportvereine der Beitrag Die Turner zur Kasse, bitte von Thomas Öchsner, der am 14. November 2021 veröffentlicht wurde: »Banken verlangen auch von gemeinnützigen Vereinen Negativzinsen, etwa die Stadtsparkasse München. Ein Kassenwart fragt sich: Muss das wirklich sein? Über einen Brief und seine Folgen.«

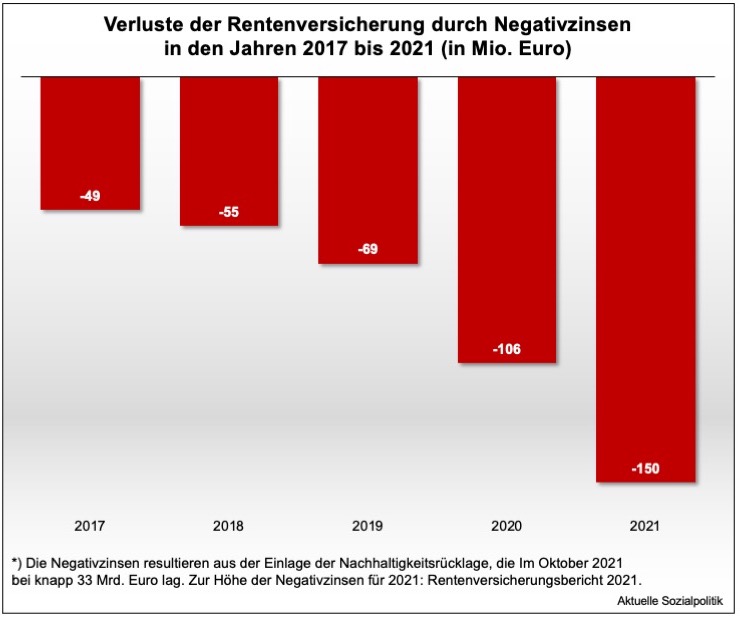

Und auch die großen Tanker der Sozialversicherung, bei denen es um milliardenschwere Beträge geht, sind nicht von der Negativzins-Problematik und den Versuchen, diese an die Einleger weiterzureichen, verschont. Dazu Björn Bergfeld unter der Überschrift Rentenversicherung: Negativzins sorgt für Millionen-Verluste: »Die deutsche Rentenversicherung (DRV) hat in diesem Jahr knapp 150 Millionen Euro durch negative Zinsen verloren. Auch die gesetzlichen Krankenkassen trifft der Negativzins.«

Auch im Jahr 2021 muss die deutsche Rentenversicherung tief in die Tasche greifen. Denn die Nachhaltigkeitsrücklage lag im Oktober bei knapp 33 Milliarden Euro. Für die Einlage dieser Reserven werden in diesem Jahr rund 150 Millionen Euro an Zinsen fällig. Das geht aus dem Rentenversicherungsbericht 2021 hervor.

Natürlich kann und muss man das in Relation setzen – dazu Bergfeld: »Im Verhältnis zu den gesamten Ausgaben der Rentenversicherung sind die 150 Millionen Euro relativ klein. Lediglich 0,04 Prozent machte diese Kostenstelle von den Gesamtausgaben in Höhe von 341,6 Milliarden Euro aus.«

Aber dennoch kann und muss man vor allem vor dem Hintergrund der wie dargelegt überaus intransparenten tatsächlichen Lastenverteilung und selbst der – scheinbar rationalen – betriebswirtschaftlichen Argumentation einer reinen Kostenverlagerung auf die Kunden die Frage stellen, warum hier (Zwangs)Beitragsmittel der Versicherten verbrannt werden (müssen). Und warum es nicht eine strafzinsfreie Parkmöglichkeit für die gesetzlich vorgeschriebenen Rücklagen gibt bzw. warum es die nicht geben kann.